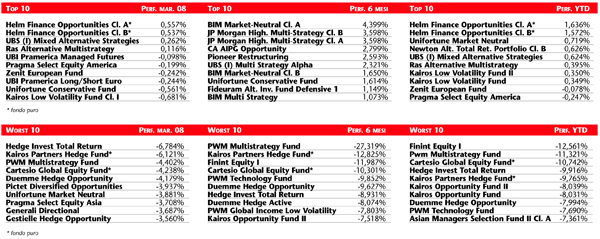

Dopo un 2007 passato facendo la parte del leone, e dopo i primi due mesi del 2008 in cui erano rimasti gli unici strumenti tra gli Oicvm a raccolta positiva, anche sugli strumenti alternativi si è abbattuta la crisi, prima dei mercati e poi del risparmio gestito. Se prendiamo in considerazione le performance da inizio anno, ipotizzando un corrispettivo con le trimestrali delle società che sono state di recente pubblicate, gli hedge fund sono di gran lunga gli strumenti che hanno retto meglio le pesanti perdite dei mercati azionari mondiali. Tuttavia se si guardano le performance year to date scopriamo, con una certa sorpresa, che sono solo 8 i fondi che hanno avuto performance positive, e di questi solo in due hanno superato la soglia minima dell’1%.

E’ necessario aprire una parentesi. Sembra chiaro come a fronte di una media del -20% dei mercati europei e di una perdita non altrettanto pesante ma comunque importante dei mercati americani, anche delle performance del -5% possono essere considerate positive. Questo è sicuramente un dato incontrovertibile, ma non risolve il dubbio che sta dietro coloro i quali investono in fondi alternativi. Il fatto che siano rivolti a investitori qualificati è garanzia che le potenzialità di una gestione pressocché libera e di capitali di grossa entità siano sfruttate appieno? E che questi risultati quindi siano coerenti con i rischi che si prendono? La risposta probabilmente sta proprio nei risultati di raccolta. Il significato che questo dato usualmente assume nel settore del risparmio gestito, in questo caso è amplificato dal fatto che chi entra in questi fondi ha una percezione della realtà economica e finanziaria molto più profonda e consapevole dal momento che come valore di una quota si parla di 500.000 euro.

Solitamente quando si parla di queste cifre si fa riferimento a investitori istituzionali, i quali sono sottoposti da un lato a limiti di assunzione di rischi molto stringenti e dall’altro alle esigenti richieste di remunerazione del capitale degli azionisti.

Per questo tipo di soggetti, nella tempesta degli ultimi mesi gli hedge sono, dunque, emersi come un appiglio abbastanza saldo. Il segnale che è stato lanciato è forte e, infatti, si pensa che anche nella gestione dei grossi patrimoni delle grandi famiglie italiane la percentuale dedicata agli investimenti alternativi crescerà del 4-5% nel giro di pochi anni.

Alle dinamiche di respiro più ampio che sono emerse analizzando il primo trimestre, fanno da contraltare i dati di questo mese: solo 4 fondi sono riusciti a performare positivamente, ben 10 fondi con perdite superiori al 3,5%. Marzo con un’imprevedibilità superiore a quella dei mesi precedenti, che avevano permesso di guadagnare a chi aveva scommesso sullo short, è stato il mese “horribilis” per gli speculativi. Le conseguenze si sono viste anche nei risultati della raccolta dove solo Azimut Capital Management SGR è riuscito a segnare un saldo positivo per oltre 40 milioni staccando di gran lunga tutte le altre realtà. A questo punto c’è da chiedersi quali siano le prospettive di questi fondi e se i piccoli segni di ritorno a un mercato positivo riescano a restituire lo smalto e la brillantezza che fino a poco tempo fa li contraddistingueva.

Trovi tutti gli altri approfondimenti

Trovi tutti gli altri approfondimenti

sul numero di giugno

di HEDGE in edicola

in questi giorni