Bias – Il potere delle ancore casuali è stato dimostrato in modi definiti “inquietanti” dal premio Nobel Daniel Kahneman. In “Pensieri lenti e veloci”, edito da Mondadori, Kahneman riporta l’esperimento che coinvolse i giudici tedeschi che avevano in media oltre quindici anni di esperienza in magistratura. Questi “lessero la descrizione di una donna che era stata sorpresa a rubare nei negozi, poi lanciarono un paio di dadi truccati che a ogni lancio davano come risultato 3 o 9. Appena il dado si fermava, si chiedeva ai giudici se avrebbero condannato la donna a un numero di mesi di carcere superiore o inferiore al numero che compariva sui dadi. Alla fine si chiese loro di specificare l’esatta condanna che avrebbero comminato alla ladra. In media, quelli che avevano ottenuto 9 come risultato del lancio di dadi dissero che l’avrebbero condannata a otto mesi, mentre quelli che avevano ottenuto 3 dissero che l’avrebbero condannata a cinque: l’effetto ancoraggio era del 50 per cento”. Tale fenomeno spiega le difficoltà interpretative di molti investitori, cresciuti in contesti contraddistinti da livelli di tassi completamente differenti, nei confronti degli attuali rendimenti obbligazionari.

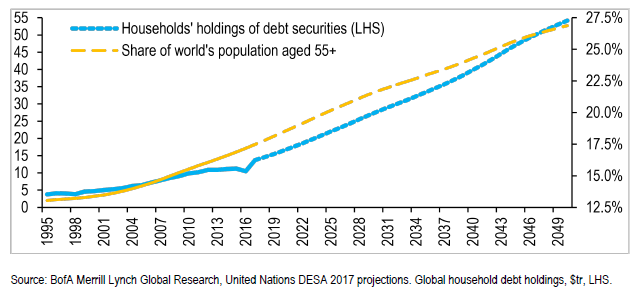

Popolazione – Come indicato da JP Morgan sono 9,5 i trilioni di dollari di debito con interesse nominale negativo, in riduzione dal picco di 12,5 trilioni registrato il 28 giugno 2016, ma comunque in aumento rispetto al minimo di 7,89 trilioni degli ultimi tre anni verificatosi il 15 ottobre 2018. Tra gli elementi che hanno portato ad avere un tale ammontare di bond con rendimenti negativi si è poco evidenziato il legame presente con il fenomeno dell’invecchiamento della popolazione, tema che l’industria del risparmio gestito ha cercato di sfruttare con generici fondi azionari tematici. Una ricerca di Bank of America Merrill Lynch sottolinea la correlazione presente ed ipotizza che, sulla base dei trend demografici in atto, entro il 2050 la domanda globale di investimenti obbligazionari dovrebbe aumentare di 50 trilioni di dollari, a dimostrazione di come il settore del risparmio gestito non sia stato in grado di offrire alternative a basso rischio per i portafogli degli investitori non istituzionali.

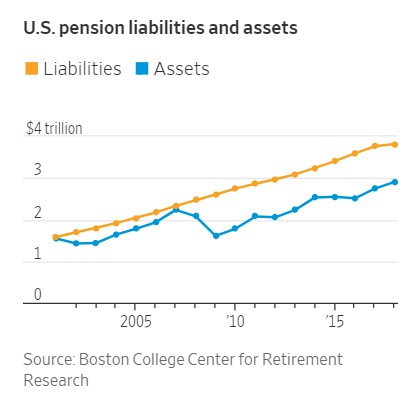

Fondi pensione – Non sono insostenibili solo i sistemi pensionistici statali europei, ma come evidenziato dal Boston College Center for Retirement anche negli Usa la situazione è critica, nonostante i ritorni sopra media storica registrati dai mercati finanziari negli ultimi anni.

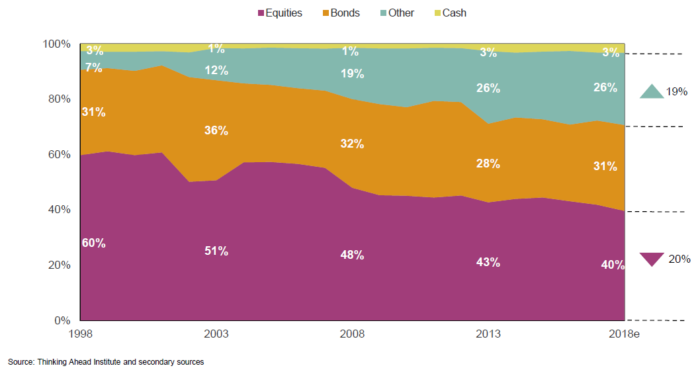

La maggiore disponibilità di soluzioni di investimento alternative non ha portato a ridurre l’esposizione obbligazionaria complessiva dei fondi pensione, rimasta invariata al 31% dal 1998 al 2008 come riportato nella ricerca Pension Study 2018 di Willis Tower Watson.

MMT – Il basso livello dei tassi di interesse rappresenta un fenomeno estremamente complesso, non ancora pienamente compreso e solo in parte riconducibile alle politiche monetarie delle banche centrali ed all’avversione al rischio degli investitori. L’eventuale adozione della Modern Money Theory (MMT) potrebbe modificare l’attuale punto di equilibro tra domanda e offerta del mercato obbligazionario venendo depotenziati gli stimoli monetari. Se nei prossimi anni dovessero confermarsi gli attuali tassi di interesse reali per i fondi pensione sarà necessario effettuare un cambio strutturale in termini di asset allocation strategica. Nel lungo periodo tuttavia sembra difficile che i fondi pensioni possano colmare il gap tra attività e passività. La liquidazione di asset finanziari ed immobiliari, per soddisfare il mantenimento del precedente tenore di vita della prima generazione che in Europa ed Usa dovrà gestire un’età pensionistica con entrate inferiori a quelle ottenute nel corso degli ultimi anni dell’attività lavorativa, potrebbe rappresentare una delle principali sfide della consulenza finanziaria e l’elemento in grado di disinnescare definitivamente la bolla sui mercati obbligazionari, nonostante l’adozione di prolungate manovre monetarie espansive non ordinarie.