Articolo apparso sul numero di febbraio 2022 di Forbes

A cura di Alberto Martini, direttore wealth management di Banca Mediolanum

Secondo il sociologo Karl Mannheim, per generazione si intende un insieme di persone che, oltre a essere nate nello stesso arco di tempo, condividono valori, atteggiamenti e opinioni riguardanti la società e la politica; le generazioni così definite si formano in genere in concomitanza di un rapido e forte mutamento storico-sociale (ad esempio, una guerra, una rivoluzione, un cambiamento di regime e, oggi, una pandemia mondiale).

Grazie all’aumento dell’aspettativa di vita, nel nostro Paese convivono attualmente ben cinque diverse generazioni, dai nonni del dopoguerra (nati tra il 1926 e il 1945) agli adolescenti nati nell’era dello smartphone. Passando per i Baby Boomer e la generazione X arriviamo ai Millenials, la generazione dell’euro e dell’11 settembre. I più anziani tra loro hanno già compiuto 40 anni e oggi si trovano in una fase della vita che vede moltiplicare i loro bisogni di natura finanziaria, legati alla casa, alla protezione della famiglia, alla pianificazione previdenziale e alla gestione dei risparmi e degli investimenti.

Questa generazione si troverà a fare i conti con un quadro finanziario e patrimoniale più complicato di chi li ha preceduti. E non solo: nei prossimi 10 o 20 anni i millennial saranno protagonisti di uno straordinario trasferimento di ricchezza che li porterà, entro la metà di questo secolo, a disporre di un patrimonio compreso tra 30mila e 40mila miliardi di dollari a livello globale, secondo le stime.

I tre grandi temi: protezione, assicurazione e diversificazione

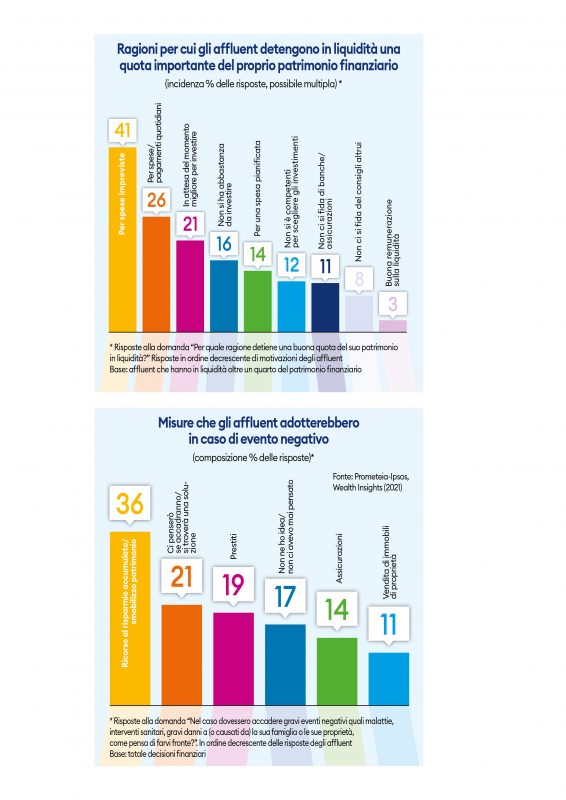

Per i nuclei che dispongono di grandi patrimoni la protezione della famiglia e del risparmio rimane quindi un obiettivo prioritario. Eppure, tra le famiglie wealth, resta diffusa la convinzione che non sia necessario assicurarsi, poiché esistono risparmi cui attingere per eventuali necessità. Molti investitori affidano alla liquidità e ai titoli governativi una funzione di tutela: un serbatoio di sicurezza, per ogni evenienza. Ma la pandemia ha risvegliato le coscienze e acceso il faro su tre grandi temi: protezione, assicurazione e diversificazione.

La famiglia italiana è però ancora impreparata ad affrontare questi temi: secondo l’ultimo rapporto Consob solo il 20% del campione intervistato sa a quanto ammonterà la propria pensione, quanto serve per integrarla e cosa è opportuno accantonare per conservare il proprio tenore di vita. Per anni siamo stati viziati da una protezione governativa imperante (titoli di stato, servizio sanitario nazionale e sistema pensionistico pubblico) che ci ha viziati, impigriti e che ha frenato l’investimento in azioni. Nonostante i mercati finanziari abbiano performato per oltre un decennio, il risparmiatore italiano ha infatti continuato ad avere statisticamente una permanenza nei fondi azionari inferiore ai quattro anni e oggi, che né le obbligazioni governative né la liquidità rappresentano più una soluzione, domina l’incertezza sul futuro e su come perseguire le proprie esigenze di lungo termine.

Un nuovo approccio per pensare a più lungo termine

Per liberare il risparmio e convogliarlo su più produttivi investimenti di lungo termine, occorre un nuovo approccio di bancassicurazione che sostituisca la ‘consequenzialità’ con la ‘contestualità’: proteggere in-primis ciò che ci è più caro (casa, famiglia, se stessi) è la leva giusta per avviare in contemporanea alla protezione assicurativa, investimenti finanziari di più lungo termine idonei sia a permettere di recuperare i costi delle coperture assicurative grazie all’extra rendimento prospettico sia a permetterci di soddisfare bisogni crescenti. L’Italia sconta tuttavia ancora un forte gap di coperture assicurative rispetto al bisogno di protezione dei suoi cittadini: a esclusione del settore auto, l’incidenza dei premi assicurativi sul Pil è pari soltanto al 1% che è circa un terzo della media europea.

La scarsa diffusione delle polizze assicurative rende le famiglie più vulnerabili al rischio di riduzione patrimoniale in caso di eventi sfavorevoli e incide considerevolmente sulla loro capacità di risparmio e di pianificazione a lungo termine. Uno dei casi più evidenti di scopertura riguarda la salute. L’Italia risulta il Paese con la più alta incidenza di utilizzo dei propri risparmi per far fronte a cure mediche. Le spese sanitarie che le famiglie sostengono privatamente ammontano ormai a 40 miliardi e potrebbero crescere ulteriormente per effetto dell’invecchiamento della popolazione. Non va meglio se guardiamo all’asset più presente nel portafoglio degli italiani: gli immobili. In Italia solo il 46% delle abitazioni è coperta da una polizza contro l’incendio e, quasi in un caso su cinque, si tratta di assicurazioni legate all’accensione del mutuo.

Come se ne esce? Attraverso un percorso di consulenza patrimoniale, che abbracci l’intero spettro dei bisogni finanziari, partendo dalla protezione, per eliminare i rischi e mettere ordine tra i vari obiettivi, in base alle priorità dell’individuo e della famiglia, per poi ottimizzare le risorse disponibili e aumentare i rendimenti attesi.

Il fattore tempo è fondamentale per i giovani

Il fattore tempo è un prezioso alleato per i giovani e i meno giovani, perché l’orizzonte abbastanza ampio permette di accantonare risorse in modo appropriato rispetto alle proprie esigenze presenti e future. Spalmando nel tempo gli accantonamenti, con costanza, è possibile costruire un patrimonio su cui contare per affrontare spese impreviste e per vivere con maggiore serenità l’età della pensione. Inoltre, la possibilità di contare su un ampio orizzonte temporale di investimento consente di mitigare i rischi, perché i risultati positivi compensano quelli meno soddisfacenti, aumentando la probabilità di ottenere un buon rendimento.

Le fasi da seguire per un approccio prospettico del patrimonio finanziario sono pertanto tre: la fase della ‘conoscenza’ (costruzione del bilancio familiare con l’ausilio anche di tecniche di advanced analytics), la fase della ‘consapevolezza’ (identificazione degli obiettivi personali e di nucleo e loro collocamento ideale su tre orizzonti di scopo) e, infine, la fase della ‘sostenibilità’ (redazione di un progetto che integri soluzioni assicurative a soluzioni di credito e di investimento in modo di ricercare il miglior posizionamento possibile sulla frontiera efficace obiettivi-risorse).