di Raffaele Zenti (estratto di un articolo pubblicato su FinRisk Alert)*

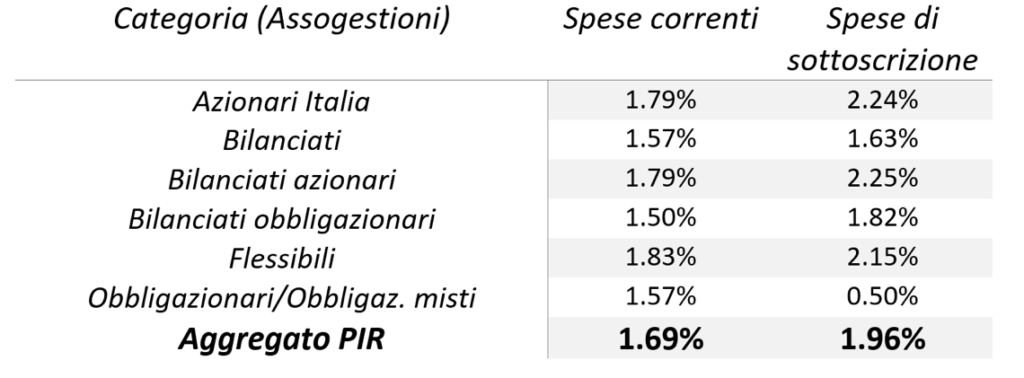

(…) Il campione di prodotti lanciati nel primo semestre 2017 è sufficiente a farsi un’idea del profilo commissionale dei PIR (Piani individuali di risparmio). Nella tabella seguente sono riportate le spese correnti e le commissioni di sottoscrizione dei prodotti PIR (dati a fine giugno 2017, fonte Morningstar, o prospetti delle case prodotto).

(…) Il campione di prodotti lanciati nel primo semestre 2017 è sufficiente a farsi un’idea del profilo commissionale dei PIR (Piani individuali di risparmio). Nella tabella seguente sono riportate le spese correnti e le commissioni di sottoscrizione dei prodotti PIR (dati a fine giugno 2017, fonte Morningstar, o prospetti delle case prodotto).

Oltre a commissioni di gestione e d’ingresso, molti PIR presentano commissioni di performance(calcolate variamente). Qualche prodotto presenta anche costi legati al disinvestimento prima dei 5 anni (si parla di costi ulteriori rispetto alla perdita del beneficio fiscale, con relativa mora, prevista dalla normativa).

Se si considera che le commissioni medie dei fondi comuni aperti italiani sono pari all’1,5%, che diventa 2,9% per i fondi azionari, 1,1% per gli obbligazionari, e infine 1,4% per i bilanciati, ne emerge un quadro di prodotti PIR mediamente costosi per il risparmiatore, anche per il contesto italiano, che già presenta costi elevati rispetto alla media europea. Va però considerato che non è detto che le commissioni di sottoscrizione vengano applicate, essendo per lo più a discrezione del collocatore, che spesso decide di “scontarle” al cliente.

Occorre poi tenere presente che, a seconda del prodotto e dell’intermediario utilizzato, possono esservi costi accessori:

- costi associati all’eventuale apertura e tenuta del conto titoli – al momento della redazione di questo articolo, alcuni intermediari offrono a circa 100 euro/annui conti dossier dedicati ai PIR “fai-da-te” grazie ai quali i clienti o i loro consulenti possono creare in totale autonomia il portafoglio, acquistando azioni, obbligazioni ed ETF, usufruendo della fiscalità agevolata, nel rispetto dei requisiti normativi;

- costi associati alla negoziazione per gli strumenti quotati in Borsa, come gli ETF.

Il panorama dei PIR è comunque eterogeneo, essendovi prodotti, sia fondi che ETF, che si collocano sotto l’1% (o poco oltre), di commissioni gestionali, senza spese di sottoscrizione. Ma, guardando all’offerta nel complesso, è innegabile che l’attuale offerta di prodotti PIR si caratterizzi per carichi commissionali elevati, in grado di erodere il beneficio fiscale.

Infatti, su livelli di rendimento lordo del sottostante positivi, ma bassi, la maggioranza dei prodotti presenta un livello commissionale tale che il prodotto arriva ad appropriarsi del beneficio fiscale originariamente previsto dal legislatore per il risparmiatore – per un’analisi di dettaglio delle commissioni dei singoli prodotti, si rinvia a Zenti (2017).

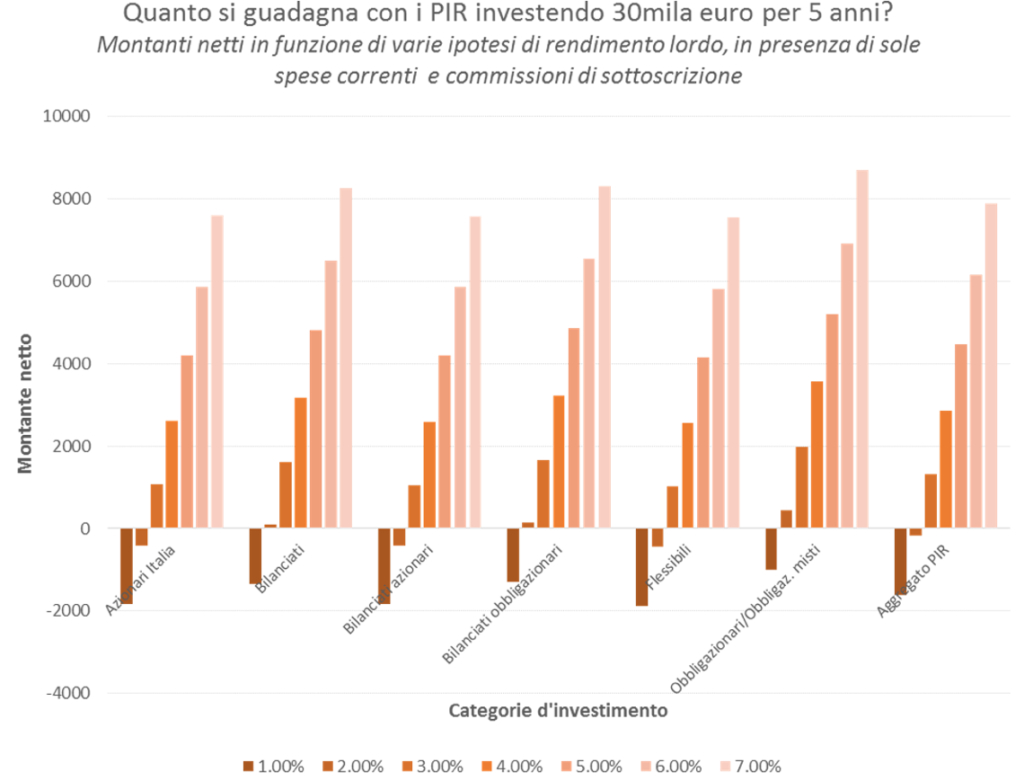

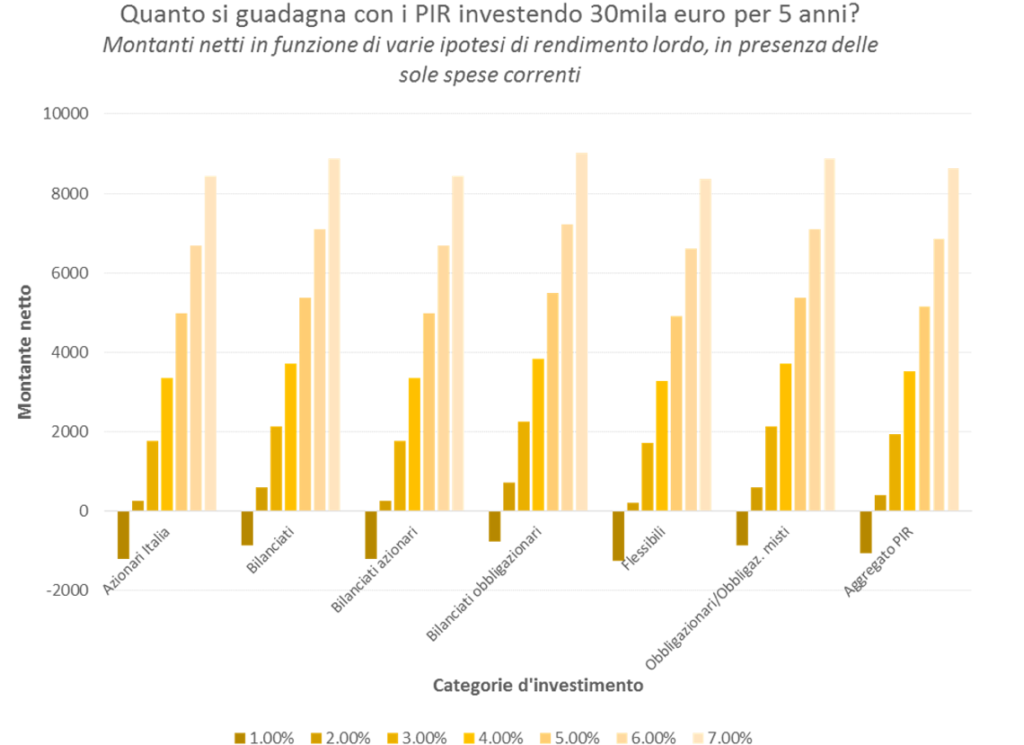

I due grafici seguenti sintetizzano questa idea, mostrando, per diversi livelli di rendimento lordo il guadagno/perdita su un orizzonte quinquennale di un investimento in PIR per un ammontare di 30 mila euro, attuato alle condizioni medie di mercato in termini commissionali analizzando separatamente le differenti categorie (azionari, bilanciati, e via dicendo).

Nel primo grafico si osserva l’effetto combinato dell’applicazione di spese correnti e di sottoscrizione, nell’altro delle sole spese correnti (in nesssun caso si considerano le commissioni di rimborso, switch e performance, ove presenti, essendo calcolate con modalità assai varie da prodotto a prodotto).

Nel primo grafico si osserva l’effetto combinato dell’applicazione di spese correnti e di sottoscrizione, nell’altro delle sole spese correnti (in nesssun caso si considerano le commissioni di rimborso, switch e performance, ove presenti, essendo calcolate con modalità assai varie da prodotto a prodotto).

Si nota subito come in media i PIR riescano a produrre un guadagno per l’investitore se il rendimento medio annuo è basso. In particolare, se vengono applicate le commissioni di sottoscrizione, il PIR medio italiano necessita di un rendimento lordo annuo del sottostante pari al 3% per aggiungere valore e si noti che dal 1900 al 2016 il rendimento reale medio annuo delle azioni e delle obbligazioni italiane è stato rispettivamente del 2% e del -1,1% (fonte: Credit Suisse Global Investment Returns Yearbook 2017).

Si nota subito come in media i PIR riescano a produrre un guadagno per l’investitore se il rendimento medio annuo è basso. In particolare, se vengono applicate le commissioni di sottoscrizione, il PIR medio italiano necessita di un rendimento lordo annuo del sottostante pari al 3% per aggiungere valore e si noti che dal 1900 al 2016 il rendimento reale medio annuo delle azioni e delle obbligazioni italiane è stato rispettivamente del 2% e del -1,1% (fonte: Credit Suisse Global Investment Returns Yearbook 2017).

Le differenze tra i singoli prodotti sono però enormi: per esempio, con un rendimento lordo del 5%, la differenza tra il PIR con il risultato migliore e quello con il risultato peggiore è di oltre 5.400 euro in cinque anni, con un capitale di 30.000 euro investito. Il panorama dei PIR è dunque assai eteogeneo, e, accanto a prodotti oggettivamente interessanti per il risparmiatore, ve ne sono altri che sembrano nati per sfruttare l’asimmetria informativa a danno del risparmiatore, facendo leva sul beneficio fiscale per ingolosire risparmiatori poco informati e incamerare commissioni elevate. (…)