I tassi d’interesse sono sui minimi storici da più di un decennio, compressi dall’abbondanza di stimoli monetari introdotti all’indomani della crisi finanziaria globale. “Ci aspettiamo che questo stato di cose cambi nel 2022. Con l’entrata nel vivo della ripresa economica dopo la pandemia di Covid-19, l’anno prossimo sarà all’insegna di un’inversione dei ruoli nel campo della politica monetaria: il supporto, gli stimoli e la spesa pubblica anticrisi verranno sostituiti dalla ripresa, dalle attività di risanamento, dalla riduzione degli stimoli fiscali e dal ritorno alla “normalità”. Con i governi impegnati nella transizione, il compromesso politico sarà fondamentale, anche negli Stati Uniti. Venendo meno il supporto per i prezzi degli asset finanziari, la gestione attiva – ossia la capacità di scovare le società con qualità durature e in grado di affrontare efficacemente il contesto volatile – sarà cruciale per il successo degli investimenti nel 2022″. Ad affermarlo è William Davies, Vice Chief Investment Officer Globale presso Columbia Threadneedle Investments, che di seguito dettaglia l’outlook per il prossimo anno.

Inflazione: non è il caso di farsi prendere dal panico

Nella prima parte del 2021 avevamo previsto che il tema delle riaperture, unito ai problemi lungo le catene di distribuzione, avrebbe creato un contesto inflazionistico, e così è stato. Benché questo periodo transitorio stia durando più del previsto, restiamo dell’idea che l’inflazione sarà moderata nel corso del prossimo anno.

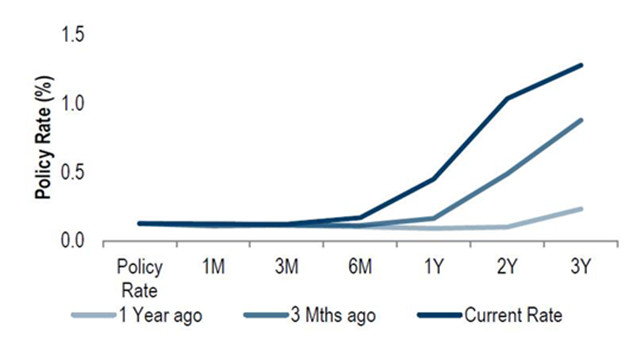

Finora ha aiutato il fatto che le banche centrali continuano a guardare oltre le pressioni inflazionistiche. La Federal Reserve statunitense, ad esempio, non è parsa eccessivamente preoccupata dall’inflazione più elevata e persistente negli Stati Uniti, che nei cicli precedenti sarebbe stata vista come un ostacolo non da poco. Anche gli investitori e i mercati sono alquanto ottimisti. I mercati azionari sono sui massimi, sospinti in alcune aree dalla vivacità delle operazioni di fusione e acquisizione (soprattutto nel Regno Unito), mentre l’irripidimento e l’appiattimento delle curve dei rendimenti sono stati un fenomeno interessante da osservare avendo causato timori ben inferiori a quanto ci si saremmo aspettati. Ciò è in netto contrasto con le precedenti discussioni intorno all’inversione delle politiche monetarie del 2013 e del 2018, che avevano innescato reazioni negative nei mercati, non da ultimo il famoso “taper tantrum”, ossia il malumore da tapering. Dopo aver aspettato così a lungo una maggiore chiarezza, oggi i mercati si sentono più tranquilli. Questo ci rende più fiduciosi rispetto al 2022, seppure in un contesto di rallentamento della crescita.

Aspettative relative ai tassi d’interesse statunitensi e andamento storico

Uno dei motivi per cui riteniamo che l’inflazione diminuirà nel 2022 sono i miglioramenti lungo la catena di distribuzione. Che si rintracci o meno la matrice di questi problemi nel Covid o in altri fattori strutturali e politici (soprattutto in Europa), molti di noi hanno sottovalutato la misura in cui le filiere avrebbero inciso sul contesto societario. Se l’eccesso di ordinativi diminuirà, permarrà il rischio di una recessione trainata dalle scorte in alcune aree, in primis nei comparti delle auto e dei semiconduttori, in quanto i produttori che avevano sottostimato gli ordinativi durante la pandemia hanno attinto a piene mani alle giacenze per andare avanti. Di fatto, le ultime stime elaborate dagli analisti settoriali prevedono che la penuria di semiconduttori continuerà anche nel 2023.

Ma malgrado i continui problemi nei punti nevralgici delle reti di trasporto e la mancanza di lavoratori, di recente abbiamo visto qualche segnale di miglioramento. In alcuni settori, primi fra tutti quello della grande distribuzione, le aziende continuano a beneficiare di una catena delle forniture meno concentrata e più agile, mentre produttori, trasportatori e dettaglianti si stanno tutti rimboccando le maniche per recuperare il terreno perduto nel 2021 potendo contare sull’ininterrotta domanda dei consumatori. A nostro avviso i problemi delle catene delle forniture continueranno ad affievolirsi nel 2022, anche se probabilmente dovremo aspettare fino alla seconda metà del nuovo anno perché gli impatti positivi vengano avvertiti.

La qualità si farà strada

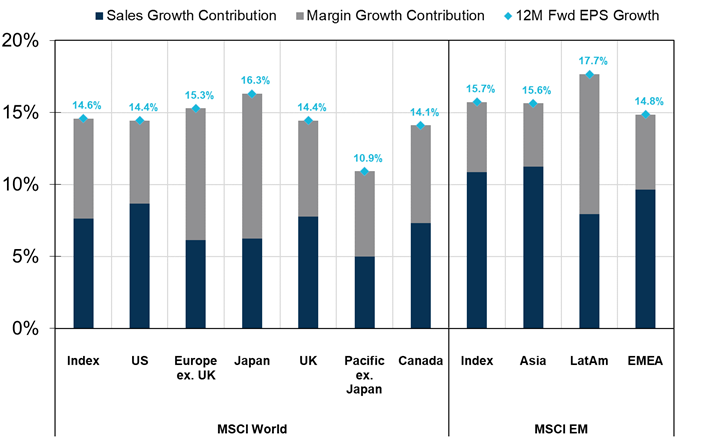

Quest’anno abbiamo osservato una buona ripresa degli utili, resa possibile da una gestione di bilancio relativamente robusta da parte delle imprese, con controlli più rigorosi dei costi e una ferrea disciplina in tema di dividendi e riacquisti azionari. Le riaperture e la continua ripresa della domanda hanno fatto aumentare i flussi di cassa, che a loro volta hanno rimpinguato le casse delle aziende consentendo loro di ridurre l’indebitamento.

Aspettative relative alla crescita degli EPS prospettici a 12 mesi globali

Ma a causa delle strozzature lungo le filiere e della tenacità dell’inflazione, sarà più difficile per le aziende battere i pronostici come hanno fatto nel 2021, perlomeno nel breve termine. In ambito societario, prevediamo che il prossimo anno le sorprese positive degli utili lasceranno il passo al più familiare ciclo di sorprese negative.

Nei precedenti cicli in cui la curva dei rendimenti si è appiattita, l’impatto sulle azioni ha spinto gli investitori a cercare aziende di qualità in grado di sopravvivere a eventuali shock sul fronte dei tassi. Con l’avvicinarsi del 2022 abbiamo visto la curva dei rendimenti irripidirsi, appiattirsi e nuovamente risalire su tutte le scadenze, e ciò ha portato a uno scenario più sfumato in termini di fattori di traino del mercato. Non credo che ciò possa cambiare nell’immediato, ma alcune delle aree che hanno sovraperformato più di recente potrebbero trovarsi in difficoltà, penso ad esempio ai titoli “meme” – quelli che acquistano popolarità presso gli investitori retail attraverso le piattaforme social. Le aziende che ci piacciono – imprese di qualità con bilanci solidi e vantaggi competitivi – sono meglio attrezzate per affrontare la volatilità.

Reddito fisso: le valutazioni creditizie lasciano un ridotto margine d’errore

Gli investitori sono tornati a riversarsi sul mercato obbligazionario nel 2021, cavalcando l’ondata di liquidità che ha reso quasi tutti gli asset rischiosi più appetibili. Il rovescio della medaglia è che le valutazioni sono elevate. Noi ci teniamo a debita distanza dagli strumenti meno liquidi di altri e tra questi includiamo i mercati internazionali del credito strutturato e delle obbligazioni municipali. Visto che gli investimenti passivi replicano indici contenenti molte aziende iperindebitate, crediamo che un approccio attivo darà i suoi frutti nel 2022.

Essendo dell’idea che l’inflazione durerà più a lungo e vista la rimozione degli stimoli, potremmo aspettarci un rialzo dei rendimenti obbligazionari nel 2022, una prospettiva non esattamente esaltante. Ma con il ritorno delle aziende alla tradizionale fase espansiva del ciclo economico, il nostro approccio attivo e mirato, che si concentra sul miglioramento dei bilanci aziendali e delle finanze dei consumatori con un’enfasi “intelligente” sulla gestione dei costi, porterà a migliori risultati nel 2022. Recentemente l’ampliamento degli spread ha interessato la fascia più debole in misura superiore rispetto all’universo investment grade (IG), come ci si aspetterebbe in una fase di rallentamento. Se questa tendenza dovesse continuare, potremmo considerare l’IG più appetibile dell’alto rendimento, pur continuando a guardare con interesse agli “astri nascenti”. Qualora invece il rallentamento si rivelasse più grave del previsto, ci aspetteremmo un maggior supporto per i titoli di Stato.

Azioni: non esistono porti sicuri

Sarà più difficile per le aziende battere le previsioni come accaduto nel 2021, perlomeno nel breve termine. Di fatto, mi aspetto una maggiore dispersione dei rendimenti azionari per tutto l’anno, uno scenario che potrebbe offrire delle opportunità agli investitori attivi. Il protrarsi del tema delle riaperture (e un contesto di crescita del PIL superiore alla media) offre delle opportunità in termini di sovraperformance ciclica, soprattutto nella prima parte dell’anno, ma anche questa esposizione creerà una distinzione impari tra vincitori e vinti. Come già affermato, riteniamo che la qualità si farà strada nel lungo termine. Per qualità intendiamo aziende con bilanci, vantaggi competitivi e profili di sostenibilità solidi. A prescindere dall’area geografica, siamo dell’avviso che queste società sopravviveranno a qualsiasi rallentamento o fase di volatilità nel 2022.

Aree geografiche

In termini geografici, nel 2021 gli investitori sono usciti in massa dalla Cina, intimoriti dal ben pubblicizzato giro di vite normativo e dagli squilibri del mercato immobiliare. Capisco i timori per l’inasprimento normativo, nonché quelli sollevati dai contagi causati dalla variante Delta, dagli eventi climatici estremi che hanno danneggiato la produzione alimentare e i trasporti e dal rallentamento della crescita. Ma la Cina è stata la prima nazione a riprendersi dal Covid, e lo ha fatto in un quadro normativo più rigido di quello di altre regioni. Benché la crescita del Paese sia motivo di grande apprensione, a mio avviso ciò non fa che aumentare la probabilità che le autorità cinesi forniscano nuovi stimoli nel 2022, pertanto il mio giudizio è bilanciato. La Cina (insieme al resto del mondo emergente) offre delle opportunità ma richiede un approccio bottom-up guidato dalla ricerca fondamentale, ossia la costruzione di portafogli “società per società” e non mediante un approccio tematico.

In Giappone, il primo ministro Fumio Kishida non è un catalizzatore positivo come a suo tempo è stato Abe. Senza questa scintilla politica e senza l’aspettativa di un cambiamento rilevante, il Giappone è diventato una regione meno interessante per noi come investitori, nonostante i miglioramenti nelle catene distributive che gioveranno al tessuto industriale della nazione. Ciò detto, in quanto investitori attivi siamo in grado di individuare delle opportunità, e va detto che il mercato giapponese è più profondo di quanto si tenda a pensare, ad esempio nei settori della tecnologia e dei servizi. Quest’ultimo sembrerebbe sfavorito per via del Covid, tuttavia sono in atto iniziative tese a migliorare la produttività che stanno creando opportunità per noi.

Di norma, il settore del risparmio britannico è investito per circa il 60% in attivi denominati in sterline, ma di recente gli investitori domestici hanno rivolto il proprio sguardo ai mercati globali per reperire rendimenti interessanti su base corretta per il rischio. E bene hanno fatto, visto che il mercato azionario britannico è stato un fanalino di coda seriale e continua a risentire dei minori afflussi finanziari. Tuttavia, le società con tasche profonde non si curano dei flussi ma di scovare asset convenienti e sottovalutati da acquisire: opportunità di cui il Regno Unito abbonda. Per quanto riguarda l’impatto della Brexit sulle economie del Regno Unito e dell’Europa, molte analisi tendono ad attribuirle un ruolo eccessivo. Quel che sappiamo è che il Regno Unito è un’economia meno aperta rispetto a cinque anni fa, e che questo continuerà a essere un fattore importante, creando sia opportunità che sfide.

Guardando all’Europa, ci aspettiamo una crescita solida malgrado il rischio di shock alle catene delle forniture, già messo a nudo dalla penuria di camionisti e dalla generale riduzione del bacino di lavoratori. Questi fattori faranno probabilmente salire l’inflazione a livelli superiori al previsto e spingeranno gli stimoli ai massimi. La regione, inoltre, si appresta a vivere un cambiamento importante: Angela Merkel rimane una figura chiave ma sta per uscire di scena. Un governo guidato da Olaf Scholz dell’SPD insieme ai Verdi e all’FDP potrebbe andare incontro a maggiore volatilità ed essere più incline agli stimoli. A ciò si aggiungono le presidenziali francesi di aprile, una consultazione elettorale il cui esito è notoriamente difficile da prevedere. Tutti questi eventi incideranno sui mercati, ma non è facile dire in quale misura.

Conclusioni

Il 2022 sarà un anno di cambiamenti. Veniamo da un periodo protratto di stimoli fiscali e monetari, e finché i rubinetti rimangono aperti gli investitori non si preoccupano di quanto i governi e le banche centrali spendano o delle dimensioni del deficit pubblico. Ma il cambiamento sta arrivando, che lo si voglia o meno, e andiamo incontro a una fase di risanamento economico in cui i mercati e gli investitori dovranno fare i conti con l’impatto della riduzione degli stimoli fiscali.

In quanto gestori attivi, siamo ben attrezzati per navigare questo contesto in evoluzione. La nostra competenza articolata coniuga diverse prospettive globali condivise da più di 650 professionisti dell’investimento in tutte le principali classi di attivi e mercati. Sono queste competenze, la nostra cultura della collaborazione e la nostra enfasi sull’intensità della ricerca a consentirci di preservare performance solide nel lungo termine. Tutto ciò non cambierà nel 2022.