Nei giorni scorsi il prezzo dell’oro ha superato di nuovo il livello di 2.000 dollari per oncia, dopo che il rapporto sull’occupazione negli Stati Uniti più debole ha fatto sperare che la Fed possa rallentare il ritmo dei suoi aumenti sui tassi. Il metallo prezioso viene ora scambiato intorno ai 2.025 dollari, il livello più alto da un anno a questa parte, portando di fatto il suo rally dai minimi di settembre al 25%, incluso il rialzo dell’11% solo in quest’anno.

Se ci affacciamo in un altro mercato come quello australiano, le dinamiche non cambiano: dopo che la RBA ha mantenuto i tassi di interesse invariati durante la prima riunione di aprile, il prezzo dell’oro in dollari australiani è salito al livello più alto della storia, superando i 3.000 dollari australiani e scambiando ora in zona 3.025. I prezzi dei metalli hanno toccato il +23% dai minimi di luglio, incluso il rialzo del 13% di quest’anno.

In questo scenario, ecco di seguito la view sul lingotto e sui titoli auriferi di Simone Di Biase, Head of Relationship Management di BG Saxo.

I fattori alla base della forza dell’oro

Alla base della forza del mercato rialzista dell’oro troviamo i rendimenti obbligazionari che stanno crollando in previsione dell’allentamento della politica monetaria. Ci sono poi una serie di fattori che potrebbero spingere l’oro a un livello ancor più elevato. Cerchiamo di esplorarne alcuni:

- Le banche centrali hanno acquistato più oro fisico a causa della continua incertezza geopolitica e dell’aumento dell’inflazione. L’indagine del World Gold Council suggerisce che questi due fattori potrebbero supportare un’ulteriore forte domanda nel 2023. Finora quest’anno, gli acquisti di oro da parte delle banche centrali sono aumentati, trainati da Turchia, Cina e Kazakistan che sono i maggiori acquirenti.

- Un’altra considerazione è che il prezzo dell’oro ha registrato forti rialzi in tutte le ultime tre occasioni in cui la Fed ha sospeso gli aumenti dei tassi, per poi procedere ad un taglio. Nel 2019 il prezzo dell’oro è salito del 61% raggiungendo un nuovo massimo del ciclo.

- Da notare poi che in mezzo alle turbolenze del mercato, l’oro è rimasto in genere costante. Ad esempio, nel 2008, quando l’S&P500 ha perso il 43%, l’oro in dollari australiani è salito del 31% e il prezzo dell’oro negli Stati Uniti è salito del 6%.

- Infine, bisogna considerare che l’oro, non solo tende ad essere visto come un bene rifugio per aiutare ad attutire l’impatto degli storni del mercato, ma può anche migliorare la qualità del proprio portafoglio di investimenti, aiutando a “correre meno rischi” e potenzialmente a guadagnare in termini di rendimenti. Questa teoria è stata elaborata da Harry Markowitz che ha vinto un premio Nobel per l’economia mostrando come ottenere i migliori rendimenti in un portafoglio, combinando asset con una relazione negativa tra loro. Il suo lavoro, infatti, continua ad essere molto apprezzato ancora tutt’oggi.

I titoli autiferi sotto la lente

Gli analisti sostengono che l’oro dovrebbe sempre far parte di un portafoglio diversificato, indipendentemente dall’orizzonte temporale degli investitori. Alcuni si spingono a precisare che dovrebbe essere presa in considerazione un’allocazione sull’oro pari al 5-15%.

Al di là dell’investimento diretto, si possono considerare anche i titoli di società il cui core business è l’estrazione del metallo prezioso: la loro generazione di flussi di cassa è notevolmente aumentata e questo può potenzialmente supportare la futura crescita del prezzo delle azioni. Allo stesso tempo, i maggiori costi dei produttori di oro sono: 1) manodopera; 2) carburante diesel e 3) costi dei materiali da costruzione: tutti sono diminuiti drasticamente in termini di dollari australiani, in particolare i costi dell’acciaio.

Forti di queste analisi, possiamo concentrare la nostra attenzione anche verso titoli che non sono solitamente sotto la nostra lente, a caccia di nuove opportunità.

Nell’agosto 2023, prenderà il via la stagione delle trimestrali australiane e riteniamo che i risultati finanziari delle società aurifere australiane mostreranno probabilmente margini (profitti) e dividendi notevolmente più elevati rispetto ai risultati dello stesso periodo dell’anno scorso. Se le stime dei mercati sono corrette, i 10 produttori di oro quotati nell’ASX200 dovrebbero vedere una crescita media degli utili del 20% quest’anno, rispetto alla Newmont Corporation dell’S&P500, che stima una crescita degli utili del 12% su base mista di 12 mesi.

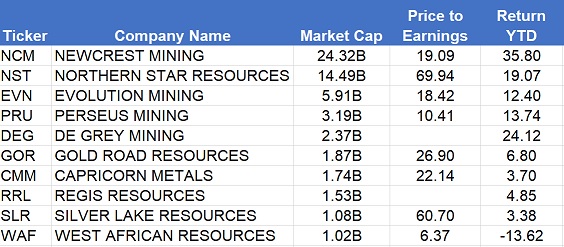

Ecco perché può essere interessante tenere d’occhio questi maggiori 10 produttori di oro australiani. Li abbiamo inseriti in questo elenco di seguito in cui abbiamo ripreso il rapporto prezzo/utili (P/E) e la loro performance quest’anno.