“Finalmente è arrivato l’annuncio della BCE. La ricetta di Draghi prevede un taglio sul tasso dei depositi di 10 punti base (ora siamo a -0,50%), un nuovo Quantitative Easing con l’acquisto di 20 miliardi di titoli al mese, modifiche alle condizioni delle TLTRO ed il proseguimento del riacquisto degli asset in scadenza. Tutte le misure adottate dalla Banca Centrale mirano a sostenere l’economia, il cui rallentamento sta preoccupando gli investitori, che si sono rifugiati principalmente nei titoli obbligazionari ad alto merito creditizio. Ma in questi giorni abbiamo riscontrato un fenomeno nel comparto azionario che riguarda i titoli value e growth“. Questa la view di Notz Stucki, società ginevrina di asset management fondata nel 1964 e specializzata nella gestione dei grandi patrimoni, di seguito illustrata nel dettaglio.

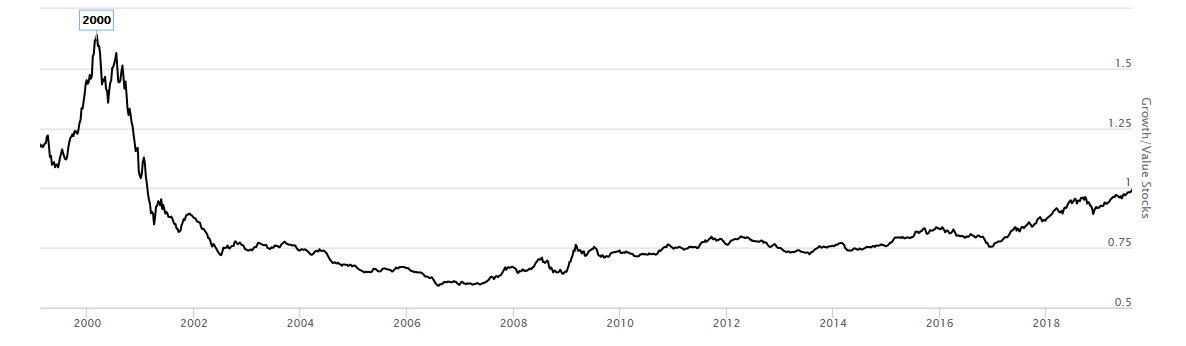

lndice Russell 3000 Growth/Value

I value sono caratterizzati da una sottovalutazione da parte del mercato in quanto il rapporto tra il prezzo e gli utili risulta sotto la media. Tipicamente i titoli azionari di questo tipo corrispondono a società consolidate in settori stabili, con una crescita dei profitti costante nel lungo periodo. Gli investitori preferiscono questa categoria di azioni nei momenti di rallentamento economico, poiché in genere danno la possibilità di ottenere un flusso costante di dividendi, più che una performance che batta di gran lunga il mercato.

Al contrario, i titoli growth fanno riferimento a business ad alto potenziale di crescita e sono generalmente “cari” per via di un rapporto tra il prezzo e gli utili sopra la media. In questo caso gli investitori comprano queste tipologie di azioni nella speranza che possano incrementare il valore col passare del tempo e, in genere, le quotazioni salgono nelle fasi espansive di un ciclo economico.

Ora si osservi il grafico che mostra l’indice Russell 3000 Growth/Value. Il rapporto nel grafico sopra divide l’indice Russell 3000 Growth per l’indice Russell 3000 Value. Quando il rapporto aumenta, significa che le azioni growth hanno sovraperformato le azioni value e viceversa. Come si può notare, dopo il crollo degli anni 2000 con la bolla tecnologica, i titoli growth hanno ripreso a crescere rispetto ai value fino ad arrivare ad un punto di massimo che, si osservi, corrisponde al contesto attuale di rallentamento. E ciò che negli ultimi giorni abbiamo riscontrato da più vicino riguarda un forte rialzo della performance conseguita dai titoli value a discapito del crollo del prezzo dei titoli growth.

Resta ora da capire se stiamo assistendo ad una rotazione settoriale che continuerà anche nei prossimi mesi o se si tratta solo di un caso isolato. Probabilmente gli investitori si attendono il raggiungimento di un punto di massimo della crescita economica (USA) oppure il mercato si attende l’arrivo di una recessione.

A nostro avviso, se non si verificherà effettivamente la rotazione settoriale, risulterà opportuno mantenere un portafoglio ben diversificato tra titoli value e growth. Al contrario, se la rotazione settoriale dovesse realizzarsi, pur mantenendo un’adeguata diversificazione, sarà meglio sovrappesare titoli value.