A cura di Roberto Rossignoli, Portfolio Manager di Moneyfarm

La crescita dell’economia globale è uno dei fattori chiave nel guidare la performance dei mercati finanziari, specialmente nel lungo periodo. Il motivo è piuttosto intuitivo: quando l’economia cresce, le aziende in media riescono a generare utili e cash flow positivi, remunerando gli azionisti, aumentando la capitalizzazione e pagando più agevolmente i propri i debiti. Oltre a impattare sulle performance degli asset rischiosi, lo stato di salute dell’economia è fondamentale nel definire anche le performance delle asset class obbligazionarie. Esso è, insieme alla politica monetaria, il fattore chiave nel determinare il livello di tassi d’interesse e di conseguenza l’andamento dei titoli di debito nel corso del ciclo economico.

Nel breve periodo, tuttavia, la percezione che gli operatori economici hanno dello stato dell’economia è forse un aspetto ancora più importante. Aspettative e realtà non sempre sono allineate: a volte anche di fronte a un contesto economico stabile, il punto di vista dei mercati può cambiare radicalmente. Negli ultimi mesi la narrativa principale sui mercati azionari è stata quella di un miglioramento dello stato dell’economia globale, che si è tramutata in performance mediamente positive, mentre l’obbligazionario ha rallentato di molto la sua corsa dopo il rally del primo semestre.

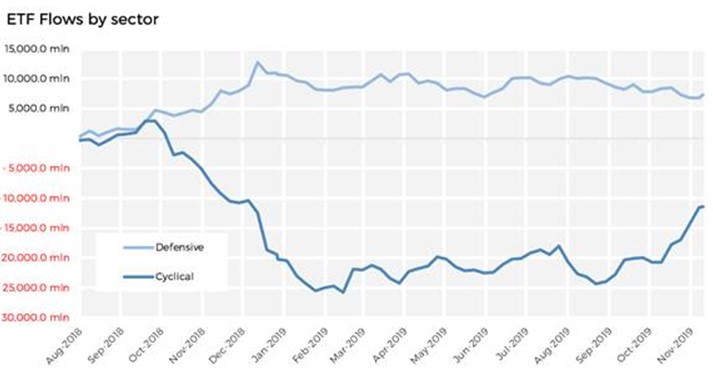

Una migliore percezione dell’appetito per il rischio nei i mercati è fotografata ad esempio dai flussi sul mercato degli Etf. Se guardiamo al grafico, mentre i flussi sui settori difensivi (Servizi di Pubblica Utilità, Beni di Consumo di prima necessità) sono rimasti stabili, quelli sui settori ciclici (Industriali, Bancari, Tecnologici, ovvero quelli la cui performance è maggiormente correlata all’andamento dell’economia) hanno continuato a crescere.

I segnali di ottimismo sono giustificati?

I segnali di ottimismo sono giustificati?

Ma veramente il quadro è così chiaro? Cosa è cambiato nelle ultime settimane rispetto all’estate, quando la maggior parte degli analisti concordava sul fatto che la situazione si stesse deteriorando velocemente?

Prima di offrire il nostro punto di vista è utile dare un po’ di contesto. L’economia globale si trova in uno stato di costante crescita da oltre dieci anni. Questa evidenza, a volte, viene sottovalutata.

Perché? Le trasformazioni dell’economia hanno tratteggiato uno scenario di vinti e vincitori. La classe media occidentale, che è l’audience di riferimento del media system, ha visto la propria ricchezza reale diminuire in molte geografie o, perlomeno, diventare meno adeguata alle necessità moderne.

I mercati finanziari, però, più che dal racconto dei media e dalle sensazioni individuali, sono condizionati da altre narrative, almeno teoricamente basate sui fatti. Che la classe media occidentale se ne sia accorta o meno, negli ultimi dieci anni le aziende, soprattutto quelle americane, hanno mediamente ampliato il proprio giro di affari.

Dopo questo lungo periodo di espansione, a partire da quest’anno l’economia ha cominciato a mostrare segnali di rallentamento. La curva dei rendimenti si è invertita: questo significa che le obbligazioni a scadenza più lunga vengono vendute più a buon mercato delle obbligazioni a scadenza più breve. I principali dati economici erano in picchiata, guidata soprattutto dal sentiment degli operatori economici, che in un clima di incertezza anche legato ai chiari di luna sul commercio, avevano il timore di non riuscire a ripetere i risultati eccellenti degli ultimi anni.

Poi, in autunno, la percezione è cambiata. Il cambiamento di sentiment è stato guidato principalmente da quattro fattori:

• Le banche centrali hanno reagito all’incertezza sul quadro economico invertendo la direzione della politica monetaria. La reattività dei banchieri, che sono intervenuti a sostegno dell’economia anche in assenza di segnali recessivi, ha contribuito a rasserenare i mercati.

• La stagione degli utili (ovvero la pubblicazione dei risultati trimestrali delle aziende) ha ancora una volta sorpreso in positivo. Non è la prima volta negli ultimi anni che l’economia americana offre una prova di forza, contrariamente alle aspettative degli operatori e, di conseguenza, dei mercati che, nel periodo recente, ne hanno sottostimato costantemente lo stato di salute. A pesare questa volta è stato soprattutto il fatto che la crescita degli utili ha smesso di peggiorare.

• Per quanto riguarda le prospettive commerciali, abbiamo avuto l’impressione che siano avvenuti dei progressi nel dialogo tra Usa e Cina. Abbiamo già avuto modo di spiegare che il riassestamento della bilancia commerciale tra le due superpotenze è un processo che prenderà qualche tempo. Negli ultimi mesi si sono alternati momenti di distensione a momenti in cui la relazione è sembrata precipitare: adesso la retorica sembra essersi distesa e le due parti hanno fatto passi avanti concreti.

• Infine, abbiamo assistito principalmente a una stabilizzazione dei dati relativi sia al settore manifatturiero dell’Eurozona (come si può notare dal grafico qui sotto) sia al commercio cinese. La sorpresa commerciale per i mercati emergenti è un indicatore fortemente correlato all’andamento dei mercati azionari globali.

Valutare la situazione con cautela

Valutare la situazione con cautela

Nonostante questi segnali positivi, che hanno contribuito a cambiare la percezione degli operatori e a sostenere le performance finanziarie, riteniamo opportuno valutare la situazione con cautela. I numeri più recenti sull’economia americana, unico e ultimo baluardo della crescita globale, continuano a dare segnali contrastanti. Proprio a inizio mese abbiamo visto uno dei dati principali, l’Ism manifatturiero Usa, segnare di nuovo valori al di sotto delle attese (come già visto negli ultimi mesi), denotando comunque un certo livello di incertezza circa lo stato di salute dell’economia a Stelle e Strisce.

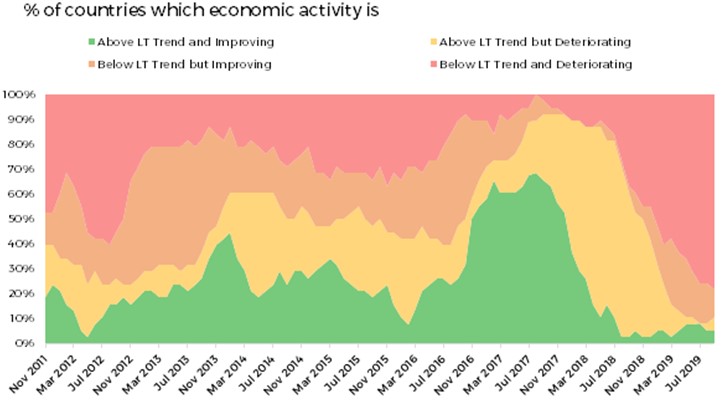

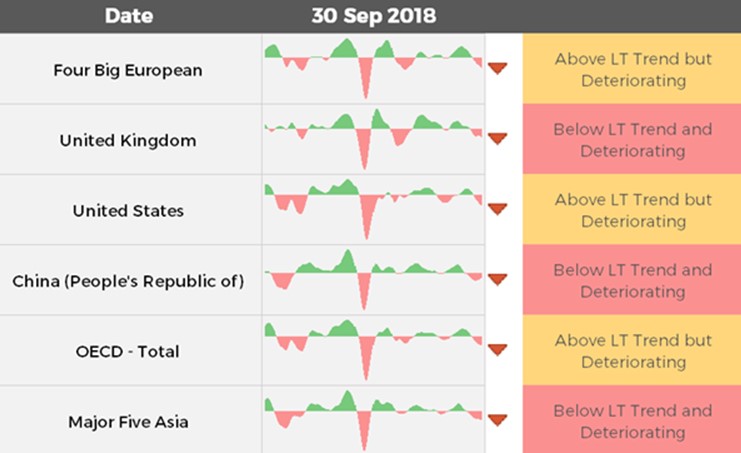

I principali Indicatori leading, rilasciati dall’Ocse, non aiutano in tal senso: anche negli ultimi dati di novembre il quadro è di una crescita stabile ma bassa. Come si può apprezzare dal grafico seguente, seppur il trend negativo sembra essersi fermato, la maggior parte dei Paesi continua ad avere un risultato di crescita al di sotto del trend di lungo termine (LT Trend), un indicatore che serve da punto di riferimento per valutare la performance relativa di un Paese.

Se paragoniamo il dato allo stesso periodo dello scorso anno notiamo come tutte le principali aree geografiche siano sotto la media. Il trend di crescita registrato in Asia, seppur incoraggiante, non ci pare esaustivo per determinare il buono stato di salute dell’economia globale.

Anche nell’importante report semestrale World Economic Outlook rilasciato in ottobre, il Fondo Monetario Internazionale ha confermato che lo slancio dell’attività, in particolare quella manifatturiera, si è notevolmente ridotto a livelli mai visti dalla crisi finanziaria globale. L’aumento delle tensioni commerciali e geopolitiche ha aumentato l’incertezza sul futuro del commercio globale e sulla cooperazione internazionale più in generale, influenzando la fiducia delle imprese, le decisioni di investimento e il volume degli scambi tra i paesi.

Anche nell’importante report semestrale World Economic Outlook rilasciato in ottobre, il Fondo Monetario Internazionale ha confermato che lo slancio dell’attività, in particolare quella manifatturiera, si è notevolmente ridotto a livelli mai visti dalla crisi finanziaria globale. L’aumento delle tensioni commerciali e geopolitiche ha aumentato l’incertezza sul futuro del commercio globale e sulla cooperazione internazionale più in generale, influenzando la fiducia delle imprese, le decisioni di investimento e il volume degli scambi tra i paesi.

L’accuratezza di queste previsioni va presa con cautela. Guardando alla storia, le previsioni sull’andamento del ciclo economico si sono mostrare tutt’altro che accurate. I fattori che possono determinare un cambiamento della condizione generale di un sistema di interazioni complesso come l’economia globale sono numerosissime. Per questo, nonostante abbiamo osservato un generale aumento dell’appetito per il rischio tra gli investitori, riteniamo che sia ancora troppo presto per pensare di alzare il livello di asset class rischiose nei nostri portafogli. Continueremo a seguire gli sviluppi macroeconomici e a valutare se l’attuale composizione dei portafogli è idonea a garantire il raggiungimento degli obiettivi di investimento.

I segnali di ottimismo sono giustificati?

I segnali di ottimismo sono giustificati?

Valutare la situazione con cautela

Valutare la situazione con cautela