Timori legati alla corporate governance, una crescita economica meno brillante rispetto a qualche anno fa e il ritorno del rischio politico (vedi l’accordo sulla guerra commerciale saltato e le proteste di massa a Hong Kong). Ecco i principali motivi per cui gli investitori si mostrano sempre più cauti verso l’equity cinese.

Un recente sondaggio effettuato tra 150 investitori istituzionali globali da Greenwich Associates, in collaborazione con Matthews Asia, ha mostrato che solo il 21% di loro ha intenzione di aumentare la propria esposizione verso le azioni cinesi (il 36%, invece, prevede di aumentare la propria esposizione verso l’equity dei mercati emergenti). Inoltre, mentre diversi operatori si dichiarano pronti a tornare in mercati in difficoltà come la Germania o il Regno Unito, gli stessi si mostrano molto più cauti verso la Cina.

Insomma, molti portafogli sono sottopesati verso la seconda più grande economia del mondo, in gran parte a causa dell’intensificarsi dell’incertezza sulle prospettive del paese.

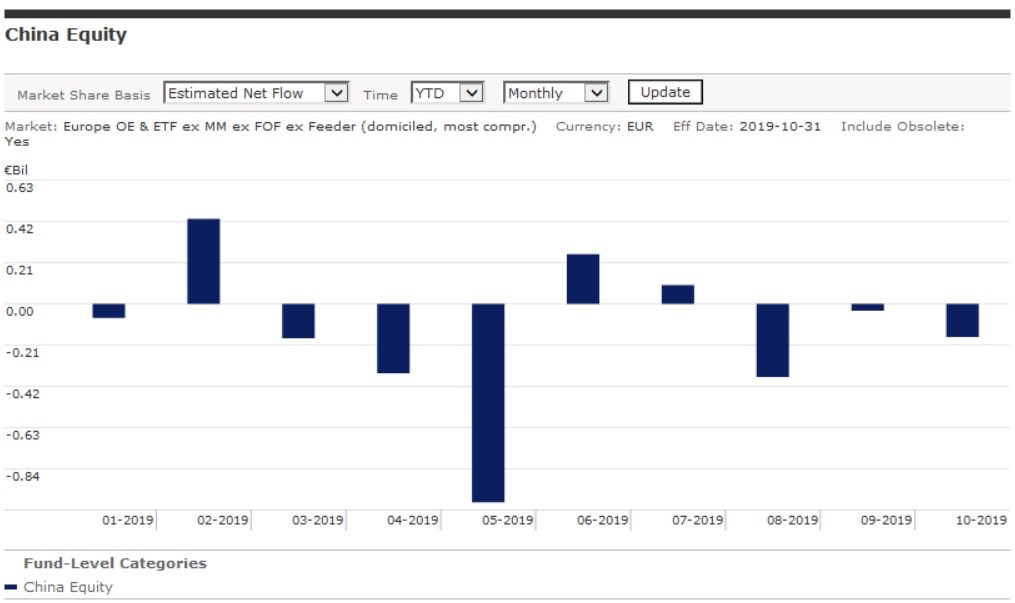

Secondo i dati di Morningstar, i fondi comuni (ETF inclusi) domiciliati in Europa e appartenenti alla categoria Azionari Cina hanno segnato deflussi netti pari a 1,4 miliardi di euro da inizio anno (al 31 ottobre 2019).

Tuttavia, come si legge in una nota a cura di Robert Horrocks, responsabile investimenti di Matthews Asia, “ci sono molte ragioni per essere positivi sulla regione e gli investitori di lungo termine non dovrebbero farsi distrarre dagli eventi di breve termine”.

L’economia frena, ma resta dinamica

Il rallentamento dell’economia cinese è un dato di fatto. Nel terzo trimestre del 2019 il Prodotto interno lordo è cresciuto del 6% a fronte di una previsione nel range 6%-6,5% delle autorità cinesi; si tratta della crescita più lenta dai primi anni Novanta. Per l’anno prossimo, le stime di crescita sono attorno al 5,8-5,9%.

Attualmente la Cina è la seconda economia del mondo e alcuni osservatori prevedono che possa superare gli Stati Uniti entro il 2030. Occorre dire, a onor del vero, quanto sia estremamente difficile fare simili previsioni. Quello che è certo è che con una popolazione di 1,4 miliardi di persone e un Pil pari a 12.200 miliardi di dollari, la Cina si è guadagnata lo status di potenza economica mondiale.

“Molti investitori associano ancora oggi la Cina alla povertà, ma la verità è che si sono verificati cambiamenti significativi”, afferma Horrocks. “Negli ultimi 50 anni, l’estrema povertà è scesa drasticamente dal 53,3% della popolazione al 10,6%”. Anche la qualità della vita è migliorata in modo sostanziale, dopo ingenti investimenti in infrastrutture. Se vent’anni fa ci si poteva impiegare più di un giorno intero per viaggiare da Shanghai a Hong Kong, oggi i treni ad alta velocità collegano i due centri in qualche ora.

Inoltre, se il successo economico della Cina è stato storicamente associato alle esportazioni, oggi gli investitori puntano sull’evoluzione del consumatore domestico. Attualmente, ad esempio, la Cina è il primo mercato al mondo per le automobili elettriche e anche un attore maggiore per quanto riguarda le innovazioni nel campo della sanità. Il Matthews Asia Funds Dividend Fund, ad esempio, investe in questi due campi attraverso Hyundai Mobis e Hoya Corp.

“Per quanto riguarda il futuro, ci attendiamo un’accelerazione della spesa per le infrastrutture pubbliche e una potenziale moderazione delle restrizioni sull’immobiliare”, si legge in un recente report di Amundi dedicato alla Cina. “Il policy mix cinese rimane favorevole agli stimoli, anche se in misura più limitata e alleggerita rispetto agli ultimi anni”.

Mercato sempre più mainstream

Lo scorso mese di maggio, MSCI ha aumentato l’allocazione di azioni cinesi di tipo A a grande capitalizzazione nei suoi benchmark (MSCI le aveva aggiunte per la prima volta nel maggio 2018 – clicca qui per approfondire).

Nel corso degli anni molte società cinesi hanno dovuto quotare le loro azioni a Hong Kong per attrarre investimenti internazionali. Ma l’inclusione di stock di tipo A negli indici globali ha segnato un punto di riferimento per l’apertura del mercato equity nazionale del paese agli investitori stranieri. Ciò significa anche che questi titoli beneficeranno di afflussi da fondi passivi che replicano il mercato interno cinese.

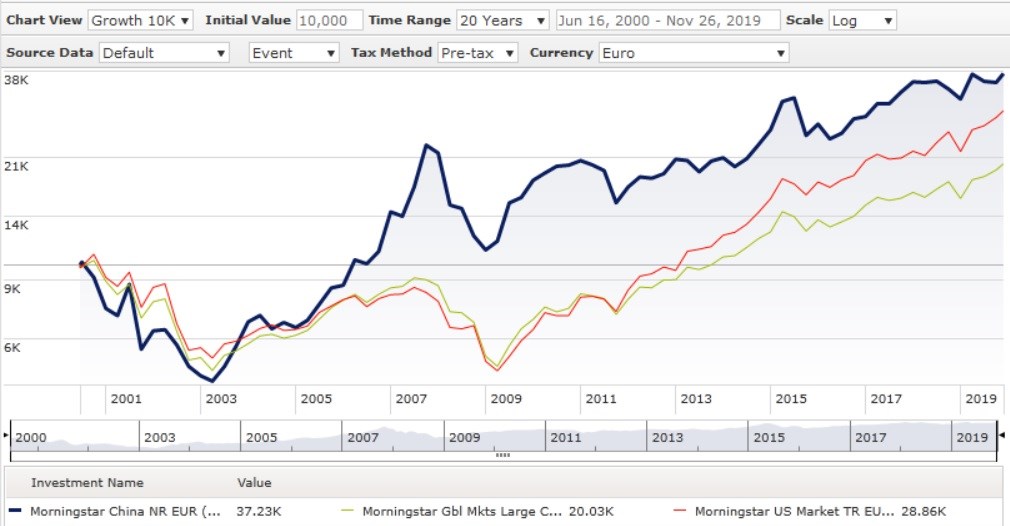

Anche le performance hanno messo la Cina sui radar degli investitori. Il mercato cinese ha di gran lunga sovraperformato quello americano e quello globale negli ultimi 20 anni (nel grafico sottostante il confronto tra il Morningstar China Index, il Morningstar Global Markets Large Cap Index e il Morningstar US Market Index). I forti rendimenti sono stati in gran parte guidati dal boom delle società tecnologiche nella regione, tra cui la società internet Tencent e il mercato online Alibaba, che rappresentano quasi il 30% dell’indice cinese.

Evoluzione degli indici Morningstar China, Morningstar Global Markets Large Cap e Morningstar US Market negli ultimi 20 anni

Dati in euro al 26 novembre 2019. Fonte: Morningstar Direct.

“In generale siamo moderatamente ottimisti riguardo al mercato azionario cinese, le cui valutazioni ci appaiono favorevoli nonostante prospettive sulla crescita degli utili contenute”, si legge nell’analisi di Amundi. “Manteniamo una preferenza per le azioni di classe A che sono più esposte all’economia interna cinese che sta beneficiando del processo di inclusione nell’indice MSCI. Intravediamo delle opportunità anche nei cambiamenti della catena di fornitura (settore tecnologico taiwanese e cinese) e nei marchi domestici che offrono prodotti sempre più competitivi ai marchi internazionali”.

Gemme nascoste tra le piccole

In una recente intervista rilasciata a Morningstar UK, Tiffany Hsiao, gestore del Matthews Asia China Small Companies Fund, ha dichiarato che nonostante il rally di mercati degli ultimi anni, molte società cinesi hanno una valutazione ragionevole rispetto alle loro controparti nei mercati sviluppati, e che sia ora un buon momento per investire in Cina per chiunque creda nel potenziale di crescita a lungo termine del paese.

Hsiao ha anche affermato che la chiave per accedere davvero alla crescita cinese è investire nelle società nazionali e in particolare nelle società più piccole. “La scarsa copertura in termini di ricerca sul mercato lascia il campo aperto alla scoperta di aziende con un potenziale di crescita non sfruttato”, ha spiegato. Tra le principali partecipazioni del fondo, ad esempio, vi sono la società di smaltimento rifiuti Sunny Friend Environmental Technology e il produttore di cemento Asia Cement.

Una caratteristica chiave delle società attive principalmente sul territorio nazionale, inoltre, è che hanno meno probabilità di essere colpite dalle dispute commerciali tra Stati Uniti e Cina, che molti temono potrebbero pesare sulle esportazioni.