La pandemia di Coronavirus è stato l’evento più importante e drammatico della prima parte del 2020, innanzitutto per l’elevato costo in termini di vite umane, ma anche perché ha cambiato il nostro modo di vivere, lavorare, relazionarci con gli altri. Sono entrati nel nostro vocabolario termini come lockdown e distanziamento sociale. Gli investitori ricorderanno il periodo per la rapidità del crollo delle Borse e quindi la perdita di valore del patrimonio, oltre che per l’impatto sull’economia.

Da gennaio a giugno, tuttavia, sui mercati finanziari sono accaduti tanti fatti, che gli investitori farebbero bene a tenere in considerazione per pianificare i prossimi mesi.

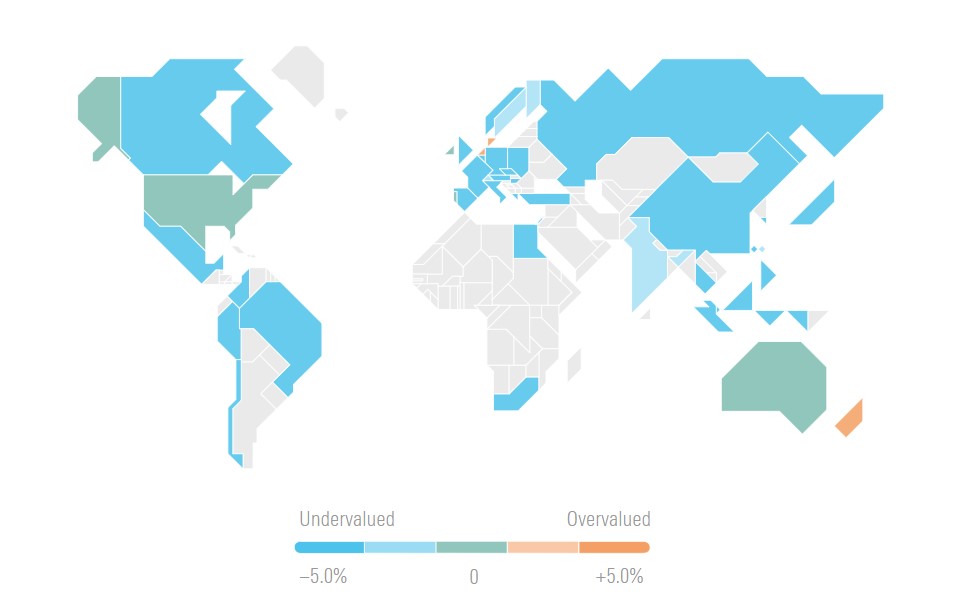

Indici in rosso, valutazioni “azzurre”

Dall’inizio dell’anno, l’indice Morningstar azionario globale perde circa l’8% (al 30 giugno in euro). In pratica, se un investitore avesse puntato 10 mila euro a gennaio, ora se ne troverebbe circa 9.600, perché i mercati non si sono del tutto ripresi dal crollo di marzo, quando è esplosa la pandemia su scala mondiale. Per chi desiderasse fare acquisti oggi, tuttavia, le valutazioni sarebbero più interessanti di sei mesi fa, come mostra il grafico qui sotto dove il colore azzurro intenso indica le Borse più sottovalutate. Da questo punto di vista, Piazza Affari è a sconto di circa il 19% secondo le stime di Morningstar, più di Germania e Francia e al pari con il Regno Unito. Wall Street, invece, è più vicina al cosiddetto fair value, grazie alla ripresa delle quotazioni nel secondo trimestre. Alcuni settori come il tecnologico e il farmaceutico sono considerati mediamente sopravvalutati dagli analisti.

Barometro del mercato globale: le valutazioni azionarie

Fonte: Morningstar Direct. Dati al 30 giugno.

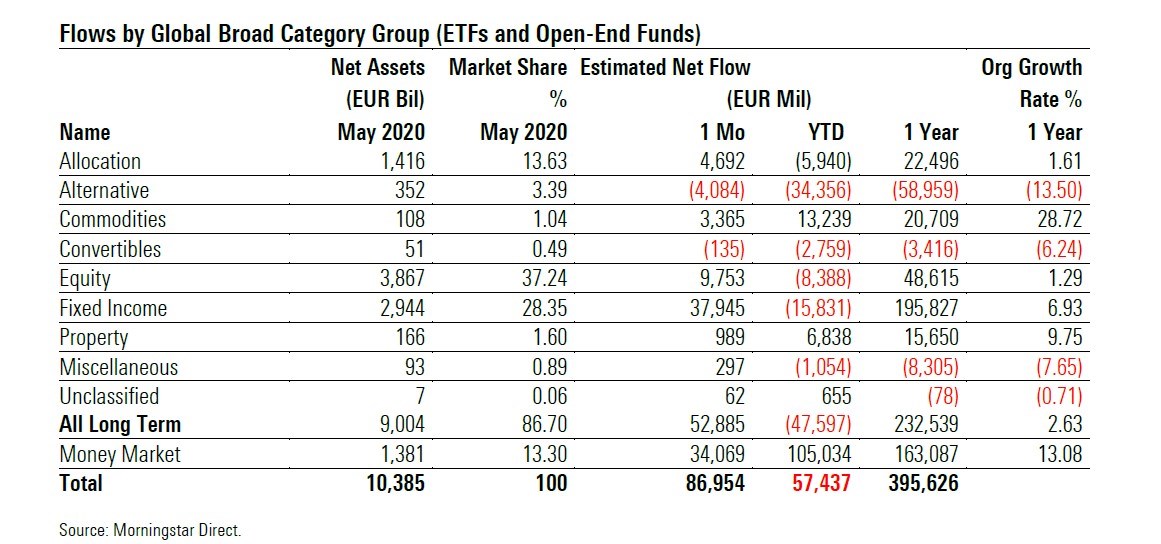

Fondi, ritorno cauto dopo il Covid-19

Dall’inizio dell’anno, i fondi europei a lungo termine, attivi e passivi (azionari, obbligazionari, bilanciati, alternativi e su materie prime) hanno subito riscatti netti per 47,6 miliardi di euro (al 31 maggio). Sul dato pesano i deflussi record registrati a marzo, ma i mesi successivi sono stati caratterizzati da un cauto ritorno degli investitori: +53 miliardi a maggio, in crescita dal +48 miliardi di aprile. Il patrimonio gestito (esclusi i monetari), che a marzo era sceso a 8.214 miliardi, contro i 9.490 miliardi di fine febbraio, è poi risalito a 9 mila miliardi (al 31 maggio).

Flussi netti per classi di attività a maggio 2020 e da inizio anno

Gli investitori, dunque, sono tornati, ma in modo cauto, privilegiando le obbligazioni, soprattutto corporate bond e high yield, rispetto alle azioni. Il balzo dei mercati dai minimi di marzo non è stato colto del tutto se consideriamo che, solo in maggio, l’effetto dell’apprezzamento dei mercati è quantificabile in 262 miliardi, di gran lunga superiore ai flussi verso i fondi.

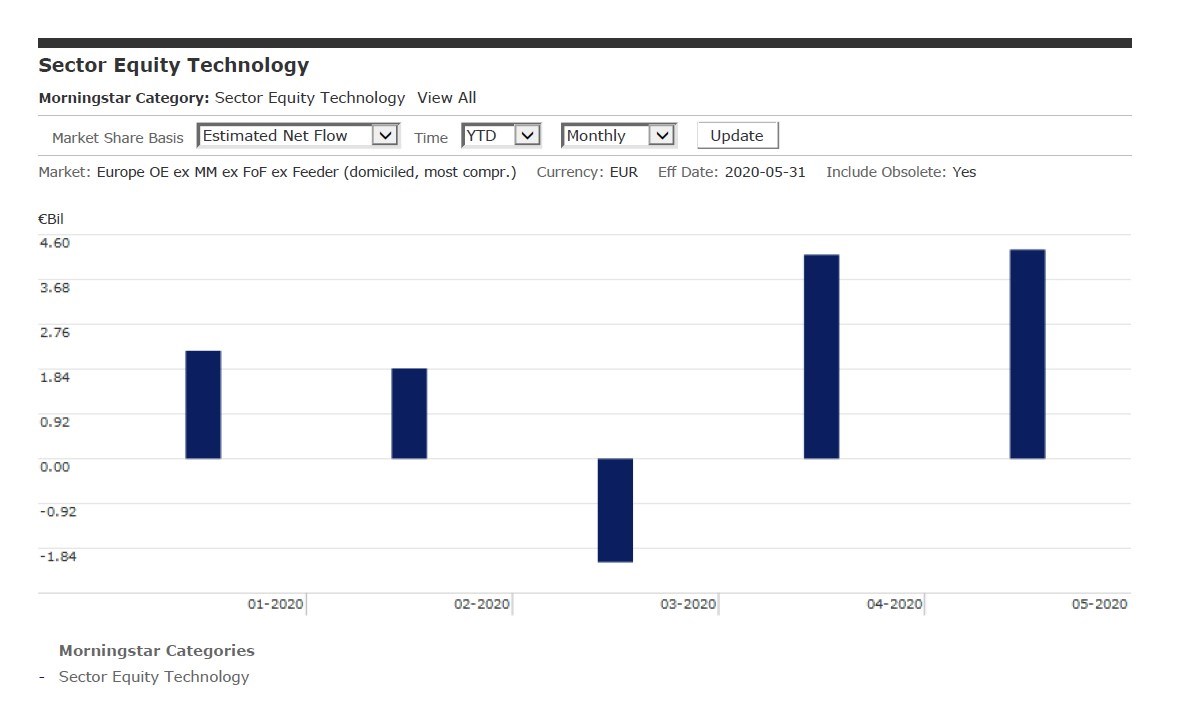

Tutti pazzi per la tecnologia

I titoli tecnologici si sono ripresi più velocemente dopo il sell-off di marzo. L’indice Nasdaq composite ha superato i 10 mila punti lo scorso 10 giugno. Un contributo importante l’hanno dato le cinque più grandi aziende al mondo per capitalizzazione, ossia Microsoft, Apple, Amazon, Alphabet (Google) e Facebook. Tuttavia, la domanda di servizi online durante il lockdown ha spinto in alto i corsi azionari di altre società tecnologiche e dell’e-commerce.

I fondi specializzati sul settore tecnologico sono stati i primi per raccolta netta in Europa a maggio e tra i migliori ad aprile, mentre non erano in queste posizioni prima del Covid-19. Secondo le stime di Morningstar gli ultimi due mesi sono stati i migliori per questa categoria dal 2007, anno in cui la società ha cominciato ad archiviare i dati sui flussi. I risultati possono essere spiegati dalla popolarità del “tema” dell’innovazione hi-tech, che nell’ultimo triennio ha attratto il 51% dei capitali indirizzati verso i comparti tematici, che si distinguono dai settoriali tradizionali perché originano da trend macroeconomici o strutturali. Sicuramente la pandemia ha portato a un’accelerazione di alcuni fenomeni, come ad esempio l’e-commerce o il lavoro da remoto, ma solo il tempo dirà quali saranno vincenti e duraturi per gli investitori.

Flussi netti mensili nei fondi tecnologici europei da gennaio a maggio 2020

Fonte: Morningstar Direct. Dati in euro al 31 maggio 2020

La resilienza dei fondi sostenibili

Due dati descrivono bene il comportamento dei fondi sostenibili europei (ma non solo) nella prima parte del 2020. Il primo riguarda i flussi, che sono stati positivi nel primo trimestre, in controtendenza rispetto ai comparti tradizionali. In attesa di avere le statistiche del semestre, rileviamo che nella fase più critica, ossia a marzo, hanno limitato i riscatti netti a 3,3 miliardi di euro contro i -245,5 miliardi dell’universo nel suo complesso.

Il secondo dato riguarda le performance. I fondi sostenibili si sono comportati meglio dei tradizionali durante il forte calo dei listini generato dai timori per la pandemia di Covid-19 in sei su sette delle categorie Morningstar più grandi. L’unica eccezione è rappresentata dagli Azionari globali large-cap growth. Come dimostrano diverse ricerche, le aziende con più alti punteggi ESG (legati, cioè, a fattori ambientali, sociali e di governance), tendono ad avere bilanci più solidi e un vantaggio competitivo rispetto ai concorrenti, caratteristiche che le rendono più resilienti nelle fasi di crisi dei mercati. Inoltre, prestano attenzione non solo agli interessi degli azionisti, ma a quelli di tutti gli stakeholder (lavoratori, fornitori, comunità locali ecc.), hanno delle strategie per affrontare le sfide ambientali e più bassi livelli di controversie.

L’engagement contro il razzismo sistemico

Negli Stati Uniti, la stagione delle assemblee societarie è alla fine e sarà ricordata per il periodo eccezionale durante il quale si è svolta, ossia nel pieno della pandemia. I dati preliminari rivelano che un numero record di risoluzioni degli azionisti sui temi ambientali e sociali hanno ottenuto un supporto maggioritario. Crescono le pressioni per avere dei consigli di amministrazione responsabili per le questioni legate al cambiamento climatico, ma anche le richieste in merito alle attività di lobby e alle spese elettorali, nell’anno delle presidenziali americane.

In prospettiva, possiamo attenderci un aumento dell’attenzione sulle condizioni di lavoro nelle aziende, sull’equità retributiva, sulle politiche relative alle diversità di genere e alle minoranze e sulla sicurezza dei dipendenti. Due episodi, in particolare, hanno portato nuovamente alla ribalta queste tematiche: le lacune emerse durante l’epidemia di Coronavirus e le proteste dopo l’uccisione di George Floyd da parte della polizia. Quest’ultimo episodio ha acceso i riflettori sul tema del razzismo sistemico non solo negli Stati Uniti, ma in tutto il mondo. “Tra inizio aprile e fine maggio, tre risoluzioni di questo tipo hanno ottenuto la maggioranza dei voti in assemblea”, spiega Jackie Cook, direttore della ricerca Morningstar sulla stewardship. “Con il crescente focus di investitori e governi sul garantire condizioni di lavoro dignitose, possiamo aspettarci un aumento delle proposte nelle prossime stagioni assembleari”.

Quadro regolamentare in evoluzione

Gli investitori dovranno ricordare il primo semestre anche per le novità regolamentari destinate a incidere sulle scelte future. Il 18 maggio, il Parlamento europeo ha approvato il Regolamento sulla classificazione degli investimenti sostenibili, un tassello importante del Piano di azione per la finanza sostenibile, che si aggiunge ad altri con l’obiettivo di dare agli investitori un importante spinta all’integrazione dei criteri ESG nelle scelte finanziarie e combattere il greenwashing. I prossimi mesi saranno decisivi per capire se le nuove normative riusciranno veramente nel loro intento.

Sempre avendo come focus la tutela degli investitori, un secondo intervento di rilievo è quello dell’Esma (Autorità europea di vigilanza sui mercati,) che ha inviato una comunicazione alle authority locali per promuovere la convergenza nelle attività di supervisione dei costi applicati dagli organismi di investimento collettivo (Oicvm) e dai fondi di investimento alternativi (Fia). Le norme che regolano le società di gestione impongono loro di agire nel migliore interesse dei fondi e dei sottoscrittori. Il briefing dell’Esma mira a garantire che in ogni paese venga adottato un approccio normativo coerente e a impedire disparità di trattamento degli investitori nei diversi paesi.

“L’ultimo studio di Morningstar dal titolo Global Investor Experience ha rilevato che 19 dei 26 mercati analizzati a livello globale nel 2019 aveva commissioni complessive inferiori rispetto al 2017 e che la regolamentazione può essere un fattore determinante”, spiega Andy Pettit, direttore della Policy Research di Morningstar in Europa. “Da allora, e con l’avvento delle nuove regole nel Regno Unito a febbraio, abbiamo assistito a una riduzione dei costi dei fondi inglesi, alla chiusura di quelli più costosi e al trasferimento dei clienti in classi con commissioni inferiori. Ci auguriamo che questo possa accadere anche per i sottoscrittori di fondi europei”.