A cura di Davide Chiantore, Head of Research di Abalone Group

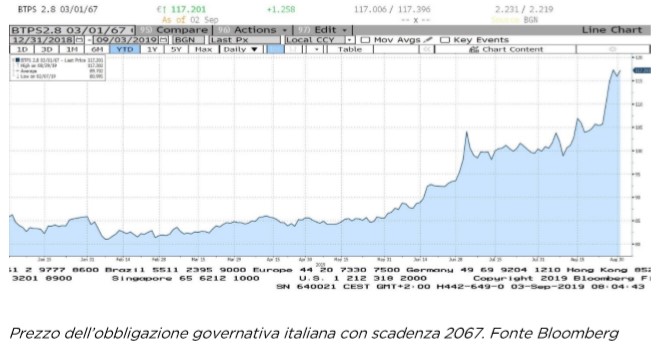

Ed eccoci di nuovo qui, per il terzo mese consecutivo, a parlare del Btp Matusalemme. La corsa eclatante di tutto il comparto obbligazionario sembra non avere fine e l’effetto trainante sui bond a tasso fisso long duration è irrefrenabile. La realtà di questi anni ci ha insegnato che non possiamo escludere a priori la possibilità di avere tassi negativi su larga scala ma solo in pochi si sarebbero aspettati di vedere un’obbligazione cinquantennale italiana arrivare ad avere un rendimento inferiore al 2% annuo.

Sempre in questi giorni è stato battuto un nuovo record: il 21 agosto, per la prima volta nella storia della finanza, è stato emesso un bond trentennale senza cedola (e rendimento lievemente negativo). Si tratta del nuovo Bund tedesco zero coupon con scadenza agosto 2050. E gli esempi non finiscono qui…

Sempre in questi giorni è stato battuto un nuovo record: il 21 agosto, per la prima volta nella storia della finanza, è stato emesso un bond trentennale senza cedola (e rendimento lievemente negativo). Si tratta del nuovo Bund tedesco zero coupon con scadenza agosto 2050. E gli esempi non finiscono qui…

Il grafico seguente è riferito all’obbligazione Oesterr 17 Obl 2.1, un titolo di stato austriaco centennale emesso esattamente un anno fa con prezzo alla pari e che oggi viene scambiato a più di 200 euro (per un corrispettivo rendimento inferiore allo 0,7% annuo).

Ampliando lo sguardo su scala planetaria possiamo osservare che il fenomeno della compressione dei tassi non sta interessando soltanto il continente europeo ma lo si vede anche su tutto il debito denominato un dollari. Nel seguito riportiamo alcuni grafici che non hanno bisogno di commenti.

Ampliando lo sguardo su scala planetaria possiamo osservare che il fenomeno della compressione dei tassi non sta interessando soltanto il continente europeo ma lo si vede anche su tutto il debito denominato un dollari. Nel seguito riportiamo alcuni grafici che non hanno bisogno di commenti.

Insomma, in questo momento i mezzi d’informazione non sono particolarmente attenti al tema della compressione dei tassi ma in realtà il settore finanziario sta attraversando una fase storica che andrà ad incidere profondamente sulla vita delle persone e che probabilmente lascerà anche un segno nei libri di storia. Infatti se da un lato molti debitori risparmiano sul financing cost, dall’altro lato ci sono interi settori in subbuglio: le banche non riescono più ad avere marginalità sul loro core business, in gran parte dei paesi europei (ma anche negli Usa e persino in Asia) ci sono evidenti segnali di surriscaldamento del mercato immobiliare e molti sistemi previdenziali non riescono più ad avere una redditività sufficiente per garantire una pensione adeguata a chi sta versando ora i contributi.

Insomma, in questo momento i mezzi d’informazione non sono particolarmente attenti al tema della compressione dei tassi ma in realtà il settore finanziario sta attraversando una fase storica che andrà ad incidere profondamente sulla vita delle persone e che probabilmente lascerà anche un segno nei libri di storia. Infatti se da un lato molti debitori risparmiano sul financing cost, dall’altro lato ci sono interi settori in subbuglio: le banche non riescono più ad avere marginalità sul loro core business, in gran parte dei paesi europei (ma anche negli Usa e persino in Asia) ci sono evidenti segnali di surriscaldamento del mercato immobiliare e molti sistemi previdenziali non riescono più ad avere una redditività sufficiente per garantire una pensione adeguata a chi sta versando ora i contributi.

Europa fra invecchiamento, scarsa competitività e inefficienza

Questa eclatante compressione dei rendimenti è dovuta principalmente a due fattori: una crescita economica asfittica di tutta l’eurozona ed un’inflazione che non ne vuol sapere di avvicinarsi ai target prefissati dalla Bce. In questi ultimi anni l’istituto di Francoforte si è trovato costretto ad adottare comportamenti estremamente accomodanti che da un lato hanno avuto il merito di salvaguardare l’unità monetaria ma dall’altro hanno impedito di portare alla luce i veri problemi dell’Unione Europea. Problemi che, come ha ribadito più volte lo stesso Mario Draghi, sono di natura strutturale e non possono essere risolti esclusivamente grazie alle politiche monetarie di una banca centrale. Sarebbe un po’ come credere che l’assunzione di droga sia risolutiva per curare qualsiasi malattia grave soltanto perché riduce il dolore del paziente. I problemi strutturali sono molteplici; su tutti spiccano l’invecchiamento della popolazione (problema che oltretutto attanaglia anche paesi extraeuropei come il Giappone) e la scarsa competitività di alcuni stati dell’Unione che a causa di riforme carenti non riescono a stare al passo coi tempi in termini di produttività, attrattività e capacità d’innovazione. Infine, non da ultimo, l’Europa è caratterizzata da una profonda inefficienza degli apparati pubblico amministrativi (soltanto in Francia ci sono più di 5,5 milioni di dipendenti pubblici) e ne conseguono una burocrazia e un carico fiscale che nel mondo moderno non sono più sostenibili.

Unione Europea e Svizzera: geograficamente vicine, economicamente lontane

Sotto proposta di Roberto Colapinto, Managing partner di Abalone Suisse, a inizio anno il team di ricerca ha svolto un’analisi volta a determinare possibili scenari sull’evoluzione dei cambi fra le principali valute mondiali. Le considerazioni fatte precedentemente sono state di fondamentale importanza nei modelli di simulazione degli scenari. Uno dei risultati più sorprendenti riguarda la Svizzera: in gran parte delle simulazioni il Paese alpino ha dimostrato una resilienza straordinaria e il paragone con l’Unione Europea è impietoso.

Grazie a una capacità attrattiva molto forte per i giovani talenti internazionali la Confederazione sta ovviando al problema della bassa natalità interna: l’immigrazione che interessa il Paese è per lo più composta da persone con età inferiore ai 35 anni (e oltretutto dall’elevato tasso d’istruzione). Per quanto riguarda la competitività interna possiamo dire che la Svizzera è uno stato più piccolo e omogeneo rispetto all’Unione Europea ed eventuali squilibri locali vengono superati rapidamente con naturali processi di rimodulazione dei salari e dei costi. Inoltre l’estrema indipendenza e flessibilità dei cantoni crea meccanismi di competizione interna che poi sfociano in una maggiore competitività di tutto il paese sul piano internazionale.

Infine in Svizzera l’apparato pubblico è quasi del tutto inesistente e gran parte dei servizi per i cittadini sono privati e a pagamento. Questo incentiva una maggior responsabilizzazione dei cittadini che ad esempio percepiscono in modo diretto sul loro portafoglio le conseguenze di un utilizzo eccessivo e sbagliato dei servizi sanitari o toccano con mano le conseguenze di una cattiva gestione dei soldi pubblici cantonali e comunali. Ne consegue che nonostante in Svizzera la tassazione sia generalmente più bassa rispetto al resto d’Europa gli enti pubblici non sono indebitati e la burocrazia è molto più snella e lineare. Fisco, enti locali ed uffici pubblici non avrebbero fisicamente il personale e le risorse per generare eccessivi vincoli e controlli burocratico amministrativi. Tutte queste caratteristiche comportano un forte vantaggio competitivo del paese rispetto al resto dell’Europa e nel lungo termine le spinte sul rafforzamento della moneta elvetica sono fortissime. Quindi nonostante l’interventismo della Banca Nazionale Svizzera e nonostante il forte rafforzamento del franco di questi ultimi anni crediamo che nel lungo termine la valuta elvetica abbia ancora forti probabilità di rivalutarsi.