A cura di Frank Häusler, Chief Strategist di Vontobel Asset Management

Il Tate Modern di Londra, la Rambla del Mar di Barcellona e l’Università delle Arti di Zurigo ci ricordano la transizione del mondo occidentale. Quelle che in passato erano una centrale elettrica a carbone, un porto maleodorante e un modesto complesso caseario sono ora centri dedicati alla cultura, agli affari, all’istruzione nonché poli di attrazione turistici. Sebbene talvolta possa assalirci la nostalgia per il nostro grande passato industriale, sono i consumatori e i servizi a far girare l’economia.

L’Europa e gli Stati Uniti stanno lentamente lasciando spegnere le loro ciminiere, caricando il peso dell’attività industriale sulle spalle delle nazioni in via di sviluppo. Tuttavia gli Stati Uniti, la Germania e il Giappone, i giganti della produzione occidentali, fabbricano ancora grandi quantità di beni industriali, e la Cina rimane il bacino di manodopera del mondo nonostante i suoi sforzi di diversificazione. Pertanto, qualunque cosa minacci di stravolgere questa situazione suscita ansia.

La terza fase di rallentamento potrebbe essere dolorosa

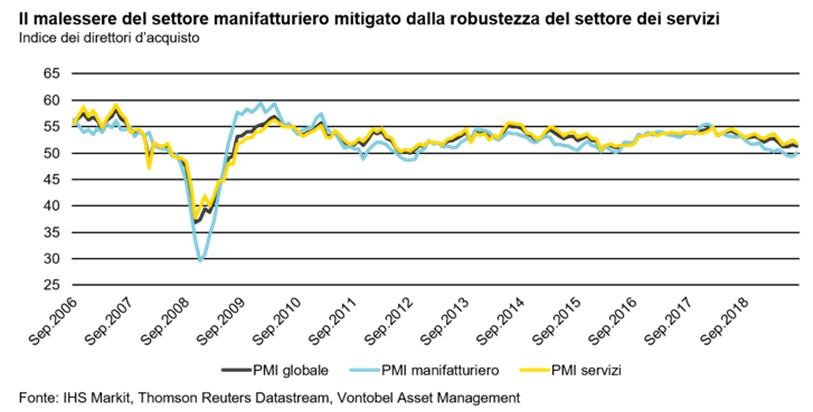

Dalla grande crisi finanziaria, abbiamo attraversato due cicli manifatturieri significativi. Lo dimostrano, ad esempio, i dati deludenti degli indici dei direttori d’acquisto del settore manifatturiero (Pmi) di tutto il mondo (vedere grafico).

La prima contrazione nel 2011 e nel 2012 è stata associata alla “crisi dell’euro”, la seconda nel 2015 e 2016 ai timori, tra gli altri, di un atterraggio duro dell’economia cinese e di un crollo dei prezzi delle materie prime. Durante queste due fasi, l’economia globale si è dimostrata più o meno resiliente. La domanda dei consumatori e il settore dei servizi hanno costituito fattori stabilizzanti, sebbene in quest’ultimo il sentiment abbia vacillato. Inoltre, alcune regioni hanno a tratti generato risultati migliori delle altre, fornendo sovraperformance relative che hanno contribuito a contrastare l’andamento generale.

La prima contrazione nel 2011 e nel 2012 è stata associata alla “crisi dell’euro”, la seconda nel 2015 e 2016 ai timori, tra gli altri, di un atterraggio duro dell’economia cinese e di un crollo dei prezzi delle materie prime. Durante queste due fasi, l’economia globale si è dimostrata più o meno resiliente. La domanda dei consumatori e il settore dei servizi hanno costituito fattori stabilizzanti, sebbene in quest’ultimo il sentiment abbia vacillato. Inoltre, alcune regioni hanno a tratti generato risultati migliori delle altre, fornendo sovraperformance relative che hanno contribuito a contrastare l’andamento generale.

Ora stiamo assistendo al terzo rallentamento della produzione manifatturiera globale dalla crisi finanziaria, e questa volta potrebbe essere diverso. Da una parte, la guerra commerciale in atto tra Stati Uniti e Cina non sembra volersi placare, sebbene la speranza sia l’ultima a morire. Un altro motivo, forse meno ovvio, è costituito dalle attuali difficoltà del settore automobilistico europeo: la possibilità che possa riprendersi, o perlomeno stabilizzarsi, dipenderà dalla sua capacità di adattarsi a tendenze dirompenti a lungo termine, come la transizione ai veicoli elettrici. Sul fronte positivo, il sentiment dei consumatori si mantiene robusto e gli indici PMI per il settore dei servizi indicano un andamento ancora ragionevolmente solido.

I dati sull’occupazione europea resisteranno?

Gli occhi sono ora puntati sui dati relativi all’occupazione. Un ulteriore indebolimento del sentiment del settore industriale avrebbe, a un certo punto, conseguenze negative sul mercato del lavoro. A sua volta, questo comprometterebbe il sentiment dei consumatori e, infine, il settore dei servizi, spingendoci verso una contrazione ancor più marcata. Per ora, il contagio dal settore manifatturiero è limitato, ma il tempo a disposizione sta per scadere. Guardiamo alla situazione nella Germania meridionale, cuore manifatturiero del Paese. Qui il mercato del lavoro, solitamente in ottima salute, sembra già accusare un leggero raffreddore, che presto potrebbe iniziare a gravare sul sentiment dei consumatori. Al contempo, il ciclo manifatturiero nell’Eurozona sembra avere raggiunto il punto minimo.

Una “hard Brexit” non penalizzerebbe di molto l’Europa

Sebbene i timori di una recessione si siano acutizzati, il nostro scenario principale per i prossimi 12 mesi non contempla questa possibilità fintanto che il sentiment dei consumatori e il settore dei servizi tengono. Rimaniamo ragionevolmente ottimisti, anche per l’Eurozona, incline agli incidenti, dove per quest’anno prevediamo un tasso di crescita dell’1,2% circa in termini reali. Riteniamo che una “hard Brexit” produrrebbe conseguenze gestibili per l’Eurozona, senza cambiare totalmente le carte in tavola.

Mercati sferzati da venti forti

Nonostante il rialzo delle quotazioni di azioni e obbligazioni, i mercati finanziari oscillano tra i timori di una recessione e la fiducia nella crescita. Da una parte, la parziale inversione della curva dei rendimenti USA preoccupa gli osservatori di mercato. Dall’altra parte, le banche centrali hanno assunto il controllo riversando liquidità nel sistema bancario per tenere a galla l’economia. A settembre la Banca centrale europea ha tagliato i tassi di interesse e annunciato una serie di ulteriori misure di sostegno. La Federal Reserve statunitense ha cambiato approccio nell’arco di pochi mesi, passando dallo stringere la cinghia monetaria ad aprire il rubinetto finanziario, mentre la People’s Bank of China ha spazio di manovra per stimolare l’economia. La Banca Nazionale Svizzera non ha (ancora) spinto il tasso base ancor più in territorio negativo, tuttavia interviene sul mercato valutario per stabilizzare il franco svizzero.

Date le circostanze, gli operatori di mercato sono generalmente ottimisti riguardo alle prospettive di azioni e obbligazioni. Tuttavia, qualunque scostamento dalla rotta tracciata delle banche centrali, per non parlare di un peggioramento della guerra commerciale o del conflitto nel Golfo Persico, farebbe probabilmente impennare la volatilità. Va notato inoltre che la BCE, ad esempio, sembra ormai avere esaurito tutte le cartucce in termini di misure di stimolo monetario.

Lieve propensione al rischio confermata

Attualmente non vediamo ragioni per abbandonare la nostra lieve propensione al rischio. Considerata la generosità delle banche centrali a livello globale e l’auspicata stabilizzazione dell’economia globale, secondo il nostro modello la probabilità che si verifichi una recessione nei prossimi 12 mesi non supera il 20%. Allo stesso tempo, sebbene le valutazioni sui mercati azionari possano essere elevate, riteniamo che le azioni rimangano preferibili ai titoli di Stato. Pertanto rimaniamo in leggero sovrappeso sulle azioni (con una predilezione per i mercati sviluppati rispetto ai mercati emergenti) e in sottopeso sulle obbligazioni.

Nel segmento obbligazionario, confermiamo un moderato sovrappeso sui titoli corporate rispetto ai titoli di Stato, seppur in misura minore rispetto ai mesi scorsi. Uno dei nostri segmenti a reddito fisso preferiti rimane quello del debito dei mercati emergenti in valuta forte. In linea generale non abbiamo preferenze per alcuna valuta, in quanto un aumento della liquidità indotto dalle banche centrali distoglie l’attenzione del mercato dai fondamentali.