“La paura per un possibile scoppio della bolla dell’azionario si accompagna all’incertezza del se e del quando”. L’avvertimento arriva da Andrea Forni, co-fondatore del sito Investireneimegatrend e autore del libro La Ruota dei Mercati Finanziari , che di seguito dettaglia la pripria view e il proprio outlook sull’attuale scenario dei mercati finanziari.

Il petrolio muove l’economia e segnala il “fine corsa”

E’ interessante vedere come la corsa del petrolio dai minimi di aprile 2020 a oggi sia inarrestabile e come essa spieghi la ripartenza del mondo (e soprattutto dell’economia americana).

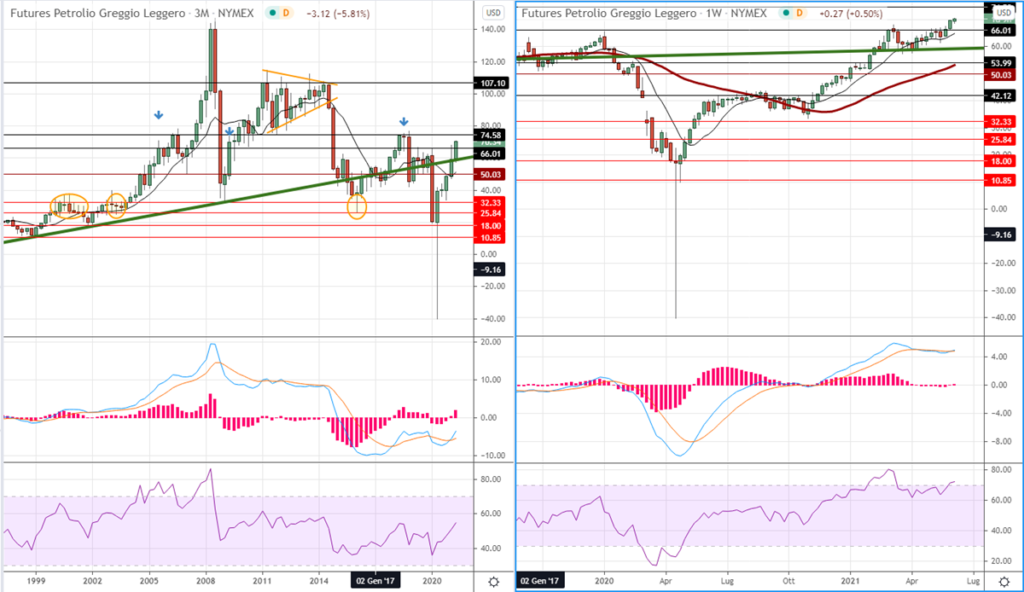

Lascio a voi analizzare questo grafico che mostra a sinistra il prezzo del petrolio su scala trimestrale dal 1996 a oggi e a destra il dettaglio in timeframe settimanale. si noti la forza del prezzo che ha violato la trendline storica trentennale.

Grafico di lungo e breve termine del future Crude Oil – Fonte: Tradingview.con su elaborazione di Andrea Forni

Il petrolio gioca però un ruolo anticipatore del “fine corsa” dei mercati azionari. Storicamente infatti i titoli energetici diventano market leader quando ci si avvicina al tipo del mercato azionario. Il petrolio con le sue fiammate rialziste scatena inflazione che a sua volta storicamente ha portato l’economia in recessione nei mesi successivi.

La curva di Phillips funziona ancora? Sembra di sì!

Il rischio inflazione è ormai un fatto certo, o almeno così sembrerebbe. D’altronde il mondo perfetto degli ultimi dieci anni con inflazione zero, tassi zero e liquidità in eccesso per tutti dovrà prima o poi finire con un brusco risveglio.

La fiammata inflattiva – Fonti: FT.com e WSJ.com

Chi ha studiato economia conosce la curva di Phillips che mette in relazione il tasso di inflazione con il tasso di disoccupazione. La curva che ne deriva su assi cartesiani mostra la relazione inversa tra i due fenomeni. Questo valeva 50 anni fa come vale oggi. Ecco perché negli USA a fronte di una fiammata inflattiva la disoccupazione si è così abbassata che non si riesce a coprire i posti vacanti.

Nell’incertezza l’investitore sta alla finestra

Ogni mia analisi intermarket inizia dal sentiment. tra i tanti indicatore io privilegio il Fear&Greed Index della CNN e il classico VIX (con tutti i suoi fratelli e cugini). Ebbene, il Fear&Greed mostra un sentiment neutrale. Ergo, nell’incertezza gli investitori tirano i remi in barca e stanno in attesa.

Fonte: CNN Money

Ma se guardiamo il VIX notiamo qualcosa che dovrebbe preoccuparci. Un’analisi molto interessante è proposta dal sito Real Investment Advice che vi consiglio di leggere spesso. Si prende il VIX, lo si mette in scala inversa e lo paragona all’indice S&P500. Cosa vedete?

VIX in scala inversa e S&P500. I triangoli segnalano l’inversione del trend dell’azionario con buona accuratezza. Fonte: www.RIA.com

Le commodity segnalano pericolo

Se non vi bastano questi segnali, vi mostro per ultimo il grafico che prediligo tra i 70 del mio modello intermarket. E’ la relazione tra S&P500 (risk-on) e i paniere delle commodity CRB Index (risk-off). Questo grafico negli ultimi 30 anni ha dato solo 4 segnali. Tutti fondamentali.

L’inversione del ratio segnala con 5-6 mesi di anticipo l’inversione del trend dell’S&P500. Qui vedete solo dal 2007 a oggi. Notate l’inversione del ratio da maggio 2020 e la violazione della trendline storica che segue il movimento “Bump-and-run” del ratio SPX/CRB.

La relazione tra S&P500 e CRB Index – Fonte: Tradingview.com su elaborazione di Andrea Forni

Conclusioni

Chi ha letto il mio libro “La Ruota dei Mercati Finanziari” (Hoepli, 2018) conosce bene il concetto di Business Cycle, inventato da quel genio dell’analisi tecnica di nome Martin J. Pring di cui vi consiglio di leggere questo suo articolo con la sua previsione di inizio anno.

Ebbene, secondo Pring siamo ormai da sei mesi in Fase 4 e stiamo per entrare in Fase 5. Quando? Chi lo sa! E la correzione degli azionari quanto sarà profonda? Chi lo sa! Per il momento gran parte degli indici azionari del mio modello è ancora impostata al rialzo sebbene gli oscillatori indichino divergenza negativa e gli indicatori “non di prezzo” stiano lampeggiando rosso. Ma non ho la sfera di cristallo per prevedere il momento esatto dei top e dei bottom, altrimenti oggi sarei ricco sfondato e mi annoierei a bordo del mio yacht ai Caraibi.

Però, da umile analista tecnico-finanziario certificato IFTA CFTe vi dico che oggi abbiamo tutti i segnali per stare in guardia… e io ve ne ho mostrati solo tre dei tanti comparsi nel mio modello intermarket” Ruota dei Mercati”. E come dice il proverbio: “Trader avvisato, mezzo salvato“.