“L’ultimo decennio ha rappresentato una sfida per i mercati emergenti: i titoli azionari hanno sottoperformato in modo persistente rispetto a quelli dei mercati sviluppati, mentre sul fronte del debito dal 2011 le obbligazioni in valuta locale hanno generato un total return vicino allo zero. Inoltre, nei Paesi più vulnerabili, l’impatto della pandemia da Covid-19 è stato drammatico”. Parola di Kristjan Mee, Strategist, Research and Analytics di Schroders, che di seguito spiega nel dettaglio la propria visione e il proprio outlook.

Nonostante le incertezze, crediamo che le economie emergenti potrebbero avere l’opportunità inaspettata di riemergere più forti dalla pandemia. Per gli investitori, questi sviluppi probabilmente giustificano una rivalutazione delle sfide e delle opportunità poste dai mercati emergenti.

Pandemia: un’opportunità inaspettata

La ragione principale per cui diversi Paesi emergenti sono stati in difficoltà negli ultimi 10 anni può essere individuata nell’incapacità di accumulare sufficienti risparmi. Paesi come Brasile, Sudafrica e Messico hanno registrato tassi di risparmio ben al di sotto di quanto sia necessario per finanziare l’economia. Ciò ha portato a una crescita strutturalmente bassa, un’inflazione elevata e crescenti livelli di debito pubblico. Al fine di colmare il gap tra risparmi e investimenti, i Paesi hanno dovuto gestire i deficit delle partite correnti, rendendoli dipendenti dagli afflussi di capitale straniero. Ma quando il sentiment verso i mercati emergenti si è inasprito a metà dello scorso decennio, gli afflussi si sono interrotti, portando a una persistente debolezza delle valute emergenti.

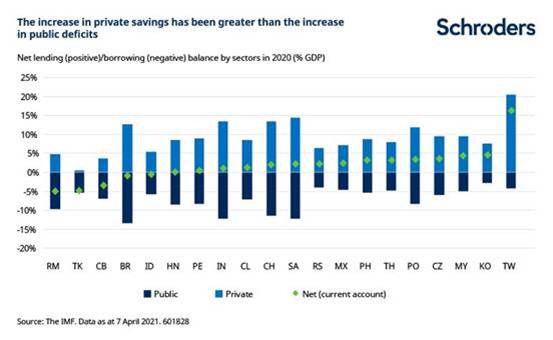

Con la spesa pubblica in forte aumento durante la pandemia, sembrerebbe che i risparmi siano diminuiti ulteriormente. Tuttavia, un aspetto positivo è che i risparmi privati, nella maggior parte dei casi, sono aumentati anche più dei deficit pubblici. Le partite correnti delle economie emergenti, che riflettono l’equilibrio aggregato tra risparmi e investimenti, sono infatti migliorate notevolmente dall’inizio della pandemia.

Probabilmente alcuni di questi miglioramenti si invertiranno una volta che le restrizioni saranno allentate, ma la crescita dei risparmi privati è stata una tendenza di lungo periodo in molti Paesi, già prima del Covid-19.

Probabilmente alcuni di questi miglioramenti si invertiranno una volta che le restrizioni saranno allentate, ma la crescita dei risparmi privati è stata una tendenza di lungo periodo in molti Paesi, già prima del Covid-19.

Anche se è troppo presto per dire se tale trend persisterà, il primo risultato dell’aumento dei risparmi è stato che le nuove emissioni di titoli di Stato nei Paesi emergenti sono state finanziate quasi esclusivamente dagli investitori locali, piuttosto che da investitori stranieri. Questo potrebbe aiutare a porre fine almeno alla forte debolezza della valuta che ha pesato sugli asset delle economie emergenti nell’ultimo decennio.

Un nuovo super-ciclo per le commodity?

Il secondo fondamentale driver che è diventato più positivo per gli emergenti nel corso della pandemia è il prezzo delle commodity. Il Bloomberg Spot Commodity Index, un indice ampio sulle commodity, è cresciuto del 72% da marzo 2020, e si trova sui livelli massimi dal 2011. Quanto è probabile che i prezzi delle commodity continueranno a muoversi al rialzo?

Ci sono buoni motivi per credere che questo potrebbe essere l’inizio di un nuovo super-ciclo per le commodity. Gli investimenti nella creazione di nuova offerta sono stati limitati negli ultimi 10 anni, poiché i prezzi bassi hanno scoraggiato i produttori dall’intraprendere nuovi progetti. Al tempo stesso, la domanda di commodity, soprattutto quelle legate alla transizione energetica globale, probabilmente aumenterà notevolmente nei prossimi 10 anni. Alla luce del disallineamento tra offerta e domanda i prezzi potrebbero dover aumentare affinché l’offerta e la domanda raggiungano un punto di equilibrio.

Un livello più elevato dei prezzi delle commodity è cruciale per molti Paesi emergenti, che hanno affrontato diverse difficoltà negli ultimi 10 anni, soprattutto in America Latina.

La crescita degli scambi commerciali rappresenta un vento favorevole

Nonostante il significativo impatto della pandemia sull’economia globale, gli scambi commerciali a livello globale hanno superato la tempesta sorprendentemente bene. I volumi mondiali di esportazioni, dopo essere crollati nella prima fase della pandemia, sono rimbalzati e si trovano ora su livelli ben superiori rispetto al pre-Covid. Chiaramente, le misure di stimolo fiscale senza precedenti in molti Paesi hanno sostenuto la domanda per diversi beni.

Dato che svariati Paesi emergenti dipendono fortemente dalle esportazioni, l’aumento degli scambi globali è un fattore cruciale. Infatti, gli ultimi dati mostrano che le esportazioni di Paesi come Messico o Sudafrica si sono riprese velocemente, anche se le economie locali restano ben al di sotto rispetto ai livelli pre-Covid.

Conclusioni

I mercati emergenti hanno affrontato sfide significative negli ultimi 10 anni. Tuttavia, con la crescita dei risparmi privati, i prezzi più elevati delle commodity e l’aumento degli scambi globali, i fondamentali sono forse più positivi di quanto si temesse a causa della pandemia globale.

Sebbene le prospettive di crescita sul lungo periodo restino contenute a causa degli anni di investimenti insufficienti, il miglioramento dei fondamentali potrebbe almeno mettere un freno alla precipitosa debolezza valutaria che ha pesato sugli asset dei Paesi emergenti. La domanda è se questi miglioramenti saranno sostenibili nel tempo.

Per gli investitori, i cambiamenti portati dalla pandemia di Covid-19 potrebbero giustificare un nuovo modo di guardare ai mercati emergenti. Alcuni dei venti contrari strutturali, se non sono scomparsi, si sono almeno ridotti.