“Il 2022 si presenta come un anno di prosecuzione del ciclo economico. La crescita globale rallenterà rispetto alla accelerazione del 2021 e questo dovrebbe favorire il rientro delle pressioni inflazionistiche. In un contesto di crescita sostenibile e calo dell’inflazione, la riduzione degli stimoli monetari da parte delle Banche Centrali dovrebbe essere ben sopportata dai mercati. Diverso,il caso di Banche Centrali alle prese con un’inflazione più persistente del previsto”. Ad affermarlo è Andrea Conti, respinsabile Macro Research di Eurizon AM, che di seguito illustra poi nel dettaglio la view.

Nello scenario centrale i mercati confermerebbero tendenze procicliche. I tassi governativi di USA e Germania dovrebbero essere spinti verso l’alto dalla rimozione degli stimoli monetari. Le prospettive di rendimento assoluto per le obbligazioni a spread appaiono modeste e limitate al carry. Per le azioni i rendimenti attesi sono positivi, ma inferiori al 2021; la crescita degli utili ritornerà infatti ai livelli medi storici (+8% / +10%) dopo la fiammata dell’ultimo anno (+50% per S&P 500, +70% per Eurostoxx).

L’andamento dell’inflazione è il principale elemento di rischio, ma anche l’evoluzione della pandemia potrà incidere sulla velocità della crescita economica.

In Cina attenzione sulle decisioni di politica economica. In gennaio e in aprile si eleggono i presidenti della Repubblica in Italia e in Francia; a novembre si rinnova il Congresso USA (elezioni di mid term).

In questo scenario, ecco poi di seguito, in sintesi, l’asset allocation di Eurizon AM per il 2022.

Asset allocation

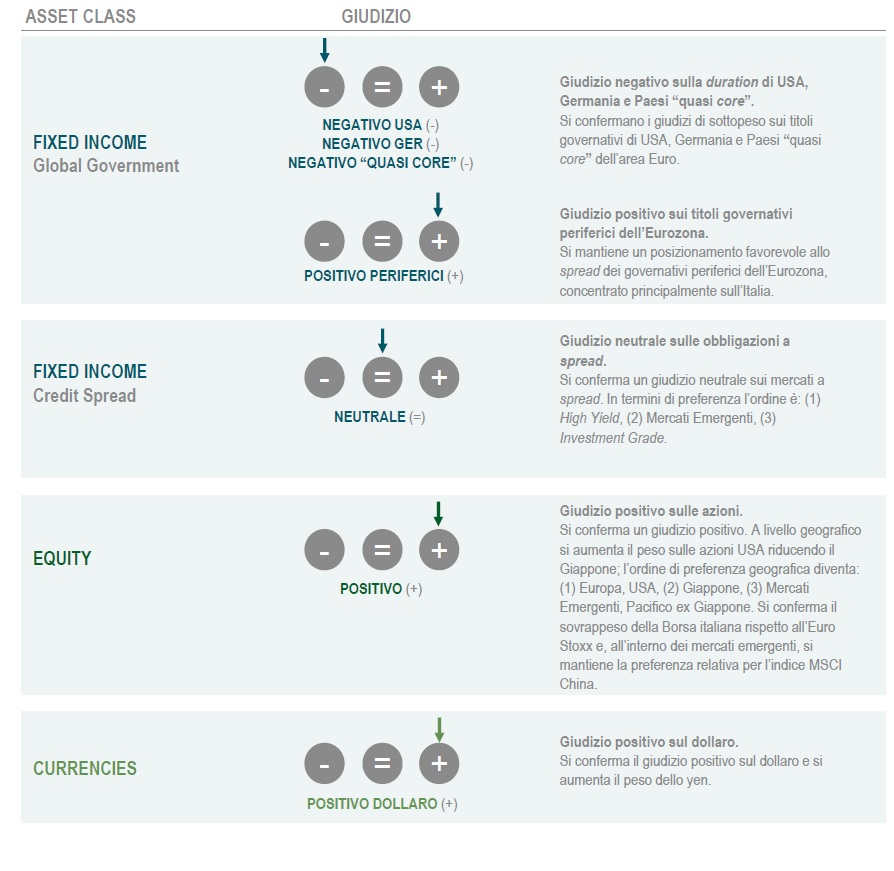

Lo scenario di riferimento prevede la prosecuzione del recupero ciclico globale, anche in presenza di una riduzione degli stimoli monetari. Si mantiene un’impostazione pro-ciclica di portafoglio con sottopeso di duration e sovrappeso di azioni. Confermate le posizioni sul dollaro e incrementato lo yen.

Reddito fisso

Tassi a lunga scadenza di USA e Germania in probabile rialzo nel 2022 con la prosecuzione della ripresa economica e la riduzione degli stimoli monetari. Obbligazioni a spread più interessanti dei governativi core, ma tassi a scadenza storicamente bassi.

Azioni

Prospettive favorevoli per i mercati azionari nel 2022, ma i ritorni attesi sono inferiori e soggetti a maggiore volatilità rispetto al 2021. La crescita degli utili è prevista rientrare nella normalità (8% – 10% su base annua) dopo la fiammata straordinaria del 2021.

Valute

Il dollaro può continuare a trovare supporto con l’inizio della riduzione degli stimoli quantitativi da parte della Fed. Si aumenta lo yen in portafoglio per attutire eventuali episodi di volatilità sulle attività di rischio.