“L’invasione dell’Ucraina da parte della Russia ha aumentato il rischio di stagflazione, che si verifica quando il rallentamento della crescita economica si combina con l’accelerazione dell’inflazione. Le azioni globali tendono a soffrire in questo contesto perché le aziende devono affrontare simultaneamente il calo delle entrate e l’aumento dei costi, elemento che comprime i margini di profitto. Tuttavia, non significa che tutti i settori debbano soffrire“. Sean Markowicz, Strategic Research Group di Schroders, che di seguito spiega nel dettaglio la view.

Alcuni titoli sono più tutelati di altri, date le loro proprietà difensive e/o la loro correlazione positiva all’inflazione. Per questo motivo riteniamo che un approccio flessibile agli investimenti azionari possa trarre vantaggio da questi differenziali di performance e, potenzialmente, minimizzare perdite significative.

I titoli difensivi sembrano uscirne vincitori

La stagflazione tende a favorire le società più difensive i cui prodotti e servizi sono essenziali per la vita quotidiana delle persone. Le valutazioni di questi titoli, infatti, tendono a reggere meglio quando l’economia rallenta. Per fare un esempio, indipendentemente dall’inflazione, le persone hanno bisogno di acquistare cibo e devono pagare le bollette dell’elettricità e l’affitto. Potrebbero invece decidere di posticipare l’acquisto di articoli “ciclici”, come un’auto nuova o un iPhone, fino a quando i prezzi non scenderanno.

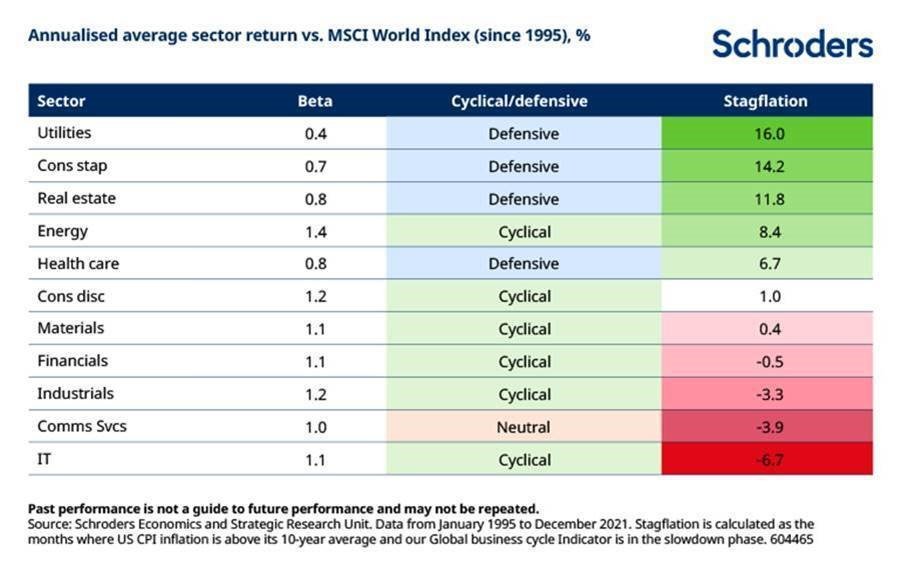

In termini quantitativi, i settori difensivi hanno un beta di mercato inferiore a 1 (significa che sovraperformano quando l’indice scende), mentre i settori ciclici hanno un beta di mercato superiore a 1, (sottoperformano quando l’indice scende).

La tabella sottostante mostra il rendimento medio storico di 11 settori economici globali rispetto all’indice MSCI World in contesti di stagflazione.

I settori più performanti sono stati, in particolare, quelli difensivi come le utilities (+16%), i beni di consumo (14,2%) e l’immobiliare (11,8%). Al contrario, settori ciclici come IT (-6,7%), industriali (-3,3%) e finanziari (-0,5%) sono stati fra quelli che hanno registrato le performance peggiori. Si distinguono gli energetici che, a differenza di altri titoli ciclici, hanno avuto la tendenza a sovraperformare in fasi di stagflazione (+8,4%). Tale contesto è dovuto ai ricavi dei titoli energetici che sono naturalmente legati ai prezzi dell’energia, una componente chiave degli indici di inflazione. Quindi, per definizione, dovrebbero performare bene quando l’inflazione sale.

Stagflazione e aree geografiche: vincitori e vinti

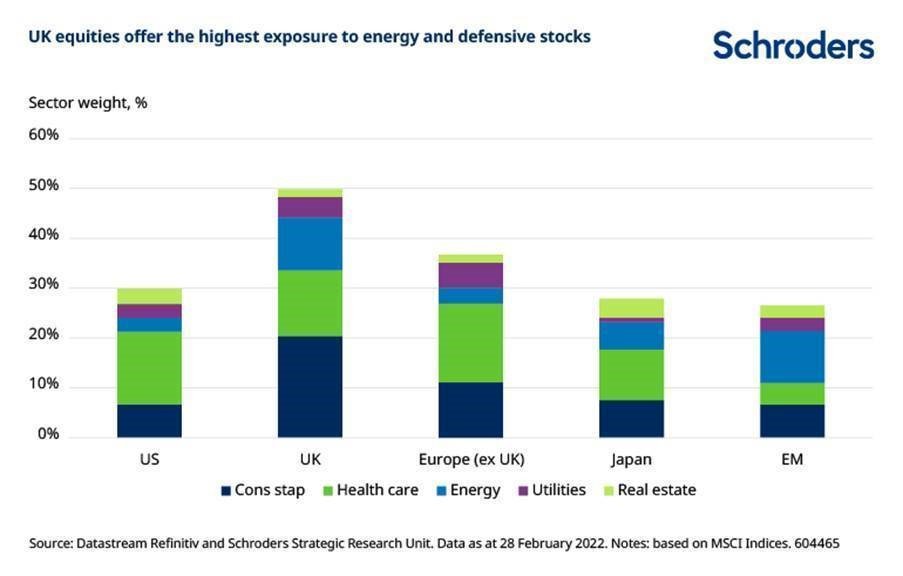

Attualmente, tenendo in considerazione esclusivamente i pesi a livello settoriale, il Regno Unito e l’Europa sembrano offrire la maggiore protezione in uno scenario di stagflazione. Per esempio, circa il 50% dell’indice MSCI UK è composto da titoli energetici e difensivi, mentre per l’Europa rappresentano il 36%. Gli Stati Uniti e il Giappone, invece, sovrappesano in modo significativo alcuni settori che dovrebbero sottoperformare, rispettivamente l’informatica e i beni di consumo discrezionali. Tuttavia, il Regno Unito rappresenta solo il 4% della capitalizzazione totale del mercato azionario globale, quindi un piccolo sovrappeso potrebbe non essere sufficiente a minimizzare i rischi di ribasso. D’altro canto, l’Europa è un mercato molto più grande e investibile (rappresenta l’11% dell’indice globale) e può quindi offrire maggiore possibilità di manovra per implementare un’azione tattica.

Serie storiche, stagflazione e investimento azionario

Supponiamo, per un momento, che i rendimenti storici durante i periodi di stagflazione siano stati ripetuti e mappati tenendo conto degli attuali pesi per aree geografiche. In questo scenario, l’azionario britannico ed europeo dovrebbe sovraperformare un portafoglio market-cap globale ponderato, rispettivamente, del 4% e dell’1% all’anno. Viceversa, l’azionario emergente sottoperformerebbe dello 0,6%, mentre, sia gli Stati Uniti sia il Giappone, sottoperformerebbero dello 0,5%.

Naturalmente, non c’è alcuna garanzia che questo si verifichi in quanto entrano in gioco altri fattori macroeconomici quali il livello dei tassi d’interesse e la forza del dollaro USA.

Tuttavia, qualora l’economia globale dovesse scivolare nella stagflazione, aggiustare tatticamente la propria allocazione regionale potrebbe aiutare a proteggere il portafoglio.

Una maggiore flessibilità di investimento in diversi settori, società e aree geografiche, consentirebbe agli investitori di ampliare ulteriormente le opportunità di rendimento a propria disposizione.