“Uno degli aspetti più controversi e meno approfonditi circa la dinamica dei mercati finanziari è la loro natura multiforme: per semplicità, e spesso per semplificare il messaggio agli investitori, si tenta di ricorrere a definizioni che al loro interno contengano verità assolute, da cui far discendere i nostri comportamenti”. Ad affermarlo è Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che di seguito illustra nel dettaglio la view analizzando lo scenario di mercato attuale.

Al contrario, chi legge questo commento settimanale oramai è ben conscio della necessità di osservare lo stesso fenomeno, ossia i prezzi degli asset, da diverse angolazioni, mettendoci nelle condizioni di formulare lo scenario probabilistico più realistico possibile e, di conseguenza, da questo derivare scelte consapevoli.

La settimana passata avevamo registrato una sostanziale assenza di price action su molti mercati finanziari e sugli indici azionari in particolare. Ciononostante, gli internals di molte asset class avevano messo in luce un quadro potenzialmente più costruttivo di quelle che la semplice dinamica dei prezzi evidenziava. Le ultime cinque sedute hanno arricchito questo quadro, spingendoci più in là in termini di possibili scenari per le prossime settimane.

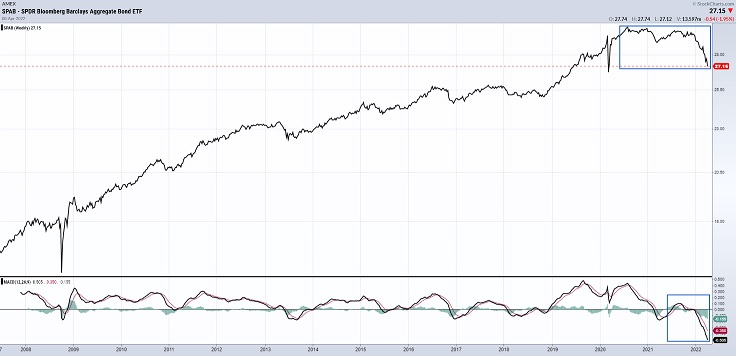

Il punto di partenza, logicamente, resta il mercato obbligazionario: l’inversione di trend sul mercato del credito, iniziata 24 mesi fa, ha raggiunto dimensioni particolarmente rilevanti, con una correzione del mercato obbligazionario americano che, alla chiusura di venerdì scorso, ha toccato il -7,6% dai massimi del marzo 2020.

SPAB – SPDR Bloomberg Barclays Aggregate Bond ETF (2008-2022)

Stockcharts spesso non fornisce i dati relativi agli indici sottostanti agli ETF, ragion per cui l’utilizzo di un altro data provider, YCharts, ci permette di allargare il perimetro della nostra osservazione, evidenziando come la correzione del mercato obbligazionario negli Stati Uniti sia la più marcata degli ultimi 40 anni.

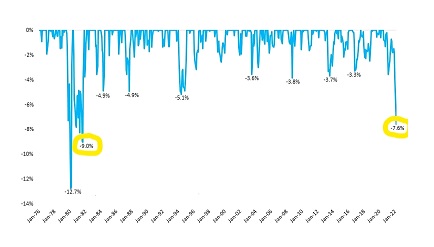

SPDR Bloomberg Barclays Aggregate Bond Index (1976-2022)

SPDR Bloomberg Barclays Aggregate Bond Index (1976-2022)

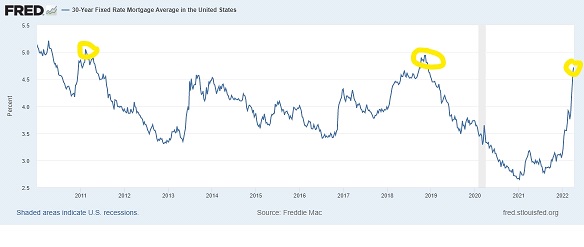

Il dato in sé non può sorprendere, specie se visto nell’ottica di un mercato del credito che, sui mutui trentennali negli Stati Uniti, ha visto la media del suo tasso fisso quasi raddoppiare da inizio 2021. Alla chiusura di venerdì scorso si è toccato il massimo degli ultimi due anni, 4,72%, a pochi punti base dal massimo del 18 novembre 2018 (4,94%) e con uno sguardo ai massimi del 17 febbraio 2011 (5,05%) e dell’8 aprile 2010 (5,21%).

n questa sede non lo riportiamo, ma se estendiamo lo sguardo all’intera serie storica, che parte dal 1971, si tratta del rialzo percentuale più marcato di sempre in uno spazio di poco più di 15 mesi.

30 Year Fixed Rate Mortgage Average in the United States (2010-2022)

30 Year Fixed Rate Mortgage Average in the United States (2010-2022)

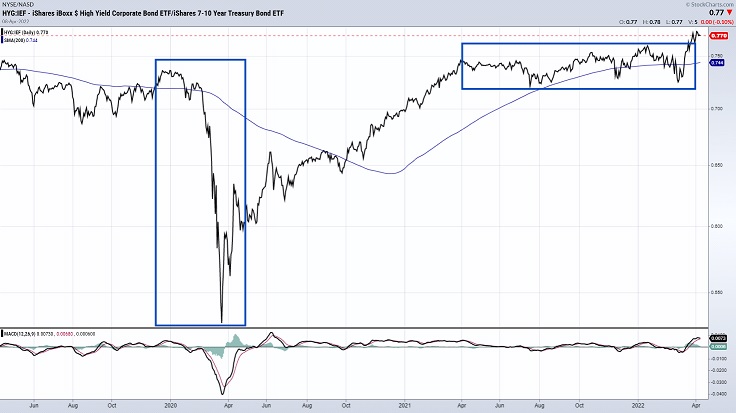

Prima di passare agli impatti, attuali e prospettici, che questo rialzo potrebbe avere sul mercato azionario, dobbiamo soffermarci sulla particolarità di questa correzione obbligazionaria. Storicamente, una flessione del mercato obbligazionario vede una miglior tenuta dell’obbligazionario governativo rispetto a quello corporate ma oggi non è così.

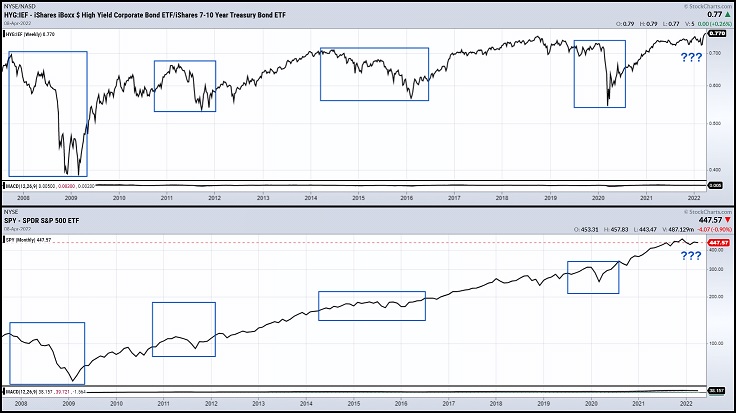

iShares iBoxx $ High Yield Corporate Bond ETF / iShares 7-10 Year Treasury Bond ETF (2019-2022)

Pensandoci bene: come è possibile che, a fronte di una correzione così rilevante del comparto del credito USA, i titoli corporate, sia pure in flessione, resistano meglio di quelli governativi? Forse la dinamica tra comparto obbligazionario ed azionario può aiutarci a fare chiarezza.

iShares iBoxx $ High Yield Corporate Bond ETF/iShares 7-10 Year Treasury Bond ETF-S&P500 (2019-2022)

Nel grafico soprastante abbiamo di fatto sovrapposto il grafico precedente con la dinamica dell’indice S&P500, estendendo l’orizzonte di osservazione dai giorni nostri fino al 2008.

Su base storica, è piuttosto evidente come i periodi di forte sovraperformance dei Treasuries USA siano stati associati a fasi di correzione dell’indice azionario americano. La ragione è piuttosto evidente: l’allargamento degli spread sul credito tende ad avere ovvie ripercussioni sul mercato azionario, provocandone la flessione: perché quindi non osserviamo la medesima dinamica oggi, soprattutto alla luce del drawdown osservato? Semplicemente, gli investitori continuano ad essere compratori marginali di rischio, in primis sull’azionario, e, anche su un mercato in correzione come quello obbligazionario, i titoli più penalizzati sono quelli governativi, che offrono i rendimenti più bassi.

In conclusione: possiamo quindi attenderci un peggioramento del mercato del credito senza conseguenze per quello azionario? No. Il persistere del downtrend del mercato del credito prima o poi avrà ripercussioni sul mercato azionario: semplicemente non siamo ancora arrivati a questo punto e ovviamente non quando ci si arriverà. Certamente, la stabilità del mercato azionario nel prossimo futuro passa per una stabilizzazione del credito e, se così non fosse, sarebbe difficile non attendersi ulteriore debolezza per l’equity.

Archiviato il discorso sul mercato del credito, naturalmente ci muoviamo sul mercato azionario, chiedendoci quante delle considerazioni elaborate la scorsa settimana siano ancora valide oggi. Alla luce della scarsa price action dell’ultima settimana, certamente ancora tutte.

Tra i molti studi evidenziati nel report del 2 aprile scorso, riportiamo quello relativo al rapporto tra i massimi relativi del Rydex Ratio (Bull and Bear Fund) e l’S&P500: gli studi di sentiment continuano naturalmente a fornirci elementi a supporto dell’idea che i minimi di questo primo trimestre possano essere minimi di periodo. Altrettanto ovviamente, sappiamo che gli indicatori di sentiment devono avere una conferma nella dinamica dei prezzi: oggi ancora non l’abbiamo.

Sul piano delle indicazioni generali, è evidente ancora come la tenuta del rimbalzo dell’ultimo mese sia ancora da verificare, in un contesto sfidante soprattutto per un comparto come quello growth, indebolito in termini di forza relativa rispetto a quello value. In questo senso, anche la debolezza dell’Advance-Decline Line, ossia il numero di titoli che su base settimanale registrano un avanzamento al netto di quelli che registrano una flessione, ci conferma il quadro di incertezza.

Data per assunta l’incertezza generale, dove possiamo ricercare maggiori informazioni che ci aiutino a cogliere il sentiment degli investitori e le relative probabilità che gli indici azionari si muovano in una direzione piuttosto che in un’altra? L’analisi della forza relativa tra settori può aiutarci molto in questo senso.

Tradizionalmente, le fasi di correzione sui mercati si accompagnano a significative sovraperformance di alcuni settori rispetto ad altri: uno di questi quello delle utilities.

In questo, la natura anticiclica del business le rende un’ottima scelta difensiva da parte degli investitori che vogliono limitare la volatilità del portafoglio ma, ugualmente restare investiti sul mercato azionario. Osservando la dinamica dall’anno 2000, è evidente come alle fasi di sovraperformance delle utilities rispetto all’S&P500 si associno fasi di instabilità o di correzione dell’S&P stesso. A dire il vero questo si osserva nella maggior parte dei periodi considerati, con la sola eccezione del periodo 2004 – 2007, dove l’indice americano continuò a ben performare sebbene in misura inferiore rispetto al suo “fratello minore” settoriale.

Un altro settore per natura anticiclico è quello dei consumi di base, tendenzialmente poco esposto alle diverse dinamiche del ciclo economico. In questo caso la corrispondenza temporale è molto più evidente. Se osserviamo gli ultimi mesi, dalla fine del 2021 gli investitori hanno iniziato a sovrappesare un settore difensivo come quello dei consumi di base rispetto all’S&P500. Nelle altre quattro circostanze in cui questo si è verificato il principale indice azionario americano è andato incontro a fasi di instabilità, quando non di decisa correzione: è quello che dobbiamo attenderci anche in questo caso? Non è detto ma una rotazione settoriale così storicamente affidabile non è un segnale che può essere sottovalutato.

Se possibile, una correlazione così chiaramente inversa si osserva nel confronto tra i titoli a bassa ed alta volatilità, in quest’ultimo caso calcolata con il beta, e l’S&P500. In questo caso, piuttosto naturalmente, si osserva come la sovraperformance dei titoli a bassa a volatilità è tipica di quelle fasi di correzione in cui i gestori cercano rifugio in comparti azionari più difensivi. Come osserviamo, i titoli a bassa volatilità stanno testando alcuni livelli a rialzo da oltre un anno: una loro ulteriore ripresa di forza relativa potrebbe quindi ragionevolmente essere prodromica ad un aumento dell’avversione al rischio degli investitori azionari.

Giunti a questo punto, possiamo giungere alle nostre conclusioni. L’incertezza che osserviamo sul fronte azionario è in larga misura spiegabile con la debolezza del comparto growth, su tutti il tecnologico. In aggiunta, il rimbalzo dell’ultimo mese è stato in larga misura sostenuto dai settori difensivi: questi hanno una limitata capacità di guidare i mercati azionari e, in assenza di un chiaro segnale del comparto growth, è ragionevole pensare che questo rimbalzo possa avere vita breve.

Questo stato di cose non è destinato a cambiare nel breve, a meno che non si osservino miglioramenti sotto alcuni profili: su tutti, un raffreddamento dei prezzi delle materie prime, livelli d’inflazione se non in frenata almeno in decelerazione, un posizionamento di politica monetaria della Fed anche solo lievemente più accomodante, un miglioramento sensibile del conflitto tra Russia ed Ucraina e, infine, una reporting season che batta decisamente le stime. Non è poco ma è quanto il mercato presumibilmente richiede.