Eugenio Sartorelli, membro del board di Siat e strategist di Investimentivincenti.it illustra di seguito le evidenze dell’analisi di alcuni alcuni indicatori desunti dal mercato delle opzioni sul principale mercato mondiale, ovvero l’indice S&P 500.

Il mercato delle opzioni è un mercato formato da specialisti, i quali si posizionano in funzione di anticipare cosa potranno fare (o non fare) i mercati sottostanti. Inoltre il mercato Usa è quello dove si concentrano i maggiori volumi delle opzioni.

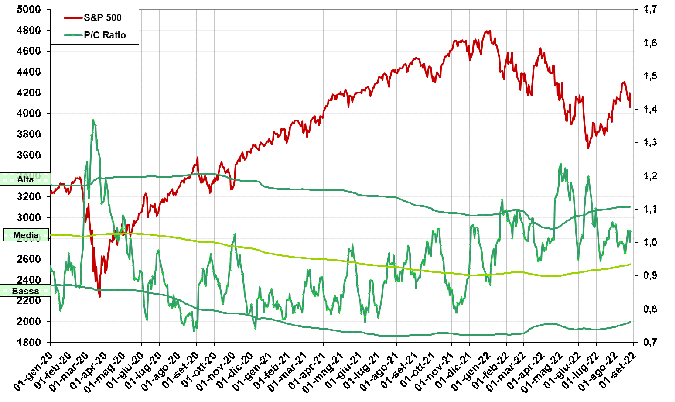

Iniziamo con il grafico del Put/Call Ratio (dati giornalieri a partire dal gennaio 2020 e sino alla chiusura del 26 agosto 2022)

Il P/C Ratio è un indicatore contrarian che ha alcune similitudini con il Vix. Qui è rappresentato il Total Ratio che tiene conto dei volumi delle opzioni sia sull’indice S&P500 che sui singoli titoli. In figura vi è una media mobile esponenziale a 8 periodi per renderlo meno frastagliato.

Questo indicatore ha fatto dei massimi decrescenti tra fine aprile e metà giugno da dove poi è partito il buon ribalzo dell’S&P500. Successivamente il P/C Ratio è calato sino al 7 luglio e poi ha proceduto in lateralità. Ciò è abbastanza naturale in fasi di recupero dei mercati azionari. Attualmente l’indicatore resta su valori sopra la media di lungo periodo e non ci fornisce utili informazioni sulla fase attuale dell’S&P500.

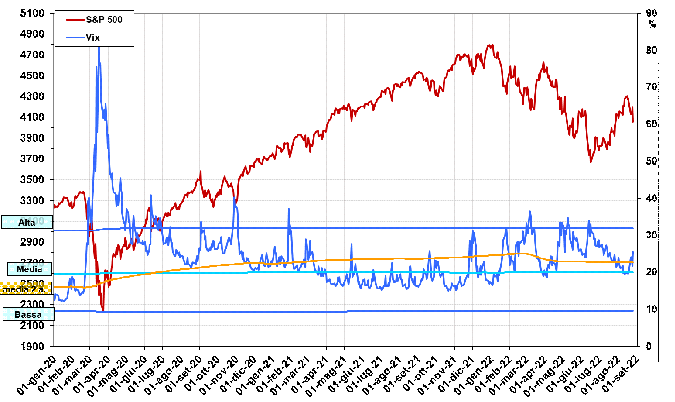

Passiamo ora all’Indice di Volatilità Implicita Vix

Questo indicatore ha il classico andamento contrarian rispetto all’Indice S&P500.

Il Vix è in discesa dal picco del 13 giugno (vedi retta blu punteggiata); in concomitanza l’S&P500 ha fatto un buon recupero. Dal massimo del 17 agosto (vedi freccia rossa) è iniziata una correzione del mercato azionario con anche il Vix in crescita da valori intorno al 20% sino al 25,5%; un segnale di timori in aumento e che potrebbero proseguire.

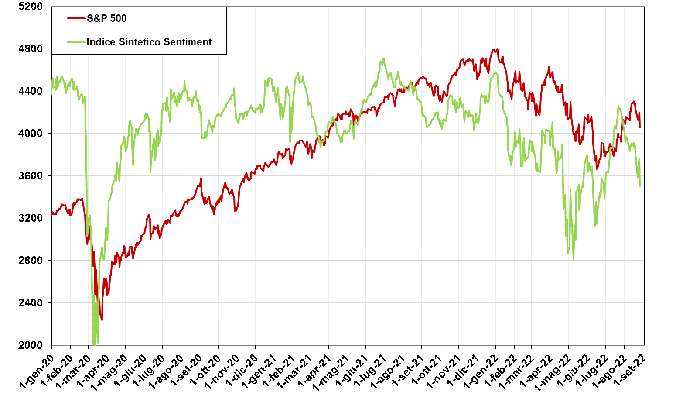

Da ultimo vediamo Indicatore Sintetico di Sentiment (di mia creazione), che tiene conto di numerosi fattori, soprattutto legati al mondo delle opzioni e della loro correlazione con l’indice S&P500:

Questo indicatore si vede come segua spesso (ma non sempre) la tendenza dell’Indice S&P500; quando non la segue vi sono dei segnali discordanti (divergenze). Vi sono stati 2 minimi crescenti il 9 maggio ed il 16 giugno (vedi retta verde punteggiata) con l’S&P500 che invece faceva 2 minimi decrescenti. Successivamente questo indicatore è salito con decisione accompagnando la salita dell’S&P500.

L’indicatore ha fatto nuovi massimi relativi il 22 luglio (vedi freccia verde) e poi è sceso. Era evidente come questo Indicatore ci mostrasse che la forza rialzista dell’S&P500 era ben più modesta di quella che il grafico evidenziava. La ripida discesa dell’indicatore ci segnala che potrebbe proseguire una fase correttiva dell’S&P500.

In definitiva, gli indicatori legati alle opzioni segnalano che l’attuale correzione partita da pochi giorni sull’S&P500 potrebbe proseguire, poiché vi sono segnali di continuazione di timori in crescita. Come ben sappiamo i timori sono legati alle manovre restrittive che la Fed continuerà a mettere in atto per contrastare l’inflazione.