Il continuo rincaro dei prezzi del gas naturale e la volatilità del mercato delineano uno scenario preoccupante, con conseguenze sia sull’economia reale, che sulle scelte di investimento.

Di fronte a questa situazione, ecco di seguito la view di Antonio Amendola, gestore del fondo AcomeA PMItalia ESG di AcomeA SGR.

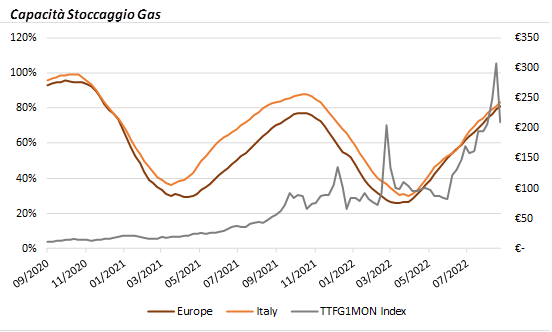

All’avvicinarsi dei mesi invernali, lo scenario più temuto è l’eventuale incapacità di raggiungere livelli sufficienti di stoccaggio del gas, per far fronte alla maggiore domanda degli inverni a venire. Osservando i dati, l’attuale capacità totale europea di stoccaggio di gas è di circa 100 Bcm (miliardi di metri cubi) e al 7 settembre risulta completa all’83%, rispetto al 70% dell’anno passato (fonte: Gas Infrastructure Europe). Il livello raggiunto soddisfa il requisito minimo dell’80% stabilito dalla Commissione Europea da raggiungere entro il 1° novembre.

Tuttavia, a preoccupare è la sostenibilità dell’approvvigionamento di gas naturale, che ha ormai raggiunto prezzi mai visti sul mercato: il picco di agosto 2022 è di €340/MWh, contro una media di €30/MWh normalmente osservata sul mercato. Nel grafico è riportato, oltre alla percentuale di gas stoccato da Europa ed Italia, l’andamento dell’indice di riferimento europeo TTF (Title Transfer Facility), che determina il prezzo del gas naturale. Il TTF è un mercato di scambio per contratti (soprattutto futures) di compravendita di gas in Europa, utilizzato sia da produttori e società di stoccaggio che da aziende e governi. Dall’andamento dell’indice è facile notare come il rally del prezzo del gas sia iniziato già a settembre 2021 e sia stato seguito da un aumento molto rapido e volatile. Infatti, il TTF è un mercato poco liquido e quindi molto volatile e sensibile a timori e variazioni di domanda/offerta (senza poter escludere transazioni speculative).

Tra i meccanismi in corso di valutazione per alleviare questo eccessivo aumento di prezzo, il G7 ha proposto un accordo sull’imposizione di un price cap alle importazioni di petrolio provenienti dalla Russia, con due scopi: da un lato limitare i flussi finanziari verso la Russia e quindi i profitti necessari a finanziare la guerra in Ucraina, dall’altro ridurre il continuo incremento dei prezzi dell’energia che contribuisce alla pressione inflazionistica generale. L’immediata reazione della Russia è stata la non riapertura (in seguito a un breve stop per manutenzione) da parte di Gazprom dei flussi di gas dal gasdotto Nord Stream 1 a tempo indeterminato, adducendo un guasto a un motore vicino San Pietroburgo. La notizia segue una graduale riduzione dei flussi di gas tramite il NS1 attuata nei mesi recenti, e non è stata fornita alcuna indicazione sui tempi di riparazione e riapertura dei flussi.

Gli effetti di tale situazione produrranno un impatto certo sulle capacità dei paesi importatori di ripristinare lo stoccaggio di gas, in particolare per il futuro inverno 2023, se i flussi non riprenderanno. Un ulteriore effetto è la pressione al rialzo sui prezzi di gas ed elettricità nei prossimi mesi, con un impatto negativo sulla crescita del PIL, motivato dalla riduzione della domanda: l’aumento dei costi di energia potrebbe non rendere più conveniente la produzione per molte imprese (come AncelorMittal che ha annunciato di chiudere forni in Germania e Spagna). Tuttavia, le considerazioni fatte si calano in un contesto di ammanco strutturale di gas per le aziende europee, qualcosa che oggi il mercato ha iniziato seriamente a scontare.

A livello comunitario si sta lavorando su più fronti per tamponare la crisi attuale in attesa di soluzioni più strutturali di natura geopolitica.

Pertanto, analizziamo le conseguenze dell’introduzione di un price cap, in particolare relativamente ai prezzi dell’energia e ai soggetti che dovrebbero sostenerne il peso. Nel dettaglio, si parla di un price cap “sul venditore”, ossia sul prezzo del gas importato dalla Russia; lo scopo principale dell’introduzione della misura è la riduzione dei costi dell’energia che finirebbe per impattare il consumatore finale (imprese energivore e famiglie a basso reddito in primis). Infatti, l’aumento del prezzo del gas comporta un aumento vertiginoso dei costi dell’energia elettrica, in virtù del forte legame che esiste tra i due. Il prezzo dell’energia sul mercato europeo è fissato con il metodo del prezzo marginale: dall’incrocio di domanda stimata e di offerta dei produttori di energia (tramite gas, carbone, energie rinnovabili, nucleare ecc…) si ottiene il prezzo finale dell’elettricità. A seconda della domanda stimata ogni produttore offre la propria quantità, e vengono aggiudicate le offerte più economiche fino a coprire la domanda. Il prezzo a cui l’energia viene pagata è però il prezzo massimo tra il pool di offerte selezionate. In tal modo, essendo il costo (e quindi il prezzo di offerta) di produzione di energia da gas maggiore rispetto ad altre fonti alternative (come rinnovabili o nucleare), il prezzo dell’energia segue il prezzo del gas e le sue variazioni. In poche parole: se il prezzo del gas aumenta, allora aumenta il costo di produrre energia elettrica tramite gas e quindi il prezzo dell’energia elettrica stessa.

Quindi, se l’obiettivo del price cap è ridurre l’impatto dell’inflazione energetica, si rende necessario separare il legame esistente tra gas ed energia elettrica e trovare metodi di finanziamento per proteggere dai rincari le fasce di consumatori più fragili. Tra le soluzioni possibili individuiamo sistemi di tassazione (es. windfall taxes sugli extra-profitti) oppure l’emissione di debito a livello comunitario.

Un’ulteriore strada discussa per mitigare la crisi energetica è la graduale sostituzione dell’utilizzo di gas naturale con altre fonti di energia: tra le più plausibili il ricorso al LNG (tra i sostituti prevalenti), al nucleare e alle fonti rinnovabili. In particolare, tra le proposte per il clima della Commissione Europea troviamo la produzione del 40% del fabbisogno energetico da fonti rinnovabili entro il 2030. Tuttavia, l’attuale fase di crisi energetica sta mostrando come la duration del settore energetico sia maggiore rispetto al mercato: le fonti rinnovabili hanno tempi di implementazione maggiori rispetto alla rapidità con cui si muovono le esigenze energetiche del mercato. Nel 2021 l’Europa ha installato complessivamente circa 11GWh di capacità da rinnovabili, ma il fabbisogno necessario per sostituire totalmente il gas naturale con energia green si aggira intorno ai 450GWh di capacità (idealmente la totale sostituzione avverrebbe in 45 anni…). Quindi l’offerta di energia attuale non è compatibile con le esigenze industriali e del mercato competitivo attuale: il gas russo non può fisicamente essere sostituito nella sua totalità da energie rinnovabili in tempi brevi, ma è necessaria una combinazione tra LNG, rinnovabili e gas naturale proveniente da paesi alternativi alla Russia.

Tra le alternative all’introduzione di un price cap, sicuramente trova spazio la riduzione volontaria di domanda e consumo di gas naturale da parte dei paesi europei. Alcuni membri dell’UE hanno adottato il programma di riduzione dei consumi “Save Gas for a Safe Winter”, ad oggi su base volontaria (ma può prevedere un’estensione obbligatoria in casi emergenziali). La riduzione di domanda da parte di imprese industriali potrebbe contribuire a maggiori livelli di gas stoccato, ma a spese della crescita del PIL UE.

Un’ultima spiaggia suggerita è la parziale riapertura delle centrali a carbone, che tuttavia risulta impraticabile: molti paesi hanno iniziato lo smantellamento delle centrali a carbone in ottica di transizione energetica, con l’idea di appoggiarsi alle energie rinnovabili e al nucleare nel futuro prossimo. Questa era l’idea prevalente in UE fino a tempi recenti, prima che gli scenari energetici cambiassero come ora a mostrare che la duration (intesa come rapidità di adattamento) del settore energetico è maggiore di quella del marcato.

Considerando lo scenario italiano e il tessuto di PMI che lo contraddistingue, in Italia oggi ci sono 10 campi di stoccaggio di gas naturale, per una capacità totale di 16 Bcm (ad oggi riempiti all’83%). Il punto principale di nostro interesse sono le PMI italiane, molte delle quali sono imprese industriali ed energivore per natura. In questo contesto è necessario individuare alcune realtà virtuose che sono state in grado di scaricare sui clienti il rincaro delle materie prime, o che hanno posto in essere investimenti in fonti energetiche alternative e in efficienza energetica degli impianti. Il mercato ha penalizzato molto i settori energivori (manifattura, industria, componentistica ecc), senza però tener conto della virtuosità di alcuni attori. In quest’ambito torna l’importanza degli investimenti ESG perseguiti in maniera concreta: le aziende che negli anni hanno investito (o stanno investendo) in impianti sempre più efficienti e autonomi dal punto di vista energetico sono quelle sicuramente più avvantaggiate.

Il costo del gas per le società

Nell’analisi che segue proviamo ad esaminare la reazione in Borsa di un campione di titoli dello STAR alle variazioni del prezzo del gas naturale. Calcoliamo la sensibilità (Beta) della voce costi del conto economico dell’ultimo trimestre, alla variazione del prezzo del TTF. Con questa analisi iniziale vogliamo vedere quali sono i titoli più sensibili al prezzo del gas. In seguito, vediamo quanto il mercato ha già scontato in termini di prezzo sul segmento STAR.

Le aziende che troviamo nel quadrante in alto a destra hanno la maggiore sensibilità e il maggior impatto in termini di costi al prezzo dell’energia, al contrario di quelle nel quadrante in basso a sinistra. In basso vediamo il multiplo Prezzo-Utile (in verde) e Enterprise Value-Ebitda (in bianco) dell’indice STAR. Da come possiamo vedere siamo ben sotto la media storica per entrambe le metriche. È quindi interessante iniziare a guardare con interesse proprio i titoli del quadrante in alto a sinistra, in quanto presentano il maggior potenziale in caso di risoluzione, anche parziale, della crisi energetica.

Ad oggi il mercato vede la crisi energetica come un problema di natura strutturale con tutte le conseguenze per le economie e le aziende più energivore. In questa direzione sul mercato italiano sono state penalizzate in maniera importante le PMI senza analizzare l’effettiva capacità di mitigare questi effetti. In questo contesto, le aziende maggiormente penalizzate in termini di performance per il tema energetico, possono offrire importanti rialzi qualora si trovi una soluzione al livello comunitario per tamponare l’emergenza e/o in caso di soluzione strutturale di natura geopolitica. Le aziende a nostro avviso più promettenti sono:

- Zignagno Vetro

- Wiit

- Aquafil

- Tesmec

- Piovan