“La fine del 2022 sarà dominata da molteplici incertezze che continueranno a creare un ambiente volatile per la maggior parte delle materie prime. Tuttavia, nonostante la recessione avanzi, è improbabile che il settore subisca una grave battuta d’arresto prima di riprendere velocità nel 2023“. A affermarlo è Ole Hansen, Head of Commodity Strategy di BG Saxo, che di seguito spiega nei particolari la view.

Questa previsione di prezzi da stabili a potenzialmente più elevati sarà guidata da sacche di forza nelle materie prime chiave in tutti e tre i settori di energia, metalli e agricoltura.

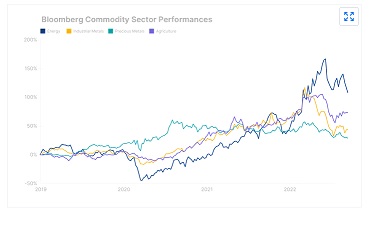

Il Bloomberg Commodity Index che replica un paniere di 24 principali materie prime conserva il suo +10% di guadagno da inizio anno. Evidenzia un comportamento delle materie prime in cui domanda e offerta determinano in definitiva il prezzo.

Mentre assistiamo a preoccupazioni per la crescita e la domanda, l’offerta di diverse importanti materie prime rimane ugualmente alla prova. Un rally esplosivo durante il primo trimestre è stato guidato da guerre, sanzioni e dalla coda post-pandemica di un aumento della domanda di beni di consumo e di energia per produrli. Il mercato è successivamente arretrato nel mese di giugno, quando la Federal Reserve statunitense ha accelerato sugli aumenti dei tassi per combattere l’inflazione incontrollata, mentre la politica cinese zero-Covid e i problemi del settore immobiliare hanno portato a una brusca correzione.

Durante il terzo trimestre, tuttavia, il settore si è riaffermato e, sebbene si vedranno sacche di debolezza della domanda, vediamo che il lato dell’offerta è ugualmente messo in discussione: gli sviluppi che vediamo supportano il ciclo di lunga durata di aumento dei prezzi delle materie prime di cui abbiamo scritto per la prima volta all’inizio del 2021.

Nei prossimi mesi possiamo confermare le molteplici incertezze che significheranno innanzitutto un focus sul lato della domanda. Non c’è dubbio che i maggiori sforzi delle banche centrali di tutto il mondo, guidate dalla Federal Reserve statunitense, per combattere l’inflazione incontrollata, porteranno a una certa debolezza della domanda. Inoltre, la battaglia durata un mese e finora infruttuosa della Cina contro il Covid e le dure restrizioni anti-virus, insieme alla crisi del settore immobiliare, ha determinato un rallentamento del più grande consumatore mondiale di materie prime. Tuttavia, riteniamo che l’attuale debolezza in Cina sia temporanea e con l’allentamento delle pressioni inflazionistiche interne, prevediamo che il governo e la Banca popolare cinese intensificheranno i loro sforzi per sostenere una svolta economica.

Agricoltura: con la domanda globale di cibo relativamente costante, il lato dell’offerta continuerà a dettare la direzione generale dei prezzi. Vediamo molteplici sfide in inverno e nella prossima primavera. Questo a causa del costo dei fertilizzanti dovuto agli alti prezzi del gas, dei cambiamenti climatici e del “triplo tuffo” La Ninã durante l’inverno dell’emisfero settentrionale 2022/23, un fenomeno meteorologico che ha determinato un cambiamento nelle temperature in tutto il mondo e ha portato a diverse emergenze climatiche negli ultimi due anni.

A ciò si aggiunge la guerra in Ucraina che si è tradotta in un forte calo delle esportazioni da un importante fornitore di cereali e oli commestibili al mercato globale. Con le scorte globali di prodotti alimentari chiave, dal grano e riso alla soia e al mais, già sotto pressione a causa delle restrizioni meteorologiche e delle esportazioni, il rischio di ulteriori picchi rimane un pericolo chiaro e critico.

Metalli preziosi: i trader e gli investitori di questi asset continueranno a concentrarsi sulla direzione del dollaro e sui rendimenti obbligazionari statunitensi, nella certezza che sono entrambi il motivo principale per cui l’oro sarà potenzialmente scambiato al ribasso contro questa valuta. Tuttavia, dal momento che abbiamo assistito al rally del dollaro più forte e al ritmo più rapido di aumento dei rendimenti reali degli ultimi decenni, questa debolezza è stata generalmente osservata solo nei confronti del dollaro. Vista la situazione, consideriamo accettabile la performance dell’oro finora nel 2022 che indica una certa forza di fondo che è probabile si confermi quando il dollaro smetterà di salire.

Guardando invece l’argento, dato l’attuale scarso interesse degli investitori verso questo metallo e anche in considerazione del sostegno verso un settore metallurgico industriale in ripresa, dove l’offerta, in particolare di alluminio e zinco, rimane sfidata dai prezzi punitivamente elevati del gas e dell’elettricità. Ciò ha costretto a una riduzione della produzione in tutto il mondo, in particolare in Europa ma anche in Cina, dove un lungo periodo di siccità ha visto le fonderie soffrire di carenze di elettricità.

Metalli industriali: manteniamo una prospettiva positiva a lungo termine sul settore dei metalli industriali, dato il previsto aumento della domanda verso l’elettrificazione mondiale. Per quanto riguarda il rame prevediamo che la prospettiva di un temporaneo aumento della capacità produttiva il prossimo anno da parte dei minatori di tutto il mondo, in particolare del Centro e Sud America e dell’Africa, probabilmente smorzerà la prospettiva a breve termine per una nuova impennata verso un nuovo massimo storico.

L’elettrificazione mondiale ad alta intensità di rame continuerà a prendere slancio dopo un anno di intenso stress meteorologico in tutto il mondo e la necessità di ridurre la dipendenza dall’energia prodotta dalla Russia, dal gas al petrolio e al carbone. Ma affinché le reti elettriche siano in grado di far fronte al carico di base aggiuntivo, nei prossimi anni sarà necessaria una massiccia quantità di nuovi investimenti ad alta intensità di rame. Inoltre, stiamo già vedendo produttori come il Cile, il più grande fornitore mondiale di rame, lottare per raggiungere gli obiettivi di produzione a causa del calo della qualità dei minerali e della scarsità d’acqua. Il rallentamento della Cina è considerato temporaneo ed è probabile che la spinta economica attraverso misure di stimolo si concentri su infrastrutture ed elettrificazione, entrambe aree che richiederanno metalli industriali.

Petrolio: è tornato ai livelli pre-invasione russa dell’Ucraina poiché il mercato continua a scontare la prospettiva di un rallentamento economico che danneggia la domanda. Il risultato sono prezzi spot più bassi e un appiattimento della curva forward in una misura che non è ancora supportata da un corrispondente aumento delle scorte. Si pone la questione se le prospettive macroeconomiche abbiano spinto i prezzi a livelli non ancora giustificati dagli attuali sviluppi della domanda e dell’offerta.

Non c’è dubbio che la domanda si sia attenuata negli ultimi mesi, soprattutto dopo la fine della stagione estiva, e i continui ma temporanei blocchi in Cina che stanno danneggiando la mobilità e la crescita. In Europa, anche i prezzi punitivamente elevati di gas ed elettricità hanno contribuito a determinare un rallentamento della domanda di carburante, ma la regione continua a importare circa 3 milioni di barili al giorno dalla Russia. L’introduzione di un embargo sulle importazioni il 5 dicembre probabilmente inasprirà il mercato generale con la Russia che lotta per trovare altri acquirenti.

Consideriamo l’attuale debolezza dei fondamentali petroliferi come temporanea e dalla parte dei principali esperti di previsioni petrolifere di EIA, OPEC e AIE che, nonostante le attuali preoccupazioni sulla crescita, hanno tutti mantenuto le loro previsioni di crescita della domanda per il 2023. È probabile che durante l’ultimo trimestre i prezzi rimarranno sfidanti ed in un potenziale intervallo inferiore del Brent tra 80 e 100 dollari al barile. I principali sviluppi che potrebbero incidere sui prezzi sono:

- la continua battaglia della Cina con Covid contro ulteriori stimoli per compensare i rischi di crescita

- il passaggio da gas a combustibile a sostegno della domanda di prodotti distillati

- l’embargo dell’UE sul petrolio russo potrebbe potenzialmente forzare una riduzione della produzione russa

- gli Stati Uniti che iniziano a riempire le proprie riserve strategiche

- l’OPEC che minaccia di ridurre la produzione in caso di ulteriore calo dei prezzi

- la direzione dell’inflazione statunitense e del dollaro, entrambi fattori chiave del livello generale di propensione al rischio

- la crescita della produzione statunitense, che mostra segnali di stallo, sostenendo così i prezzi

- Le major petrolifere sommerse dalla liquidità e gli investitori in generale che mostrano scarso interesse all’investimento in nuove ricerche, suggeriscono che il costo dell’energia potrebbe rimanere elevato negli anni a venire.

Questo è dovuto anche dalla trasformazione verde che sta ricevendo un’attenzione crescente ed urgente e che alla fine inizierà a ridurre la domanda globale di combustibili fossili. È il tempismo di questa transizione che mantiene bassa la propensione all’investimento. A differenza dei nuovi metodi di perforazione come il fracking, che permette ad un pozzo di essere produttivo in pochi mesi, i tradizionali progetti di produzione di petrolio spesso richiedono anni e investimenti da miliardi di dollari prima che la produzione possa iniziare. Tenendo conto di tutto ciò, le compagnie petrolifere che cercano di investire in nuova produzione non si effettuano valutazioni su un prezzo intorno a 90 dollari per il Brent e più basso per il WTI, ma invece su prezzi più bassi di almeno 30 dollari attualmente scambiati nel mercato dei futures con consegna a cinque anni.