Nel 2022, il dollaro Usa si è apprezzato nei confronti di quasi tutte le altre valute. Alla luce di questo scenario, ecco di seguito l’analisi dei fattori che nel 2023 potrebbero modificare l’insaziabile domanda di dollari elaborata dal team Global Fixed Income, Currency and Commodities Group di J.P. Morgan AM.

Fondamentali

Per tutto il 2022, il dollaro statunitense è stato una delle coperture di portafoglio preferite dagli investitori. Diversamente dai mercati azionari e obbligazionari, che quest’anno hanno subito pesanti contraccolpi, il Dollaro si è apprezzato, favorito da una fuga verso la qualità. Ne danno prova i dati della bilancia dei pagamenti degli Stati Uniti: nonostante il peggioramento dei saldi correnti – con le importazioni che crescono più rapidamente delle esportazioni per effetto del surriscaldamento dell’economia – le allocazioni tattiche degli investitori hanno giocato a favore del Dollaro. Senza questi “capitali caldi” gli Stati Uniti dovranno trovare un’altra fonte di finanziamento per colmare il disavanzo della bilancia dei pagamenti. Inoltre, grazie all’indipendenza energetica, gli Stati Uniti sono stati relativamente meno penalizzati dai rincari dell’energia rispetto al resto del mondo. Tuttavia, il recente calo dei prezzi del gas a livello mondiale elimina uno dei catalizzatori dell’ulteriore apprezzamento del Dollaro.

Valutazioni quantitative

In base agli indicatori a lungo termine della parità del potere d’acquisto, il Dollaro sembra sopravvalutato. In generale, i metodi di valutazione applicano rettifiche per inflazione o in funzione del reddito pro capite su archi temporali lunghi. Tuttavia, siamo convinti che tali misure non riconoscano l’impatto strutturale dell’indipendenza energetica degli Stati Uniti. A nostro avviso, per tenerne conto il valore equo del Dollaro dovrebbe essere corretto al rialzo del 10%. Ma anche in questo caso, il biglietto verde sembra essere sopravvalutato. Inoltre, il ritmo relativo dei futuri rialzi dei tassi nei Mercati Sviluppati potrebbe favorire altre valute a discapito del Dollaro. La Federal Reserve (Fed) è già intervenuta innalzando i tassi in misura significativa per contrastare l’alto livello di inflazione che, al momento, sembra attenuarsi. Di contro, è probabile che nel 2023 altre Banche Centrali, quali la Banca d’Inghilterra e la BCE saranno costrette a ulteriori manovre di inasprimento visto che l’inflazione non è ancora sotto controllo. Nell’attesa che il resto dei Mercati Sviluppati raggiunga lo stesso livello dei tassi statunitensi, gli investitori potrebbero riuscire a soddisfare il proprio fabbisogno d’investimento nei mercati locali, con conseguente calo di interesse per i maggiori tassi offerti attualmente dagli Stati Uniti e, di conseguenza, una contrazione della domanda di Dollari.

Fattori tecnici

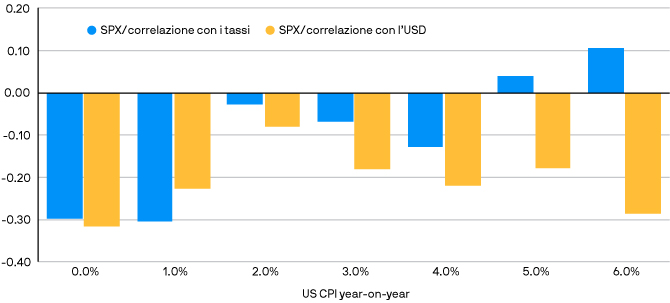

In tempi di inflazione elevata, per le sue caratteristiche di bene rifugio il Dollaro statunitense risponde meglio alle esigenze di diversificazione rispetto ai titoli azionari, come evidenziato nel grafico. Se l’inflazione continua a scendere e raggiunge il 4%, potrebbe essere ripristinata la correlazione “normale” tra azioni e obbligazioni, il che farebbe automaticamente contrarre la domanda di Dollari a favore delle obbligazioni core, che diventerebbero di nuovo l’ancora dei portafogli. Tale dinamica è ulteriormente rafforzata dai rendimenti interessanti offerti oggi dal reddito fisso dopo anni di tassi passati a livelli prossimi allo zero o negativi. Inoltre, il posizionamento di mercato secondo i sondaggi proprietari di J.P. Morgan Asset Management e i dati della Commodity Futures Trading Commission evidenzia una sovraesposizione dei mercati nei confronti del Dollaro. Se i fattori sin qui esaminati, e che hanno sostenuto il precedente apprezzamento del Dollaro, continueranno a invertire rotta, il quadro tecnico spingerà la valuta statunitense ancora più giù.

A livelli più bassi di inflazione le obbligazioni sostituiranno il dollaro come bene rifugio di elezione

Fonte: J.P. Morgan Asset Management, Bloomberg; dati al 30 novembre 2022. SPX: S&P 500, Tassi: Treasury USA decennali, IPC USA a/a Indice dei prezzi al consumo anno su anno

Cosa significa per gli investitori obbligazionari?

Riteniamo che la prossima variazione del dollaro sarà verosimilmente al ribasso, non al rialzo. Di conseguenza, gli investitori dovrebbero monitorare il rischio Dollaro nei propri portafogli e predisporre un’adeguata politica di copertura. La debolezza del Dollaro offre opportunità in altre valute rifugio dei Mercati Sviluppati quali Euro, Franco svizzero e Yen giapponese. Inoltre, sono sempre più numerose le valute emergenti considerate interessanti, ad esempio le proxy legate alle riaperture della Cina, come il Baht tailandese e il Won coreano e le divise che offrono un carry reale appetibile come il Real brasiliano e il Peso messicano. Ciò detto, gli investitori dovrebbero essere consapevoli dei rischi potenziali legati anche ad un eventuale apprezzamento del biglietto verde nel caso di ulteriori rincari dell’energia o di una forte recessione