di Marco Onado

tratto da lavoce.info

La crisi finanziaria ha messo in evidenza che il capitale delle banche non è cresciuto in misura proporzionale ai rischi effettivamente sopportati.

TRE CONDIZIONI PER SUPERARE LA CRISI

Come si afferma in un recente paper (1), la crisi sarà superata quando si realizzerà una delle tre seguenti condizioni, o qualsiasi loro combinazione

i) le banche, sia quelle commerciali che quelle di investimento, contraggono i loro bilanci (quindi l’offerta di credito) fino a che il loro capitale è adeguato rispetto alle dimensioni dei rischi sopportati;

ii) le banche raccolgono un volume sufficiente di capitale per ristabilire l’equilibrio con i rischi;

iii) la percezione del rischio da parte del mercato diviene più ottimistica, cosicché il capitale attuale torna a essere considerato adeguato.

Poiché l’ultimo scenario appare come il meno probabile, si può sostenere che quanto più consistente sarà l’iniezione di capitale nel sistema bancario internazionale, tanto minori saranno gli effetti negativi sulla disponibilità di credito.

La vera emergenza della crisi finanziaria in corso consiste nel riportare il capitale di base delle principali banche al livello necessario a ridare la fiducia sulla loro solvibilità. Le autorità di vigilanza stanno usando tutti i loro poteri di moral suasion per spingere le banche in questa direzione, ma finora la raccolta di capitale fresco segue, a debita distanza, l’emersione delle perdite. In alcuni casi, il gap è ancora significativo.

Ciò ha due conseguenze negative: da una parte, continua a mantenere forti i sospetti all’interno del sistema bancario, bloccando il mercato interbancario e i flussi di liquidità a breve. Dall’altra, può peggiorare gli effetti della riduzione del grado di indebitamento delle banche e il conseguente credit crunch. In altre parole, può rendere la crisi più lunga e più grave dal punto di vista microeconomico.

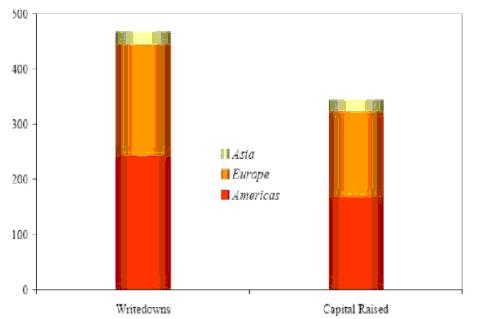

La figura seguente dimostra che la raccolta di capitale da parte delle banche è inferiore alle perdite (per essere più esatti alle minusvalenze portate in bilancio) di quasi 100 miliardi di dollari. (2)

Figura 1. Minusvalenze bancarie (writedowns) e aumenti di capitale delle banche

In altre parole, tutti gli sforzi delle autorità di regolamentazione non hanno neppure riportato il sistema bancario allo status quo ante, cioè alla posizione precedente allo scoppio della crisi. Ma è evidente che se i mercati hanno di colpo scoperto che il capitale delle banche era inadeguato, non possono sopportare una situazione in cui il capitale è inferiore rispetto ad un anno fa. Ciò soprattutto se si tiene conto del fatto che una larga parte del capitale bancario, quella a fronte di attività immateriali, è evaporata perché i prezzi delle azioni bancarie sono crollati rispetto a un anno fa.

OSTACOLI E RESISTENZE

Quali sono gli ostacoli alla ricapitalizzazione delle banche? Il primo e il più importante è la riluttanza a effettuare operazioni di emissioni che sarebbero sicuramente onerose (per il premio al rischio oggi richiesto dal mercato), potrebbero ridurre il reddito per azione (dunque una delle componenti fondamentali della valutazione delle azioni) e potrebbero modificare significativamente la composizione dell’azionariato.

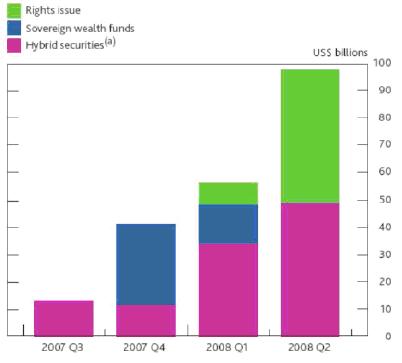

Questo tipo di resistenza è ben sintetizzata dal grafico seguente, tratto dall’ultimo rapporto sulla crisi della Bank of England. (3)

Figura 2. Aumenti di capitale delle banche da settembre 2007

Il grafico indica chiaramente che le banche in un primo tempo hanno preferito emettere strumenti ibridi (essenzialmente strumenti di debito, con qualche caratteristica del capitale di rischio, come la sospensione del dividendo o la riduzione del valore nominale). In un secondo tempo si sono rivolte a collocamenti fuori mercato, soprattutto a fondi sovrani. Solo a partire da aprile 2008, dopo l’emersione delle grandi perdite, hanno cominciato a ricorrere a emissioni di nuove azioni sul mercato (rights issue). In altre parole, non solo l’emissione di capitale è in ritardo rispetto alle perdite accertate, ma gli strumenti finanziari usati non sono sempre così “potenti” dal punto di vista del loro contenuto effettivo in termini di capitale di rischio.

In questa prospettiva, l’intero processo di ricapitalizzazione delle banche sembra essere la nuova versione del paradosso di Zenone su Achille e la tartaruga e dunque gli effetti della crisi rischiano di essere più gravi e duraturi.

Le recenti vicende di Merrill Lynch, una delle banche più colpite dalla crisi, dimostrano che l’emissione di azioni può costituire una pillola amara da inghiottire, ma può portare effetti benefici. A luglio l’amministratore delegato, John Thain, dichiara solennemente che il problema della banca non è il capitale (facendo la figura di Woody Allen in “Provaci ancora Sam” sui problemi con la moglie: “Come può essere una questione di sesso, se è sei mesi che non facciamo l’amore?).

Solo pochi giorni dopo, però il consiglio della banca ha approvato una complessa operazione in cui gli aspetti essenziali sono la vendita di attività a rischio (cessione di Cdo al 22 per cento del valore contabile, con una perdita di altri 4,4 miliardi di dollari); la transazione delle perdite nel settore assicurativo; l’emissione di nuove azioni per 8,5 miliardi di dollari. La maggior parte degli analisti ha emesso giudizi positivi e l’autorevole “Lex Column” del Financial Times ha parlato di “catarsi” e di “operazione fuori dal gregge”. (4)

Nonostante le valutazioni favorevoli, la maggior parte delle banche sembra ancora riluttante a seguire questo esempio. È dunque importante incoraggiare le banche a effettuare nuove emissioni, per quanto queste operazioni possano apparire poco convenienti per gli attuali azionisti (ma assai più nel breve termine che nel lungo termine). La moral suasion che le autorità stanno esercitando deve essere rafforzata ed esercitata in modo congiunto e uniforme fra le autorità dei vari paesi, esattamente come è stato fatto negli ultimi dodici mesi nel campo del credito di ultima istanza.

Da questo punto di vista, si può sostenere che il sistema finanziario internazionale si trova a fronteggiare due tipi di scarsità: di fondi liquidi e di capitale. La prima scarsità è stata fronteggiata con uno sforzo congiunto assolutamente straordinario da parte delle banche centrali, che ha profondamente cambiato la filosofia e la tecnica del credito di ultima istanza. Analogamente, anche la scarsità di capitale merita di essere affrontata con uno sforzo straordinario e congiunto, anche se le situazioni sembrano divergere da un paese all’altro.

Vi sono varie resistenze che devono essere vinte: quella all’ingresso di nuovi soci, soprattutto se portatori di interessi che rischiano di ferire l’orgoglio nazionale; quella connessa al costo indubbiamente elevato oggi del capitale di rischio; quella connessa alla “diluizione” degli utili, cioè alla inevitabile riduzione della redditività del capitale azionario. Ma siccome la crisi non è una bella scampagnata, è ovvio che il processo di ricapitalizzazione comporti costi, anche dolorosi, che dunque richiedono di accettare l’amara verità che una componente dei profitti bancari degli ultimi anni era puramente e semplicemente collegata a una bolla speculativa.

E IN ITALIA?

Per quanto riguarda l’Italia, i dati sembrano

dimostrare che le nostre banche sono insieme a quelle spagnole mediamente più capitalizzate ma, diversamente da queste ultime, non hanno un’esposizione così elevata a un settore immobiliare in crisi. La “sana e prudente gestione” solennemente affermata nella nostra legge bancaria, come in tutti i documenti internazionali, sembra essere stata perseguita anche nei fatti. Le necessità di ricapitalizzazione sono forse meno urgenti che altrove, ma prima o poi si riproporranno con forza. E allora bisognerà sapere vincere i tre ostacoli all’aumento delle risorse patrimoniali ricordati sopra. E con i problemi che hanno le nostre fondazioni e con le nostalgie nazionalistiche che si risvegliano ogni volta che i soci potenziali delle banche non parlano la lingua di Dante, non è difficile immaginare difficoltà e polemiche.

Nell’immediato, le autorità di vigilanza devono fare ogni sforzo per incoraggiare la tendenza all’aumento del capitale di rischio delle banche. È vero che esse possono avere sentimenti contrastanti al riguardo, perché in questo modo dovrebbero ammettere, almeno implicitamente, che il capitale bancario non era adeguato come essi ritenevano e sostenevano o, il che è lo stesso, che hanno fatto la guardia all’indicatore sbagliato: le attività bancarie ponderate per il rischio e non le attività totali.

Ma come dimostra il caso di Merrill Lynch, questa è l’amara verità che dobbiamo fronteggiare. La prima cosa da fare è dunque sostenere le forze di mercato che stanno già spingendo le banche a portare il loro capitale almeno al livello precedente lo scoppio della crisi. Quanto prima ci si renderà conto di questa necessità, tanto minore sarà l’impatto della crisi. Lasciamo che Achille raggiunga la tartaruga.

(1) David Greenlaw, Jan Hatzius, Anil K Kashyap e Hyun Song Shin, Leveraged Losses: Lessons from the Mortgage Market Meltdown, Us Monetary Policy Forum Report No. 2, Rosenberg Institute, Brandeis International Business School and Initiative on Global Markets, University of Chicago Graduate School of Business, 2008, p. 34.

(2) La figura è tratta dalla più recente pubblicazione del Fondo monetario: International Monetary Fund, Global Financial Stability Report, Market Update July 28, 2008.

(3) Bank of England, Markets and Operations, in “Quarterly Bulletin”, Second Quarter 2008.

(4) “CDOh no” (Lex Column), Financial Times, 29 luglio 2008. ma si veda anche Goldman Sachs (William Tanona et al.), Capitulation trade. Painful but necessary to move forward, 29 luglio 2008: “Although painful, we believe putting these issues largely behind it will better enable the firm to focus on existing business opportunities in the marketplace”.