“Nonostante il messaggio ancora stringente che hanno lanciato Fed e Bce e la loro generale cautela nell’affermare troppo presto la vittoria sull’inflazione, gli investitori hanno continuato a festeggiare (o a gridare al cocoricò) sulla scorta di una “disinflazione immacolata che avrebbe aperto la porta, se si fosse rivelata giusta, a un ambiente Goldilocks più favorevole”. Ad affermarlo è Fabrizio Quirighetti, Cio di Decalia, che di seguito spiega nel dettaglio la view.

Quindi, non c’è stato ancora nessun crollo e anzi, per il momento i tori sono ancora in vantaggio. Sospetto che agli investitori sia piaciuto il fatto che le banche centrali abbiano confermato che “il processo disinflazionistico è iniziato” e che, di conseguenza, dopo marzo diventeranno apparentemente più dipendenti dai dati. Inoltre, pensano che l’inflazione sia domata e che le banche centrali potranno, o dovranno, tagliare i tassi prima della fine dell’anno. La mia preoccupazione è che cosa succederebbe se l’inflazione non si comportasse così bene a causa di un rimbalzo dei prezzi dell’energia e/o, cosa più preoccupante, se la crescita dei salari non rallentasse abbastanza…

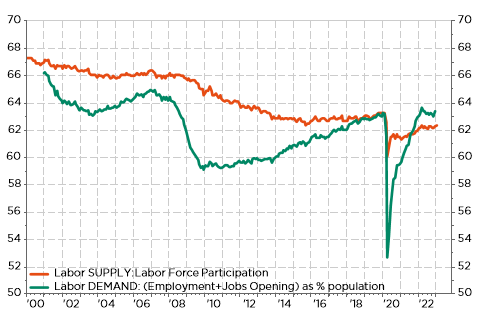

Considerando l’ultimo rapporto sui dati occupazionali degli Stati Uniti, sorprendentemente forte, e gli altri indicatori del mercato del lavoro pubblicati la scorsa settimana (richieste iniziali di disoccupazione settimanali ancora in calo, apertura di posti di lavoro in ripresa, tasso di licenziamento ancora elevato, …). Mi sorprende che pochi investitori stiano seriamente considerando che l’attuale politica monetaria potrebbe non essere abbastanza restrittiva… soprattutto se si considera il modo in cui la Fed monitora i suoi progressi. Finora è riuscita a rallentare la crescita economica, ma che dire dell’allentamento del mercato del lavoro e soprattutto della crescita dei salari verso il 3%? Non ci siamo ancora.

Domanda e offerta di lavoro negli Stati Uniti in percentuale di popolazione: attenzione al divario

Quindi, continuo a non credere a questa favola della “disinflazione immacolata”, rimanendo piuttosto nel campo della ” stretta (da falco)” e quindi preoccupato dagli attuali livelli assurdamente bassi, a mio avviso, dei tassi a lungo termine. Come Tommaso pieno di dubbi, preferirei vedere le prove che il lavoro della Fed è finito prima di festeggiare. Ovviamente, alla fine potrebbe essere troppo tardi, come sempre prevedono i mercati, ma a volte ci sono anche insidie e false partenze. Di conseguenza, continuo a temere che i rischi rimangano inclinati al rialzo per i tassi (a lungo termine) a causa delle pressioni inflazionistiche vischiose per motivi sia ciclici che strutturali. Oltre a un mercato del lavoro ancora rigido sia negli Stati Uniti che nell’area dell’euro, alla crisi/transizione energetica strutturale in corso e a un mondo sempre più frammentato, la politica fiscale e il recente allentamento delle condizioni finanziarie sono controproducenti, in quanto giocano a sfavore dell’obiettivo di politica monetaria e quindi ritardano la distruzione della domanda necessaria a contenere le pressioni inflazionistiche.

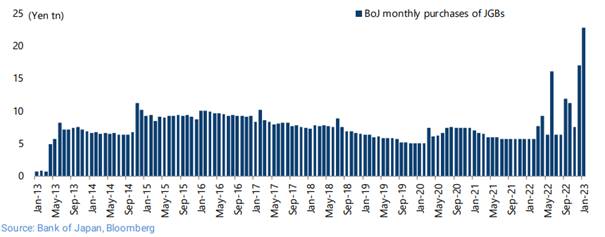

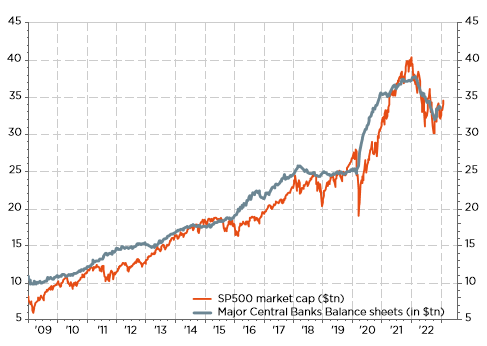

Parlando di allentamento, condizioni finanziarie e banche centrali, nelle ultime settimane si è assistito a uno sviluppo sorprendente e quasi inavvertito: i bilanci delle banche centrali globali sono tornati a crescere nonostante la maggior parte delle principali banche centrali stia attuando una stretta quantitativa per due motivi. In primo luogo, poiché il dollaro USA si è indebolito dallo scorso ottobre, il valore degli attivi di BCE, Banca del Giappone e Banca d’Inghilterra è aumentato in termini di dollari. Poi, non tutte le banche centrali stanno effettivamente riducendo le dimensioni dei loro bilanci… La BoJ ha effettivamente acquistato più di 50.000 miliardi di JPY di JGB dall’aggiustamento del controllo della curva dei rendimenti del 20 dicembre. È l’equivalente di oltre 600 miliardi di dollari, ovvero più del 10% del PIL del Giappone. In un contesto globale di banche centrali del G7, l’espansione del bilancio della BAnca del Giappone in termini di USD ha quindi superato le contrazioni di bilancio dall’inizio di dicembre della Fed, della BCE e della Banca d’Inghilterra, che sono diminuite complessivamente di 357 miliardi di dollari secondo i calcoli di Jefferies (Christopher Wood, “Greed&Fear” del 2 febbraio).

Acquisti mensili di JGB da parte della Banca del Giappone (BoJ)

In altre parole, la liquidità globale ultimamente è forse migliorata nonostante i rialzi dei tassi e il QT in corso, il che ha probabilmente contribuito a sostenere il sentiment di rischio, ad alleggerire le condizioni finanziarie generali, a spingere i tassi a lungo termine verso il basso e a spingere l’azionario verso l’alto. Quindi, torniamo al mio dubbio iniziale: l’attuale contesto di politica monetaria globale potrebbe non essere abbastanza restrittivo… con la Cina, e indirettamente la Banca del Giappone, che giocano contro la Fed e la BCE potenzialmente amplificando le pressioni inflazionistiche! Si noti anche che il prelievo di fondi dal conto generale del Tesoro (drawing down of funds from the Treasury general account) ha compensato in qualche misura (almeno finora) la riduzione del bilancio della Fed.

Bilanci delle principali banche centrali (Fed + BCE + BoJ + Cina) e capitalizzazione di mercato dello S&P500 statunitense (entrambi in milioni di dollari)

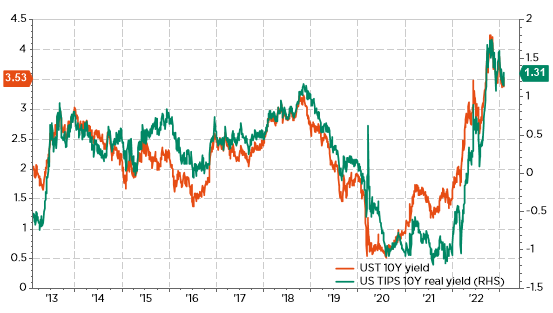

Fin qui tutto bene, perché i mercati azionari si sono dimostrati straordinariamente forti in vista del 2023. In realtà, i mercati hanno vissuto finora una replica del 2022… nella direzione opposta, con un forte calo dei tassi nominali, ma soprattutto di quelli reali, che ha portato a un’espansione del P/E. La correlazione obbligazioni-azioni rimane positiva, ma in meglio quest’anno grazie a questa disinflazione immacolata che va a vantaggio di entrambe.

I tassi nominali e reali a 10 anni degli Stati Uniti sono scesi di recente

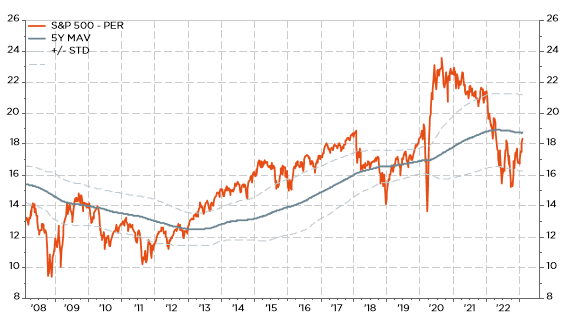

Le valutazioni rimangono elevate, soprattutto per quanto riguarda le azioni statunitensi, con il P/E attuale dello S&P500 allo stesso livello di prima della pandemia.

Rapporto P/E corrente dello S&P500 USA: tornato al livello pre-pandemia

All’epoca, anche la curva dei rendimenti statunitense era invertita e le prospettive di crescita erano abbastanza simili (basse, non eccezionali, ma comunque positive). Tuttavia, l’inflazione e i tassi erano molto più bassi e completamente fuori dal radar degli investitori (all’epoca nessuno si preoccupava del rapporto CPI (Indice dei Prezzi al Consumo), la Russia era ancora nostra amica e il mercato del lavoro non era così rigido). Se a ciò si aggiungono le continue revisioni negative delle vendite e degli utili dello S&P500, le migliori opportunità al di fuori dei mercati azionari statunitensi (da TINA a TARA, compresi i mercati dei contanti, del credito e delle azioni estere), mi sembra ovvio che il rialzo delle azioni statunitensi sembra limitato da qui in avanti. Gli alberi non crescono fino al cielo. Soprattutto quando la liquidità tende a inaridirsi.