Ole Hansen, Head of Commodity Strategy di BG Saxo

Mercoledì scorso sia l’oro che l’argento stavano cercando supporto dopo che il presidente della Fed, Powell ha intensificato il suo attacco all’inflazione. Durante la sua visita semestrale di due giorni a Capitol Hill, Powell ha detto al Congresso che era pronto ad aumentare il ritmo degli aumenti dei tassi ad un livello superiore del previsto se i dati in arrivo sull’inflazione si fossero confermati forti.

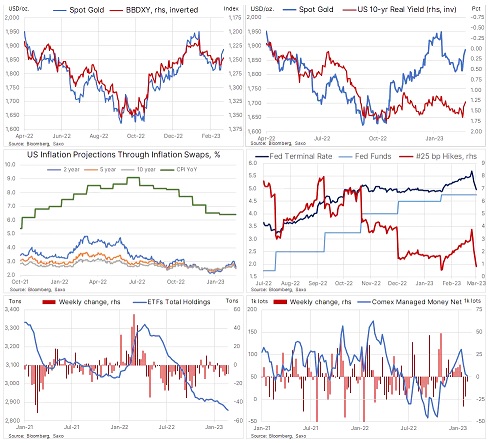

Il mercato ha risposto di conseguenza scontando quasi quattro ulteriori rialzi del tasso di 25 punti base da qui alla fine dell’anno, mentre il rendimento dei T-Notes Usa a due anni è balzato oltre il 5%.

In questo nuovo e sorprendente contesto nato dal crollo di SVB, l’oro e l’argento nei primi giorni della settimana, sono stati scambiati al rialzo rispettivamente di oltre il 4% e il 5%, mentre il rendimento a due anni menzionato dei T-Notes è crollato a circa il 4,2%. Inoltre, il mercato è passato dal prezzare quattro rialzi dei tassi a meno di uno, e con in aggiunta già un primo taglio visto entro la fine dell’anno. Aggiungendo a questo un dollaro più debole, i metalli preziosi hanno rapidamente conquistato il supporto necessario per forzare un cambiamento di focus e sentiment.

L’improvviso cambio di direzione ha sorpreso numerosi hedge fund che si affrettavano a ricostruire le proprie esposizioni dopo aver effettuato tagli profondi in risposta allo short sell di inizio febbraio. Secondo i dati ancora in ritardo della CFTC statunitense, gli speculatori nella settimana fino al 21 febbraio detenevano una posizione netta lunga di 52,5mila lotti in oro, in calo del 53% in sole tre settimane, mentre la posizione netta lunga in argento era vicina alla neutralità dopo che gli speculatori avevano ridotto la lunghezza dell’82 % a 5,6mila contratti.

Avendo assistito a molti periodi di caduta del mercato dal crollo del Black Monday nel 1987, quando da (molto) giovane apprendista presso una banca in Lussemburgo osservavo tutta la volatilità sul mio minuscolo schermo Reuters, c’è un rischio molto elevato che questa attuale crisi non si possa risolvere con un singolo intervento. Stiamo assistendo all’impatto negativo di un insieme di regole contabili che consente alle banche di detenere titoli come “detenuti fino alla scadenza” (HTM) in un periodo in cui le perdite non realizzate hanno subito un’accelerazione a causa di una combinazione di aumento dell’inflazione e banche centrali che alzano i tassi di interesse proprio per combattere quest’ultima.

Il costo di un investimento detenuto fino alla scadenza non è adeguato al fair value durante il periodo di detenzione; non ha senso poiché (come suggerisce il nome) il detentore intende mantenere la proprietà fino alla data di scadenza dell’investimento quando il valore nominale dell’investimento sarà rimborsato.

L’oro ha testato e superato quota 1900 dollari, un livello chiave di resistenza, che mostra come una rottura, da un punto di vista tecnico, potrebbe confermare la fine della correzione di febbraio e con quella domanda aggiuntiva da parte dei trader di momentum alla ricerca di un nuovo tentativo al rialzo, ed il percorso verso il massimo di gennaio intorno a 1950.

Nel frattempo, l’argento è salito di oltre il 4%, supportando così una correzione del rapporto oro-argento a 88,50 (once d’argento per un’oncia d’oro) dal massimo di sei mesi della scorsa settimana vicino a 92. Da una prospettiva relativa, l’argento è diventato sempre più a buon mercato durante la brutale correzione dall’alto verso il basso del 17% di febbraio e data la menzionata riduzione della posizione lunga degli hedge fund, un cambiamento di sentiment come quello che stiamo vedendo con l’attuale crollo dei rendimenti, ha innescato una forte risposta con il primo livello di resistenza a 21,7 dollari seguito di 22 e 22,27.