“Una delle prime lezioni che ho imparato lavorando per Goldman Sachs, è che ognuno di noi ha un’allocazione del proprio patrimonio, che ne sia cosciente o meno”. A farlo notare è Alessandro Saldutti, Country Manager Italia di Scalable Capital, che di seguito dettaglia la view.

Sappiamo intuitivamente che non è una buona idea mettere tutte le uova in un solo paniere. Ecco perché la maggior parte degli investitori pratica l’arte dell’asset allocation: distribuire il rischio tra diverse classi di attività, in modo da non puntare tutto sull’investimento con la performance peggiore.

Diversificare tra le classi di attività alcune classi di attività si completano a vicenda perché tendono ad avere performance diverse in condizioni economiche differenti.

Pertanto, un buon modo di pensare all’asset allocation è immaginarla come una tecnica di costruzione del portafoglio che offre una certa resistenza agli shock quando l’economia è turbolenta e può catturare una parte del rialzo quando l’attività è in crescita.

Ad esempio, i titoli azionari sono generalmente buoni nei periodi di forte crescita, mentre i titoli di Stato ad alto rating si dimostrano spesso validi nei periodi di recessione.

Numerosi studi affermano che l’asset allocation determina oltre il 90% dei risultati degli investimenti, ma sondaggio dopo sondaggio risulta evidente quanto siano pochi gli italiani che hanno controllo sull’allocazione delle proprie finanze.

Il Global Wealth Report 2022 dell’ormai fu Credit Suisse riporta una ricchezza media per adulto italiano di 231 mila euro, di cui 140 mila in immobili, e 91mila in patrimonio finanziario netto.

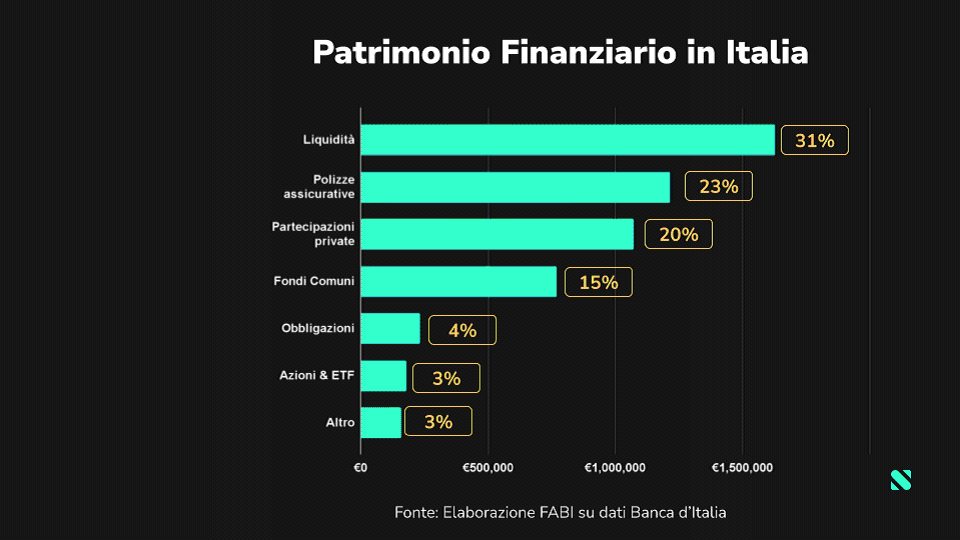

Ma qual è l’asset allocation degli italiani?

Unendo i dati di Banca d’Italia e di CONSOB emergono 3 principali tendenze:

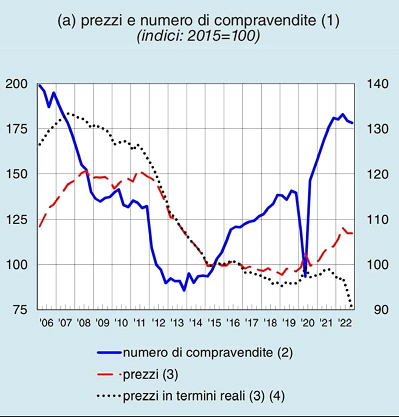

Dominio dell’immobiliare: l’immobiliare residenziale rappresenta oltre la metà della ricchezza delle famiglie italiane. Anche escludendo l’acquisto di una prima casa, il mattone resta l’investimento preferito degli italiani (scelto come investimento dal 23% delle famiglie).

Prodotti bancari e Fondi Comuni: questi sono i prodotti più diffusi per investire nei mercati finanziari. Quasi 12 milioni di italiani affidano la gestione dei propri risparmi ai fondi comuni con un investimento medio per l’uomo è di 47.000€ e per la donna è di 43.000 euro.

La diffusione di questi prodotti avviene quasi esclusivamente attraverso reti e banche, remunerate per target di vendita e non dagli investitori a cui danno consulenza. Basti pensare che per i fondi italiani, il 95% dell’investimento complessivo è distribuito tramite sportelli bancari.

Infine, la predilezione degli italiani per la liquidità rimane forte. Ci sono circa 1700 miliardi di euro sui conti correnti, che continuano a rendere meno dell’1%, nonostante l’aumento dei tassi di interesse di riferimento della BCE.

Contante, casa e prodotti bancari e assicurativi: le 3 grandi passioni che però limitano il potenziale dei nostri risparmi. Gli obiettivi e la tolleranza al rischio di ogni investitore è diversa, ma per liberare il potere dei nostri risparmi dovremmo diversificare, investendo di più nel mercato azionario, e farlo attraverso prodotti efficienti, liquidi e trasparenti come gli ETF.

L’investimento azionario rimane infatti l’unico che in un’orizzonte temporale di 20 anni o più ha sempre battuto l’inflazione e offerto rendimenti reali positivi. Allo stesso tempo, Bankitalia riporta che il ritorno reale medio delle abitazioni in Italia da 15 anni non fa che scendere.

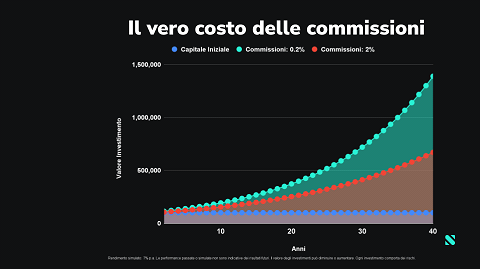

Il problema è che in Italia i fondi comuni e i prodotti assicurativi, normalmente usati per prendere esposizione ai mercati finanziari, hanno tra i costi più alti al mondo e i rendimenti offerti da questi investimenti vengono divorati dalle commissioni. Basti pensare che commissioni del 2% all’anno possono facilmente andare a erodere oltre la metà dei rendimenti nel lungo periodo.

La soluzione che sta prendendo sempre più piede è quella dei Piani di Accumulo in ETF: un metodo di investimento che permette di investire regolarmente piccole somme di denaro, solitamente su base mensile, in uno o più ETF.

Utilizzare gli ETF come fondo d’investimento per i PAC aggiunge tre vantaggi: costi ridotti, trasparenza e diversificazione del portafoglio. Il risultato è che si minimizzano i rischi e massimizzano i rendimenti nel lungo periodo, rendendo l’investimento accessibile e conveniente anche per gli investitori meno esperti.

La diffusione dei PAC in Europa è stata esponenziale. Scalable Capital li ha messi al centro della propria offerta e ha recentemente annunciato di avere oltre 1 milione di PAC sulla propria piattaforma, una crescita che non dà cenni di rallentare.

Gli investitori possono investire al proprio ritmo grazie alla possibilità di scegliere tra diversi giorni di esecuzione del PAC: all’inizio, a metà o alla fine del mese. Possono anche impostare l’intervallo del piano di accumulo: mensile, bimestrale, semestrale o annuale. Ciò aiuta a implementare l’abitudine al risparmio nella loro routine di vita.

Una volta scelto un fondo diversificato e mantenuto basso il costo degli ordini e dei prodotti (ad esempio con commissioni nulle come Scalable Capital e ETF a basso costo), i grandi fattori che incidono sulla ricchezza sono 1) il tempo e 2) l’importo investito. Più tempo si ha a disposizione, meno si deve investire per raggiungere un determinato risultato. Quanto prima si inizia a investire, tanto più basso può essere l’importo dei risparmi regolari, ottenendo comunque un rendimento decente, grazie al guadagno sugli interessi.

Ad esempio, se il mio obiettivo è 150.000 euro e prevedo un rendimento netto del 10%, che è quanto il mercato azionario globale ha reso negli ultimi 12 anni, ecco quanto devo investire ogni mese per raggiungere quell’importo.

| Orizzonte temporale | Investimento mensile |

| 20 anni | 291.47€ |

| 30 anni | 107.27€ |

| 40 anni | 39.46€ |