“Di recente i rischi sono mutati: i timori di recessione si stanno affievolendo e gli economisti prevedono attualmente una crescita robusta, pari al 2,1% per il Pil degli Stati Uniti nel 2024. Tuttavia, sono riemerse le preoccupazioni riguardo all’inflazione: le aspettative per l’indice dei prezzi al consumo (IPC) degli Stati Uniti sono cresciute costantemente, passando dal 2,2% — un livello che sarebbe stato in linea con il target della Fed — al 2,8% del 22 marzo 2024″. A rilevarlo è Tim Murray, Capital Markets Strategist Multi-Asset Division di T. Rowe Price, che di seguito illustra nei particolari la view in ottica di investimenti.

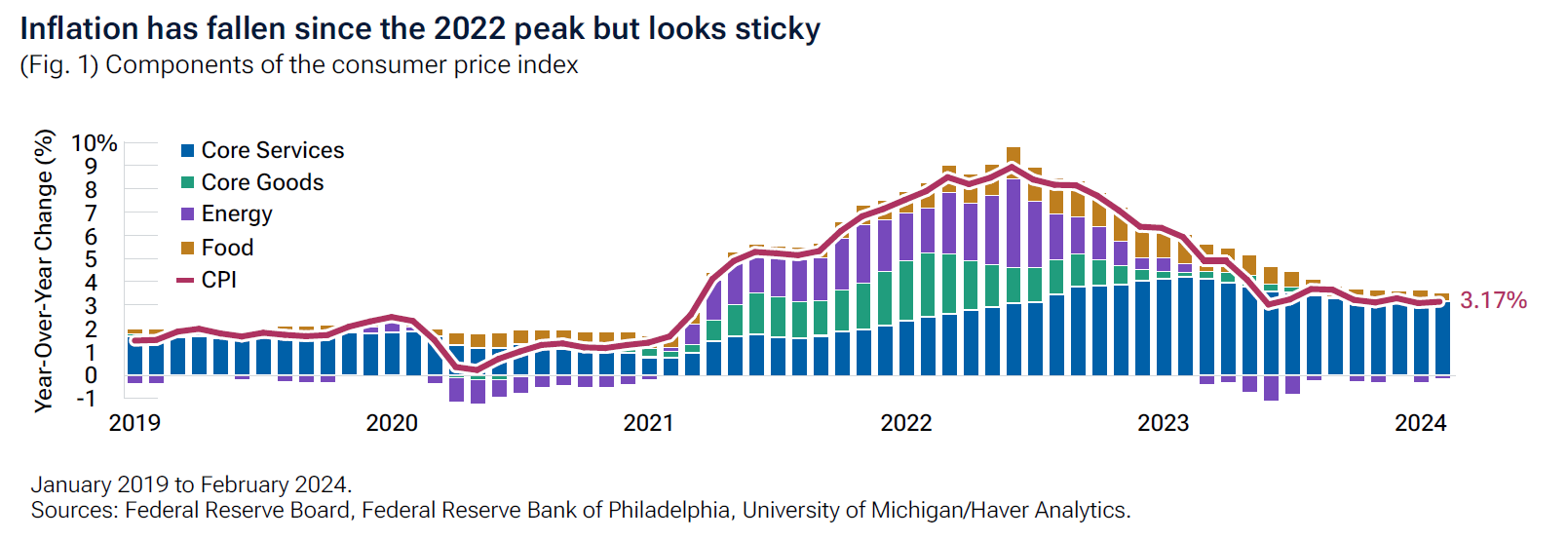

L’IPC, un parametro ampiamente utilizzato per misurare l’inflazione, ha raggiunto un picco nel giugno 2022, a causa degli elevati prezzi delle merci, in particolare nelle categorie dei beni alimentari, dell’energia e dei beni di prima necessità del paniere IPC. Con la normalizzazione delle catene di approvvigionamento, l’inflazione è scesa, grazie al calo dei prezzi in queste categorie. Nel frattempo, l’inflazione dei servizi si è malapena mossa, mentre ora incide per la grande maggior parte dell’inflazione.

Questo contesto genera preoccupazioni per gli investitori. Per raggiungere il target del 2% della Federal Reserve, dovremmo vedere non solo un ridimensionamento dell’ostinata inflazione dei servizi, ma anche quella dei beni non dovrà registrare incrementi. Si tratta di uno scenario decisamente ottimistico.

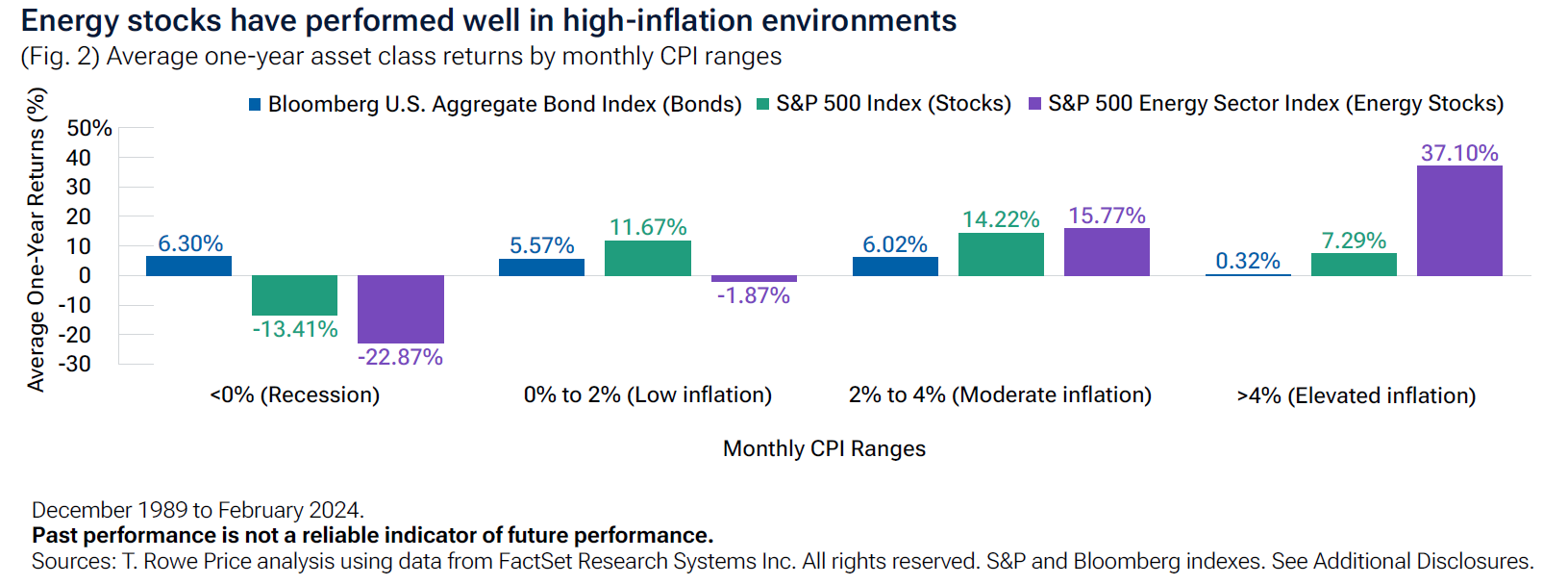

Considerato il passaggio dal rischio di recessione al rischio d’inflazione, riteniamo che gli investitori debbano riconsiderare la propria asset allocation. Un’analisi dei rendimenti degli asset in vari contesti inflazionistici fornisce alcuni utili spunti di riflessione.

Come si evince dal secondo grafico, le obbligazioni hanno storicamente costituito una copertura eccellente nei periodi di recessione, ma non sono state una copertura efficace contro l’inflazione elevata. Le azioni invece hanno sovraperformato le obbligazioni quando l’inflazione era a livelli bassi, moderati e persino leggermente elevati. I rendimenti, tuttavia, sono calati bruscamente durante le recessioni e si sono indeboliti, anche quando l’inflazione è passata a livelli molto elevati.

Ma non i titoli del settore energetico i quali, invece, hanno storicamente registrato performance piuttosto positive nei periodi in cui l’inflazione è stata molto elevata. Questi risultati implicano che un orientamento verso l’azionario, con particolare attenzione al settore energetico, potrebbe rappresentare un modo per assicurare una copertura contro il rischio d’inflazione.

Per questo, di recente, il nostro Asset Allocation Committee ha assunto una posizione sovrappesata sull’azionario. Sovrappesiamo anche i titoli azionari nei real asset, con un’ampia allocazione sull’energia e su altri titoli orientati alle materie prime.