Il 2023 è stato finora un anno importante per i titoli a piccola capitalizzazione, ma per le ragioni sbagliate. Il Russell 2000, una buona proxy per le small-cap statunitensi, è sulla buona strada per seguire l’indice S&P 500 di circa il 15%, il margine più ampio in un anno solare dal 1998.

Le preoccupazioni per un rallentamento economico e gli alti tassi di interesse sulla scia dell’aggressiva stretta della FED sono stati i principali colpevoli della sottoperformance dei titoli a bassa capitalizzazione. Le aziende più piccole hanno meno potere di determinazione dei prezzi per compensare le pressioni inflazionistiche e fanno più affidamento sui finanziamenti per gestire le proprie attività rispetto alle loro controparti di grandi dimensioni. Di conseguenza, e poiché il Russell 2000 ha una componente tecnologica più piccola (12,7% contro 29,1% per l’S&P 500), la crescita degli utili è rimasta lenta.

Ma questa sottoperformance potrebbe rappresentare un’opportunità mentre voltiamo pagina verso il 2024? Sebbene la crescita economica stia rallentando, l’economia si è dimostrata resiliente, l’inflazione è scesa di circa due terzi e la FED si sta preparando a porre fine alla sua campagna di inasprimento. I tassi rimarranno probabilmente elevati rispetto a quelli medi storici dell’ultimo periodo ma con l’attenuarsi del vento contrario derivante dall’aumento dei rendimenti, le small cap potrebbero recuperare terreno.

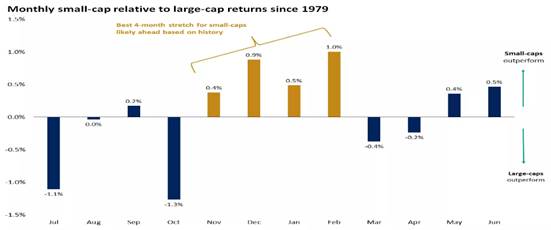

Anche i modelli stagionali supportano migliori performance future. Dal 1979, il periodo di quattro mesi tra novembre e febbraio è stato il più forte dell’anno, favorendo i rendimenti delle small cap rispetto a quelli delle large cap.

Il grafico seguente mostra la performance relativa per mese dei titoli a piccola capitalizzazione rispetto a quelli a grande capitalizzazione. Storicamente, novembre-febbraio sono stati, come dicevamo, mesi forti per le performance delle small cap. Ovvio che le performance passate non garantiscono risultati futuri.

Fonte: Morningstar Direct, Bloomberg ed Edward Jones. Indice Russell 2000 ed S&P 500

Diamo uno sguardo anche ai titoli a larga capitalizzazione. La leadership ristretta dell’S&P 500 quest’anno potrebbe sollevare interrogativi sul valore della diversificazione. L’indice S&P 500 è cresciuto di oltre il 15% da inizio anno, mentre l’indice S&P 500 a pari ponderazione ha registrato un aumento più modesto del 4%, evidenziando che gran parte del guadagno di quest’anno è stato guidato dalle società più grandi degli indici

Oggi, i primi tre settori dell’S&P 500 costituiscono oltre il 50% dell’indice, mentre i 10 titoli più grandi ne rappresentano oltre il 30%. Tuttavia, la leadership di mercato può cambiare nel tempo. Nel 2008 il settore energetico rappresentava una quota maggiore dell’indice S&P 500 rispetto al settore informatico. Oggi la sola Apple è quasi il doppio dell’intero settore energetico.

Riconosciamo che i pesi più elevati delle maggiori società e dei settori più grandi degli indici riflettono le forti prospettive di queste attività, e certamente hanno un posto come parte di un portafoglio diversificato più ampio. Tuttavia, come abbiamo visto lo scorso marzo con il crollo della Silicon Valley Bank, il sentiment del mercato può cambiare in fretta. È impossibile prevedere quali azioni o settori otterranno le migliori performance, motivo per cui suggeriamo agli investitori di costruire portafogli ben diversificati per aiutare a distribuirne il rischio.

A cura di Antonio Tognoli, responsabile macro analisi e comunicazione di Cfo Sim