Gli utili del terzo trimestre hanno mostrato una buona tenuta nonostante le difficoltà economiche siano aumentate. Visto che i rendimenti complessivi sono interessanti, ci chiediamo se sia arrivato il momento delle obbligazioni societarie.

In questo scenario, ecco la view degli esperti del team Global Fixed Income, Currency and Commodities Group di J.P. Morgan AM.

Fondamentali

Per gran parte dell’anno, le aziende di tutto il mondo hanno operato in un contesto economico difficile. Tuttavia, sorprendentemente, sono riuscite a superare la tempesta relativamente indenni. Gli indicatori di crescita economica sono peggiorati: sia negli Stati Uniti che in Europa gli indici dei responsabili degli acquisti del settore manifatturiero e dei servizi segnalano una contrazione, mentre l’inflazione resta ostinatamente elevata.

Nonostante ciò, gli utili del terzo trimestre hanno finora tenuto piuttosto bene, segno che le aziende sono riuscite a trasferire ai propri clienti i maggiori costi degli input. Nel momento in cui scriviamo, poco più della metà delle società che compongono l’indice S&P 500 ha pubblicato i risultati finanziari.

Nel terzo trimestre, il fatturato è aumentato in media dell’11%, superando le stime di 1,8 punti percentuali (pp), mentre gli utili sono cresciuti dell’1,8% ossia 3,8 pp in più rispetto alle previsioni di consenso. Considerata la solidità del mercato del lavoro, il quadro fondamentale potrebbe suggerire che le obbligazioni societarie sono al momento un’idea di investimento interessante per gli investitori. Tuttavia, qualora il peggioramento dei dati macroeconomici dovesse davvero trasmettersi al mercato del lavoro e alla crescita economica, rallentandoli, è verosimile aspettarsi che anche gli utili seguiranno in scia. Siamo anche consapevoli che le aziende – pur avendo tratto vantaggio dal precedente contesto di tassi bassi, allungando il profilo delle scadenze delle proprie obbligazioni – potrebbero dover rimborsare debiti bancari a breve e quindi essere potenzialmente esposte a pressioni di rifinanziamento prima di quanto il mercato non preveda al momento.

Valutazioni quantitative

Riguardo alle valutazioni sui mercati del credito, il quadro è piuttosto confuso. Nel difficile contesto economico di quest’anno, l’High Yield (HY) statunitense ha perso solo il 12%. A fini di confronto, segnaliamo che nel 2022 i titoli Investment Grade statunitensi hanno perso il 19% e che l’S&P 500 è in calo del 18%. Il rovescio della medaglia di queste dinamiche è che, al momento, i rendimenti complessivi sono molto più allettanti: negli Stati Uniti, i titoli Investment Grade fruttano poco meno del 6% mentre l’High Yield offre il 9%. Sebbene tali livelli possano sembrare interessanti, gli spread raccontano una storia leggermente diversa.

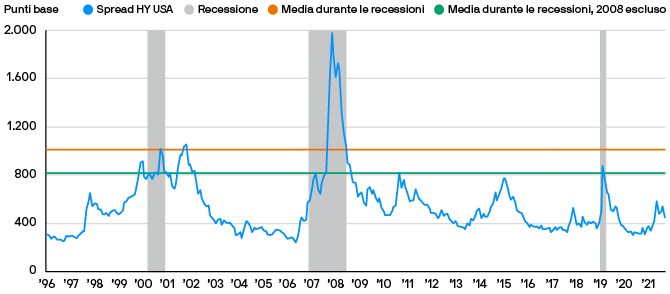

Per il debito High Yield degli Stati Uniti e l’UE, il differenziale rettificato per le opzioni implicite (option-adjusted spread, OAS) ha raggiunto quest’anno il massimo ai primi di giugno, a rispettivamente 601 e 677 punti base (pb). Da allora si è ridotto di oltre il 15%, rispettivamente a 462 e 572 pb. Viceversa, nello stesso arco temporale, gli spread sui titoli Investment Grade sono rimasti invariati. Sebbene accada di frequente che le azioni raggiungano il punto di minimo prima di entrare in recessione, in genere gli spread sui titoli High Yield toccano i livelli più estremi dopo essere entrati in fase recessiva, segno che potrebbero ampliarsi ulteriormente in futuro. (Dati al 1 novembre 2022).

In genere gli spread sui titoli High Yield raggiungono il massimo durante una fase di recessione.