Eugenio Sartorelli, membro del board di Siat e strategist di Investimentivincenti.it mostra di seguito le evidenze dell’analisi di alcuni alcuni indicatori desunti dal mercato delle opzioni sul principale mercato mondiale, ovvero l’indice S&P 500.

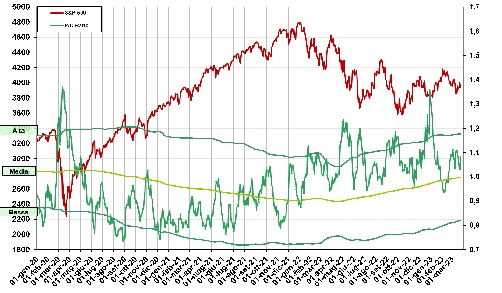

Iniziamo con il grafico del Put/Call Ratio (dati giornalieri a partire dal gennaio 2020 e sino alla chiusura del 24 marzo):

Il P/C Ratio è un indicatore contrarian che ha alcune similitudini con il Vix. Qui è rappresentato il Total Ratio che tiene conto dei volumi delle opzioni sia sull’indice S&P500 che sui singoli titoli. In figura vi è una media mobile esponenziale a otto periodi per renderlo meno frastagliato.

Recentemente il 6 febbraio (vedi freccia verde) questo indicatore ha fatto un evidente minimo in concomitanza con un massimo relativo dell’S&P500 (vedi freccia rossa). La successiva correzione dell’S&P500 è stata accompagnata da un discreto rialzo del P/C Ratio che quindi segnala un aumento delle coperture di posizioni mediante acquisto di Put.

Passiamo ora al rapporto tra due indice di volatilità implicita VVix/Vix:

Questo indicatore è costituito dal rapporto tra VVix (volatilità media delle opzioni sul Vix) ed il Vix (volatilità media delle opzioni sull’S&P500). La correlazione con l’S&P500 è piuttosto diretta, come ben si nota dal grafico.

Dal picco del 16 marzo (vedi freccia ciano) questo indicatore è in discesa, mentre l’S&P500 è in leggera crescita. In tal senso sembra che ci sia una divergenza, che segnala una situazione di anomalia che stiamo vivendo.

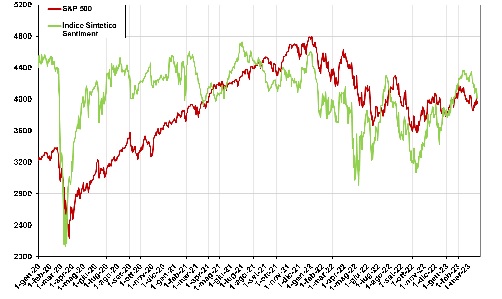

Da ultimo vediamo un indicatore sintetico di sentiment (di mia creazione), che tiene conto di numerosi fattori, soprattutto legati al mondo delle opzioni e della loro correlazione con l’indice S&P500:

Questo indicatore si vede come segua spesso (ma non sempre) la tendenza dell’indice S&P500; quando non la segue vi sono dei segnali discordanti (divergenze).

In figura si vede come l’indicatore abbia fatto un massimo il 9 marzo (vedi freccia verde e sia in decisa discesa. Al contrario l’S&P500 è in leggera crescita dal 13 marzo (vedi freccia rossa) fatto che sembra più un’anomalia.

In definitiva, gli indicatori legati alle opzioni segnalano che l’attuale fase di leggero rimbalzo dell’S&P500 in atto dal 13 marzo sembra più un alleggerimento di una fase correttiva iniziata ad inizio febbraio.