Giacomo Tilotta, Head of European Equity di AcomeA SGR

Il settore automobilistico mondiale negli ultimi anni è stato al centro di grandi dibattiti e ha visto molti temi di cambiamento. Si è passati da fusioni tra grandi player, come FCA con PCA (Peugeot Citroen Automobiles), a joint ventures strategiche in tema di innovazione.

Proprio la tematica dell’innovazione rappresenta il vero volano per la crescita del settore nel prossimo decennio. Le migliori opportunità del settore riguardano:

- Digitalizzazione: cruscotti digitali, plance integrate e head-up display. Questi optionals fino a qualche anno fa erano presenti su auto top di gamma, mentre ora sono accessibili (se non di serie) su qualsiasi tipologia di vettura. Recente è l’introduzione da parte di Mercedes del modello eqs, il quale possiede la prima plancia a cristalli liquidi.

- Integrazione: va di pari passo con la digitalizzazione. Sono stati sviluppati veri e propri sistemi operativi per offrire auto che siano perfettamente integrate con lo smartphone del guidatore.

- Elettrico: il rispetto dell’ambiente nella società moderna sta giustamente prendendo sempre più importanza. Gli studi e gli sforzi sul passaggio da un motore a combustione ad uno elettrico sono titanici, non solo in termini di costi in ricerca e sviluppo ma anche in termini di riprogettazione delle linee produttive e dei pianali delle autovetture. Ma anche pressioni governative per motori che hanno emissioni di CO2 sempre minori.

- Componentistica: accessori come freni, sensori e materiali sempre più sofisticati, che rendono fondamentale la presenza degli OEM (Original Equipment Manufacturers), i quali possiedono know-how anche superiori rispetto agli stessi produttori.

Verso dove si sta andando?

In un contesto di questo genere, con pesanti investimenti in ricerca e sviluppo e nel pieno della transizione tecnologica, ci sono stati due avvenimenti che hanno rappresentato uno spartiacque enorme: Covid e guerra in Ucraina.

Coronavirus

Il Covid ha accelerato di almeno un decennio il processo di digitalizzazione e ha posto ulteriore enfasi sul tema “sostenibile”, basti pensare che il PNRR ha come cardine il “Green”. L’avvento del Coronavirus, con le conseguenti politiche di contenimento, ha innescato una serie di blocchi produttivi creando dei veri e propri colli di bottiglia in un sistema di approvvigionamenti globalizzato come il modello pre-pandemico. Tali rallentamenti hanno portato ad un rialzo dei prezzi e ad una conseguente riduzione dei margini.

L’aumento dei costi e l’eventuale capacità della società di ribaltare tali aumenti sui clienti sono stati criteri molto importanti per la selezione dei titoli.

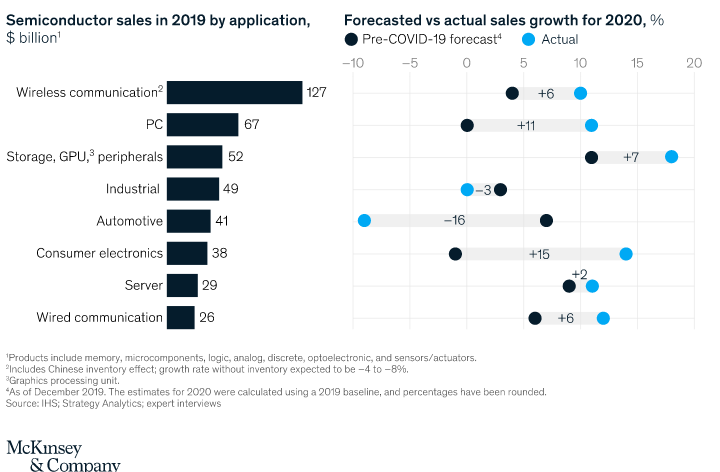

Il mondo è nel pieno della cosiddetta “Chip Shortage” e questo causa la carenza di tutto ciò che è alla base dell’infrastruttura moderna: i microprocessori.

Il grafico sopra mostra lo spaccato dell’impatto della crisi dei microprocessori nei rispettivi ambiti di utilizzo: si può notare come l’industria automobilistica risulti essere quella più fortemente penalizzata.

Guerra russo-ucraina

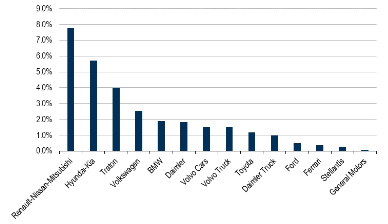

Le sanzioni imposte dall’Occidente contro la Russia hanno una portata senza precedenti. Molte case automobilistiche europee (Renault e Volkswagen in primis) sono esposte in quanto hanno stabilimenti produttivi nell’est Europa e in quanto parte del loro fatturato deriva proprio dalla Russia.

Il grafico sopra mostra il peso percentuale delle vendite di automobili in Russia, grazie ad elaborazioni di Stifel. Il dato che emerge è che Renault risulta essere la casa maggiormente esposta, con quasi l’8% di fatturato. L’aumento dei costi dell’energia e delle leghe del metallo rappresentano delle fonti di rischio di deterioramento margini non trascurabili.

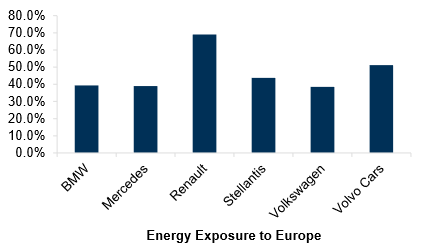

Questo grafico, tramite elaborazioni di Stifel, rappresenta da dove proviene il fabbisogno energetico delle case automobilistiche.

La ratio per la selezione dei titoli

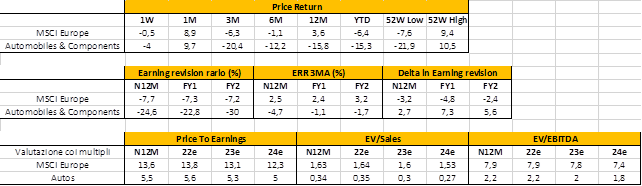

Nonostante questo contesto, riteniamo che le valutazioni scontino in buona parte i timori di un possibile rallentamento della crescita economica. In ottica value contrarian, sfruttando il calo di mercato dovuto allo scoppio della guerra in Ucraina, abbiamo marginalmente incrementato l’esposizione al settore a circa il 6%.

Le 3 tabelle sopra mostrano le differenti performance del settore messe a confronto con quelle del mercato, da cui si evince come per tutte le metriche di valutazioni utilizzate (p/e, EV/sales, EV/EBITDA) il settore appaia a sconto rispetto al mercato, risultato giustificato solo in parte dal taglio delle stime (visibile nella tabella centrale). Riteniamo, inoltre, che l’evoluzione verso l’elettrico rappresenti una grossa opportunità per il settore di riuscire ad incrementare sensibilmente le marginalità a fronte di volumi che soffriranno delle difficoltà congiunturali. A livello di singole aziende, abbiamo approfittato del recente calo per inserire in portafoglio il titolo Volkswagen, che abbina oltre a valutazioni attraenti anche il catalizzatore della quotazione di Porsche (con un possibile valore pari a circa 80 miliardi di euro). Rimane presente nel portafoglio anche Stellantis, molto attraente per noi in ottica di una maggior razionalizzazione dei costi a seguito della fusione e di una sempre maggiore presenza dell’elettrico nella gamma di auto offerta.

Come si nota proprio in virtù delle tematiche evidenziate sopra, abbiamo deciso di sfruttare le potenzialità che l’innovazione mette in risalto.