L’anno appena concluso si è caratterizzato per un aumento complessivo del numero di richieste di finanziamento da parte delle famiglie italiane, stimolate da condizioni di offerta estremamente appetibili e da tassi di interesse ai minimi.

Nello specifico, dall’ultimo aggiornamento del Barometro del Credito alle Famiglie – che si fonda sul patrimonio informativo di Eurisc, Il Sistema di Informazioni Creditizie gestito da Crif – per quanto riguarda le richieste di prestiti (nell’aggregato di personali più finalizzati) emerge una crescita del 6,7% rispetto al 2018. Entrando maggiormente nel dettaglio, nell’ultimo anno l’incremento è stato del +4,7% relativamente alla componente dei prestiti personali e del +8,5% per i prestiti finalizzati all’acquisto di beni e servizi.

L’ultimo mese del 2019 ha fatto segnare una crescita complessiva delle richieste di prestiti, pari a +5,1%, frutto del +12,8% delle richieste di prestiti personali e del +0,8% dei prestiti finalizzati, confermando una dinamica positiva che ha caratterizzato tutti i mesi dell’anno. Peraltro, salvo sporadiche eccezioni il trend di crescita perdura pressoché ininterrottamente dalla seconda metà del 2014. Il grafico sottostante evidenzia in maniera chiara come in tutti i mesi dell’anno appena concluso la componente dei prestiti personali abbia sempre fatto segnare una variazione positiva rispetto all’andamento più discontinuo dei prestiti finalizzati.

L’importo medio dei prestiti richiesti dalle famiglie

L’importo medio dei prestiti richiesti dalle famiglie

Facendo sempre riferimento all’intero anno, l’importo medio dei prestiti richiesti (nell’aggregato di prestiti personali più finalizzati) si è assestato a 9.512 euro (+0,2% rispetto al 2018): si tratta del valore medio più alto in assoluto da quando Crif ha iniziato ad analizzare in modo sistematico le informazioni relative alle istruttorie di credito. A questo riguardo va sottolineato come l’importo medio 10 anni fa era pari a circa 8.600 euro.

Per quanto riguarda i prestiti finalizzati, nel 2019 il valore medio richiesto è risultato pari a 6.806 euro (+4,3% rispetto al 2018), anche in questo caso facendo segnare il record assoluto degli ultimi anni. Per i prestiti personali, invece, il valore mediamente richiesto dalle famiglie ha visto una leggera flessione (-1,3%) rispetto all’anno precedente, per assestarsi a 12.795 euro.

Relativamente alla distribuzione delle richieste di prestiti per fascia di importo, il dato cumulato per l’intero anno 2019 conferma la preferenza degli italiani per valori inferiori ai 5mila euro (il 45,9% del totale, per la precisione), seguita dalle fasce comprese tra 10.001 e 20mila euro (con il 22,7%) e tra 5.001 e 10mila euro (con il 19,1%). Nel 2010 il dato era molto simile: 45,71% per prestiti fino a 5mila euro, 21,74 per prestiti tra 5.001 e 10mila euro, 22,27% per la classe compresa tra 10.000 e 20mila euro.

Relativamente alla distribuzione delle richieste di prestiti per fascia di importo, il dato cumulato per l’intero anno 2019 conferma la preferenza degli italiani per valori inferiori ai 5mila euro (il 45,9% del totale, per la precisione), seguita dalle fasce comprese tra 10.001 e 20mila euro (con il 22,7%) e tra 5.001 e 10mila euro (con il 19,1%). Nel 2010 il dato era molto simile: 45,71% per prestiti fino a 5mila euro, 21,74 per prestiti tra 5.001 e 10mila euro, 22,27% per la classe compresa tra 10.000 e 20mila euro.

Approfondendo l’analisi per tipologia di finanziamento, le richieste di prestiti finalizzati vedono concentrare addirittura il 61,2 delle interrogazioni nella fascia al di sotto dei 5mila euro mentre per i prestiti personali si rileva una distribuzione più uniforme tra le diverse classi di importo fino a 20mila euro, con il 27,4% del totale che si concentra nella classe al di sotto dei 5mila euro, il 26,4% in quella compresa tra 5.001 e 10mila euro e il 27,9% in quella tra 10.001 e 20mila euro.

La distribuzione delle richieste di prestiti per classe di durata

L’analisi della distribuzione delle richieste di prestiti per durata conferma, invece, come nel 2019 sia stata la classe superiore ai 5 anni quella con l’incidenza più elevata, con una quota pari al 26,7% del totale. Va però segnalato come le richieste di prestiti con un piano di rimborso al massimo di 12 mesi abbiano un peso pari al 15,1% del totale.

Nello specifico va sottolineato come negli ultimi 10 anni sia costantemente aumentata l’incidenza dei piani di rimborso superiori ai 60 mesi, tanto che nel 2010 questi spiegavano il 20,97% del totale, mentre quelle fino a 12 mesi pesavano il 17,86%.

Per quanto riguarda i prestiti finalizzati, le richieste si sono concentrate prevalentemente nella fascia di durata inferiore ai 12 mesi, con il 23,7% del totale, mentre per i prestiti personali si sono indirizzate sempre di più nella fascia di durata superiore ai 5 anni, con una incidenza del 45,8% sul totale.

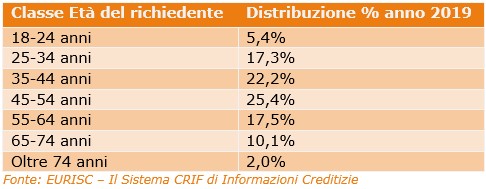

La distribuzione delle richieste di prestiti per fasce di età

Osservando, infine, la distribuzione delle richieste di prestiti (personali + finalizzati) in relazione all’età del richiedente, il Barometro Crif evidenzia come nel 2019 la fascia compresa tra i 45 e i 54 anni sia stata quella maggioritaria, con una quota pari al 25,4% del totale, seguita a breve distanza da quella tra i 35 e i 44 anni, con il 22,2%. A titolo di paragone, nel 2010 la maggioranza delle richieste proveniva da consumatori di età compresa tra i 35 e i 44 anni, che rappresentavano il 27,8% del totale.

Relativamente alla componente dei prestiti finalizzati si segnala una lieve flessione (-0,7 punti percentuali negli ultimi 12 mesi) delle richieste presentate da consumatori di età compresa tra i 35 e i 44 anni. Rimane invece sostanzialmente stabile rispetto all’anno precedente la distribuzione per classe di età delle richieste di prestiti personali.

Relativamente alla componente dei prestiti finalizzati si segnala una lieve flessione (-0,7 punti percentuali negli ultimi 12 mesi) delle richieste presentate da consumatori di età compresa tra i 35 e i 44 anni. Rimane invece sostanzialmente stabile rispetto all’anno precedente la distribuzione per classe di età delle richieste di prestiti personali.

“Nel 2019 le richieste di prestiti da parte delle famiglie italiane hanno continuato a consolidarsi, grazie in particolare alla componente dei prestiti finalizzati all’acquisto di beni e servizi quali prodotti di arredamento, elettronica ed elettrodomestici, impianti green e per l’efficientamento energetico della casa, spese mediche, palestre e tempo libero. Questo conferma la vitalità e la solidità del mercato del credito alle famiglie”, commenta Simone Capecchi, Executive Director di Crif. “In uno scenario disteso, caratterizzato da livelli di rischiosità molto contenuti e da un costo del denaro favorevole, le aziende di credito si stanno velocemente attrezzando per soddisfare le esigenze dei consumatori con processi digitali che consentono di gestire la richiesta di un prestito ‘real-time’ in pochi passaggi. L’affermarsi dei paradigmi dell’Open Banking non potrà che favorire questa tendenza e per gli operatori risulterà sempre più indispensabile proporre ai propri clienti non solo un’offerta appetibile, ma anche garantire la migliore customer experience. Sta quindi all’industria finanziaria nel suo complesso raccogliere la sfida e attrezzarsi per soddisfare le esigenze di clienti che sempre più mostrano la preferenza verso processi veloci, semplici e digitali nonché servizi non tradizionali”.

L’importo medio dei prestiti richiesti dalle famiglie

L’importo medio dei prestiti richiesti dalle famiglie